Podsumowanie tygodnia na rynkach (2025-03-21) – rekordy, BofA i banki centralne

Trzeci tydzień marca był świadkiem globalnego rekordu na złocie i polskiego na WIG-u. Wszyscy grzmią o odwrocie z amerykańskiego rynku akcji, co może zwiastować początek końca trendu. Inflacja, stopy i banki centralne znów wybiły się na pierwszy plan. A na Analizach jak zwykle newsy i live'y, a także przygotowania do 7. FIO na ostatniej prostej.

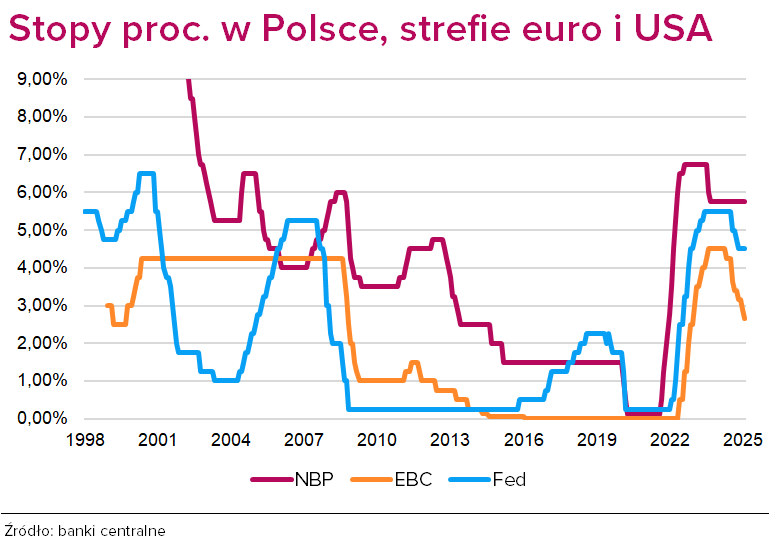

Banki centralne w akcji

To był tydzień, w którym niebagatelną rolę odegrały banki centralne. Przede wszystkim mamy za sobą posiedzenie Fedu wraz z wieńczącym je komunikatem, konferencją Jerome'a Powella i nowymi makroprognozami, ale obradowały także Bank Anglii, Szwajcarski Bank Narodowy, a niespodziewanie zebrało się również decydujące o stopach gremium w Stambule.

Posiedzenie Rezerwy Federalnej zakończyło się w środę utrzymaniem stóp na dotychczasowych poziomach. Stopa funduszy federalnych pozostaje w przedziale 4,25-4,50%. Rynek nie oczekiwał innej decyzji. To trzecia taka decyzja Fedu z rzędu; po raz ostatni na obniżkę stóp amerykański bank centralny zdecydował się w grudniu 2024 roku.

Jednocześnie Fed podjął decyzję o ograniczeniu wyprzedaży obligacji (QT) od kwietnia o 20 miliardów dolarów.

W najnowszych prognozach dla gospodarki obniżył też perspektywę wzrostu PKB i podwyższył ścieżkę inflacji. Samo wystąpienie Jerome'a Powella zostało odebrane przez rynki pozytywnie. W dalszym ciągu rynek oczekuje dwóch lub trzech obniżek stóp w 2025 roku (pierwszej w czerwcu) i odpowiednio dwóch kolejnych lub jednej w 2026.

Zgodnie z oczekiwaniami zachowały się także Szwajcarski Bank Narodowy i Bank Anglii. Pierwszy z nich obniżył stopy procentowe o 25 pkt baz. do 0,25%, drugi natomiast pozostawił swoje bez zmian na poziomie 4,50%.

Reklama

Znienacka zebrali się decydenci banku centralnego Turcji, którzy podnieśli stopę overnightową o 2 pkt proc. do 46%. To reakcja na gwałtowne osłabienie liry, któr, podobnie jak nagłe załamanie indeksu giełdy w Stambule, było reakcją na aresztowanie głównego rywala do fotela prezydenta obecnie urzędującego Recepa Tayyipa Erdoğana.

Więcej o rynkowych skutkach politycznych wydarzeń w Turcji piszemy tutaj.

Nerwowość narasta

Choć trend przepływu kapitału z amerykańskiego rynku akcji na europejskie giełdy (w tym polską, o czym piszemy nieco niżej) trwa od początku 2025 roku, w tym tygodniu zjawisko to znalazło się w świetle reflektorów, a to za sprawą comiesięcznej ankiety Bank of America wśród zarządzających wielkimi globalnymi funduszami o łącznych aktywach 426 mld USD. Okazało się, że w marcu różnica między odsetkiem inwestorów przeważających i niedoważających akcje z Wall Street wyniosła -23 pkt proc., co oznacza spadek o 40 punktów procentowych w porównaniu do poprzedniego badania. To największa redukcja w historii badania. Alokacja funduszy w akcje strefy euro wzrosła w tym samym czasie o 27 pkt proc., osiągając najwyższy poziom od lipca 2021 roku.

To jeden ze skutków nerwowości na rynkach związanej z nieprzewidywalną polityką Donalda Trumpa odnośnie do ceł.

– Sentyment inwestorów i konsumentów w USA jest na poziomach, które zazwyczaj wskazują głęboką bessę i recesję. Zazwyczaj pogarszający się sentyment zapowiada pogarszanie się koniunktury giełdowej. Może to być sygnał, że przesilenie jest blisko – napisał na swoim blogu już w poniedziałek Rafał Bogusławski, główny strateg Analiz.pl i KupFundusz.pl. Tym razem chodziło o opublikowany jeszcze w ubiegły piątek indeks Uniwersytetu Michigan. Nastroje konsumentów są najsłabsze od fatalnego 2022 roku, a oczekiwania inflacyjne wzrosły zarówno w perspektywie długo (pięć lat i więcej), jak i krótkoterminowej (rok).

Więcej o nastrojach na rynkach na Analizach.pl:

-

Niepewność rządzi na rynkach. Jakich konsekwencji można się spodziewać?

-

Niepewność gorsza od ryzyka. Co inwestorzy mogą z nią zrobić?

Rekordy w czasach zamętu

To był także tydzień rekordów. Rozpoczynaliśmy go z apetytami na 100 tys. punktów na WIG-u oraz 3 tys. dolarów za uncję złota. Apetytami, które zostały zaspokojone połowicznie.

Złoto już w ubiegły piątek pokonało granicę 3 tys. dolarów, potem jednak jego cena spadła poniżej tego progu. W poniedziałek ponownie zaatakowało ten psychologiczny poziom, tym razem z sukcesem: w kolejnych dniach cena kruszcu szybko podążyła z stronę 3050 (i go przekroczyła w czwartek), by potem nieco skorygować ruch. W połowie dnia w piątek wciąż jednak kontrakty na złoto wyceniane były wyraźnie powyżej 3030 dol. za uncję. A nie brak prognoz, które przewidują szybki marsz w stronę 3500 dol.

Na razie sygnałów odwrócenia trendu na złocie nie widzi Tomasz Tarczyński, prezes Opoka TFI, który był gościem Roberta Stanilewicza podczas live'a w środę, w odcinku zatytułowanym "Rekordowe złoto". Tematów, jak zwykle, było jednak więcej.

Jak dotąd nie spełniły się natomiast nadzieje na indeks szerokiego rynku warszawskiej giełdy powyżej 100 tys. punktów. W środę, po podejściu w pobliże 99 600 pkt, co i tak było wartością historycznie rekordową, WIG zmienił kierunek, w czwartek i pierwszej połowie dnia w piątek notując spadki. Poprzeczka jednak wciąż jest blisko i szanse na jej pokonanie w najbliższym czasie pozostają bardzo realne. Już w poniedziałek Rafał Bogusławski i Robert Stanilewicz rozmawiali o tym w Analizach Live ("Rekord na WIG").

Co słychać w funduszach?

-

ETF w portfelu. Jak Polacy inwestują w ETF-y? Kilka wniosków z badania "ETF w portfelu 2025".

-

Minister finansów Andrzej Domański zapowiedział w poniedziałek, że w kwietniu przedstawione zostaną propozycje zmian w podatku od zysków kapitałowych.

-

Pekao TFI opublikowało najnowsze scenariusze rynkowe swoich ekspertów. Stawiają oni na krótkoterminowe polskie papiery dłużne i podtrzymują optymistyczne nastawienie do polskiego rynku akcji.

-

Skarbiec TFI wystąpiło z wnioskiem do KNF o usunięcie z ewidencji PPK. Będzie to czwarty przypadek "wycofania" PPK z oferty. Obecnie pracownicze plany kapitałowe są w ofercie 17 instytucji.

-

PKO TFI z rekordowymi aktywami. W marcu łączna wartość aktywów zarządzanych przez będące pod tym względem liderem rynku towarzystwo przekroczyła próg 60 mld zł. To najwyższy poziom aktywów pod zarządzaniem w historii towarzystwa.

-

O niemal 11 mld zł wzrosła w lutym alokacja OFE w akcjach spółek notowanych na GPW. To kwota, która stanowi połowę łącznych aktywów krajowych funduszy akcji polskich i jedną trzecią aktywów PPK.

-

Z najnowszego badania rynku przeprowadzonego przez organizacje pozarządowe Urgeswald i Facing Finance wynika, że ponad jedna trzecia funduszy ESG w Europie finansuje ekspansję paliw kopalnych.

-

Syndyk Getin Noble Banku uzyskał zgodę Sędziego-Komisarza na sprzedaż kluczowych aktywów. Noble Funds TFI zostanie przejęte przez VeloBank, natomiast Noble Securities trafi do Skarbiec Holding.

-

Allianz Euro Dochodowy to nowy fundusz w ofercie Allianz Polska TFI. Kierowany jest do klientów zainteresowanych inwestycjami w euro. Może być alternatywą dla samodzielnego kupowania obligacji w europejskiej walucie i lokat bankowych denominowanych w euro.

-

Quercus TFI zakończyło 2024 rok z 43,2 mln zł skonsolidowanego zysku netto – to wzrost o 40% r/r i najwyższy wynik od 2017 r. TFI pracuje też nad dwoma nowymi projektami, które mają pomóc w dalszym rozowju działalności i skali biznesu.

Dane makro

-

Narodowy Bank Polski opublikował pierwsze tegoroczne dane o inflacji bazowej. Konsensus zakładał, że inflacja bez cen energii i żywności w styczniu utrzymała się na grudniowym poziomie 4%, a w lutym lekko spadła do 3,9%. Rzeczywiste odczyty okazały się niższe.

-

Lutowe dane o sprzedaży detalicznej w Stanach Zjednoczonych rozczarowały ekonomistów, podsycając obawy o osłabienie popytu konsumpcyjnego i spowolnienie gospodarcze w USA.

-

Inflacja w strefie euro wyniosła w lutym 2,3% rok do roku, czyli tyle, ile spodziewali się ekonomiści przed wstępnym odczytem (2,4%) z początku marca. To nieco mniej, niż było w styczniu (2,5%). W całej UE wzrost cen również lekko spowolnił, do 2,7% z 2,8% w styczniu. Polska nadal w czołówce zestawienia.

-

W lutym 2025 r. wynagrodzenia w firmach 9+ wzrosły o 7,9% rok do roku, mniej, niż wynosił konsensus ekonomistów. A to odcina paliwo inflacji, o czym w Analizach Live rozmawiają w piątek Rafał Bogusławski i Robert Stanilewicz. Zatrudnienie natomiast spadło o 0,9%, zgodnie z oczekiwaniami.

-

Lutowe dane GUS dotyczące produkcji przemysłowej i budowlano-montażowej wskazują na kontynuację trudnego początku roku dla obu sektorów. Produkcja przemysłowa spadła o 2% r/r, podczas gdy rynek oczekiwał spadku o 1,1% r/r. Produkcja budowlano-montażowa, wbrew prognozom wzrostu, nie zmieniła się w ujęciu rocznym.

💥💥💥 Zapraszamy na 7. Forum Inwestycji Osobistych 💥💥💥

2 kwietnia o 10:00 rozpocznie się 7. Forum Inwestycji Osobistych – konferencja organizowana przez Analizy Online przy współpracy z partnerami z rynku. Tytuł tegorocznej edycji brzmi:

Rynki w cieniu geopolityki. Jak inwestować, gdy burzy się dotychczasowy porządek świata?

W ciągu sześciu godzin odbędzie się 5 paneli, 2 prelekcje i 2 rozmowy z udziałem kilkanaściorga ekspertów i ekspertek, wręczenie nagród Alfa 2024 dla najlepszych funduszy oraz w przerwach specjalne Analizy Live z Rafałem Bogusławskim.

Udział w wydarzeniu online jest bezpłatny – wystarczy się zarejestrować 👇

Możliwy jest także udział stacjonarny na Sali Notowań Giełdy Papierów Wartościowych w Warszawie.

Porozmawiaj z naszymi ekspertami, zadawaj pytania, wymieniaj doświadczenia i nawiązuj nowe kontakty.

💥💥 Zapraszamy!! 💥💥

21.03.2025

Źródło: albertoudor/ Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania