Podsumowanie tygodnia na rynkach (2024-10-18) – rozczarowanie debiutem Żabki i cięcie stóp

Miało być zielono, a wyszło szaro. Długo wyczekiwany debiut Żabki nie spełnił pokładanych w nim nadziei. Inflacja w Polsce wzrosła zgodnie z prognozami, nasz kraj utrzymał się na podium pod względem wzrostu cen w UE. EBC obciął stopy. Na Analizach.pl start bazy danych o ETF-ach, dopełnienie relacji z 12. Fund Forum, live'y i raporty.

Debiut Żabki, liczne odczyty inflacji i posiedzenie Europejskiego Banku Centralnego skupiały w tym tygodniu uwagę inwestorów. Na świecie wciąż trwa podskórne oczekiwanie na atak Izraela na Iran, co powoduje nerwowość na amerykańskiej giełdzie, mimo dobrych wyników banków i danych z gospodarki.

W czwartek 17 października na Giełdzie Papierów Wartościowych w Warszawie zadebiutowała Żabka – sieć sklepów typu convenience licząca już dobrze ponad 11 tysięcy placówek i mająca potężne plany rozwoju, także za granicą. Było to pierwsze tegoroczne IPO na rynku głównym (wcześniej mieliśmy jedynie przenosiny z NewConnect) i największy debiut od czterech lat, więc po ostrej redukcji w obliczu natłoku chętnych na akcje w zapisach rynek oczekiwał fajerwerków. Mówiło się o kilkunasto- lub nawet kilkudziesięcioprocentowych wzrostach w dniu debiutu. Zwłaszcza, że jeszcze przed nim swój zamiar wejścia na parkiet ogłosiły kolejne spółki – Studenac i Transition Technologies MS.

Inwestorów i obserwatorów czekało jednak rozczarowanie. Tuż po starcie kurs akcji ruszył w górę, ich posiadacze szybko jednak zaczęli realizować zyski. W efekcie na koniec dnia notowania Żabki okazały się równe teoretycznemu kursowi otwarcia przed startem notowań, czyli wyszły na zero.

Reklama

Również w czwartek Europejski Bank Centralny obciął stopy procentowe o 25 punktów bazowych. Ruch ten był oczekiwany, choć jeszcze kilka tygodni temu taki scenariusz wydawał się mało prawdopodobny, ale kiepskie dane makro, sygnalizujące solidne spowolnienie gospodarcze, zmieniło nastawienie rynków. To sprowadziło stopę depozytową do poziomu 3,25%.

Jak przypominają eksperci Ebury, na początku września, jeszcze przed ostatnim posiedzeniem EBC, dynamika PKB strefy euro w II kwartale została zrewidowana w dół, wskazując na spowolnienie i wzrost o zaledwie 0,2% w ujęciu kwartalnym. Obserwowany bacznie zbiorczy PMI spadał niemal w każdym miesiącu od czerwca, a we wrześniu po raz pierwszy od stycznia znalazł się poniżej granicznego poziomu 50 pkt.

– Po serii negatywnych danych ze strefy euro i głębszym od oczekiwań spadku inflacji, nawet bardziej jastrzębi przedstawiciele EBC coraz bardziej skupiają się na wątłych perspektywach wzrostu gospodarczego (w miejsce proinflacyjnych czynników ryzyka), a konsensus wskazuje na regularne obniżki stóp o 25 pb na każdym posiedzeniu EBC aż do marca 2025 – zauważają ekonomiści PKO BP.

Kilka godzin przed decyzją EBC poznaliśmy dane o inflacji ze strefy euro i innych krajów Europejskiego Obszaru Gospodarczego. W Eurolandzie tempo wzrostu cen wyhamowało do 1,7%, czyli nawet mocniej, niż wskazywał na to szybki odczyt sprzed dwóch tygodni, a w całej Unii Europejskiej zeszło do 2,1%. Polska, po dłuższym okresie plasowania się bliżej środka niż początku stawki wśród państw UE, powróciła do ścisłej czołówki w sierpniu, gdy znalazła się na najniższym stopniu podium, a we wrześniu utrzymała tę niezbyt chlubną pozycję z wynikiem 4,2%. To inflacja tzw. zharmonizowana, czyli liczona według wspólnej unijnej metodologii.

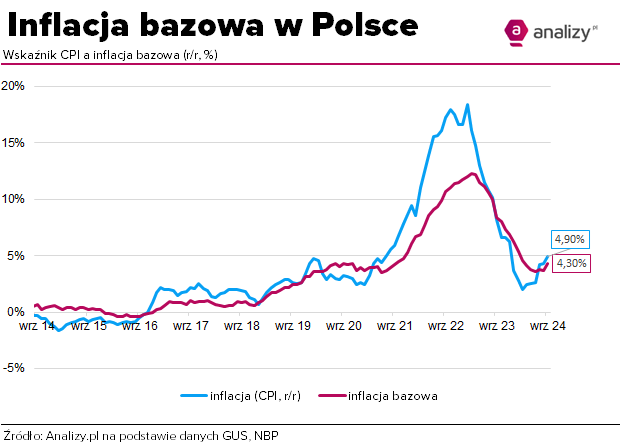

Zgodnie z metodologią, według której inflację konsumencką CPI wylicza Główny Urząd Statystyczny, we wrześniu średnio ceny towarów i usług były wyższe o 4,9% niż we wrześniu 2023 roku. We wtorek GUS potwierdził szybki szacunek z ostatniego dnia września. To najwyższy odczyt roczny w tym roku i trzeci z rzędu wykraczający (w górę) poza dopuszczalne pasmo odchyleń od celu inflacyjnego (2,5% +/- 1 pkt proc.). Z kolei Narodowy Bank Polski opublikował dane na temat inflacji bazowej. Ta bez cen energii i żywności wyniosła we wrześniu 4,3% i była najwyższa od marca.

Pozostałe dane makro

- Pogłębia się deficyt na rachunku obortów bieżących oraz rachunku obrotów towarowych Polski. To skutek przyspieszenia importu i spadku eksportu. – Skala miesięcznej nierównowagi w handlu towarami była najwyższa od dwóch lat. Eksport towarów wyrażony w € spadł o 3,3%r/r, a import wzrósł o 4,9%r/r, co wynikało z faktu, że tempo wzrostu popytu krajowego jest bardziej dynamiczne niż popytu zagranicznego – napisali ekonomiści ING Banku Śląskiego.

- Handel zagraniczny kuleje też w Chinach. We wrześniu bilans był o ponad 10% niższy niż w sierpniu, wyhamował zarówno eksport, jak i import, przy czym w przypadku eksportu dynamika spadła do 2,4% z 8,7% zamiast spodziewanych 6%.

- Nie najgorszy okazał się natomiast odczyt chińskiego PKB. Rok do roku w III kwartale chińska gospodarka wzrosła o 4,6% wobec oczekiwanych 4,5%. Po trzech kwartałach daje to między 4,8% a 4,9% wzrostu, podczas gdy ambicją rządu w Pekinie jest 5-proc. dynamika.

Tylko na Analizy.pl

- Ruszyliśmy z ETF-ami. Zgodnie z obietnicą a serwisie Analizy.pl uruchomiliśmy nową sekcję poświęconą ETF-om. Użytkownicy mogą teraz porównywać wszystkie ETF-y dostępne u polskich brokerów z tradycyjnymi funduszami oferowanymi w Polsce, a nawet z PPK.

- Kontynuowaliśmy relację z 12. Fund Forum, które odbyło się 8 października. W tym tygodniu prelekcja Zbigniewa Wójtowicza, prezesa Investors TFI o skuteczności długoterminowego inwestowania, zapis prowadzonej przez Jagodę Fryc debaty o tym, jak przygotować się na bessę, która w końcu musi przyjść, wystąpienie Radosława Sosny z Goldman Sachs TFI na temat dywersyfikacji portfela oraz panel poświęcony PPK.

- Analizy LIVE, tym razem w czterech odsłonach. W poniedziałek motywem przewodnim była coraz szersza hossa na Wall Street. We wtorek Robert Stanilewicz i Rafał Bogusławski zajęli się bitcoinem, który odnotował wzrosty wraz z rosnącymi szansami Donalda Trumpa na wybór na prezydenta. W środę gościem cyklu był Tomasz Tarczyński, prezes Opoka TFI, który przekonywał, że w portfelu warto teraz mieć akcje i złoto oraz dokonować regularnego rebalancingu portfela. W czwartek natomiast wszystkie oczy skierowane zostały na Żabkę, co nie znaczy, że nie było innych tematów.

- Raporty Analiz.pl. W tym tygodniu Hipotetyczne konto PPK (po wrześniu średni wynik uczestnika PPK, licząc od końca 2019 roku, spadł do 119% ze 125% po czerwcu) oraz Aktywa funduszy inwestycyjnych. We wrześniu 2024 r. powiększyły się one o 2,5 mld zł (+0,7% m/m), sięgając poziomu niemal 369 mld zł.

- Analizy PLAYER. Rozmowa Roberta Stanilewicza z Grzegorzem Prażmą o tym, o czym powinien wiedzieć inwestor, który zastanawia się nad inwestycją na rynku indyjskim i o imponujących wynikach Allianz India Equity.

Z branży i ze świata

-

PKO TFI chce istotnie zwiększyć udział rynkowy w ciągu trzech lat, jak zadeklarował prezes Towarzystwa Rafał Madej.

-

Uniqa TFI dołącza do grona "miliarderów". Uniqa TFI ogłosiło, że aktywa zarządzane przez firmę w ramach Pracowniczych Planów Kapitałowych (PPK) przekroczyły 1 mld zł.

-

Quercus TFI podnosi roczną opłatę stałą za zarządzanie Quercus Obligacji Skarbowych. Od 1 listopada 2024 roku będzie wynosić 1,2% (poprzednio 1,0%). Obecnie średni rynkowy poziom opłaty stałej za zarządzanie w tej kategorii funduszy, czyli funduszy obligacji skarbowych długoterminowych wynosi 1,25%.

-

Argumenty za inwestowaniem w indyjskie akcje opierają się na silnych podstawach makroekonomicznych, korzystnych trendach demograficznych oraz szybkiej adaptacji technologii. Wyceny tamtejszych spółek są wysokie, ale uzasadnione solidnym wzrostem zysków i przepływów pieniężnych – uważają przedstawiciele Allianz Global Investors.

-

Jesienny przegląd nowych ofert i podwyższonych odsetek na lokatach i kontach oszczędnościowych.

Zachęcamy do korzystania z wyszukiwarki i porównywarki lokat i kont oszczednościowych na stronie Analizy.pl

-

Najnowsza ankieta Bank of America. Zarządzający rzucili się do sprzedawania obligacji skarbowych, które są uznawane za najlepszą pozycję na czas recesji, a zarazem wrócili do kupowania akcji, w tym rynków wschodzących. Apetyt na ryzyko wzrósł.

-

Raport Goldmana Sachsa na temat wpływu ogłoszonego przez Chiny pakietu stymulującego gospodarkę na wzrost PKB Państwa Środka. Zdaniem autorów wpływ ten będzie ograniczony zarówno pod względem skali, jak i struktury.

-

Nowe prognozy Banku Światowego dla Polski. PKB Polski w tym roku ma wzrosnąć o 3,2% (wcześniej prognozowano 3%), a w 2025 roku o 3,7% (3,4%). Główne czynniki napędzające gospodarkę to rosnące dochody realne, szybki wzrost konsumpcji gospodarstw domowych oraz wydatki sektora rządowego.

Zachęcamy do czytania, słuchania i oglądania oraz życzymy udanego weekendu!

18.10.2024

Źródło: Tippa Patt / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania