Podsumowanie tygodnia na rynkach (2024-03-01)

Najważniejszą informacją makro, na którą czekały w tym tygodniu rynki, były czwartkowe dane o wydatkach Amerykanów i inflacji tychże. Poznaliśmy finalny odczyt PKB z USA i Polski oraz inflację w strefie euro. A na Analizach.pl wielkie przygotowania do Forum Inwestycji Osobistych, które już 5 marca, w najbliższy wtorek!

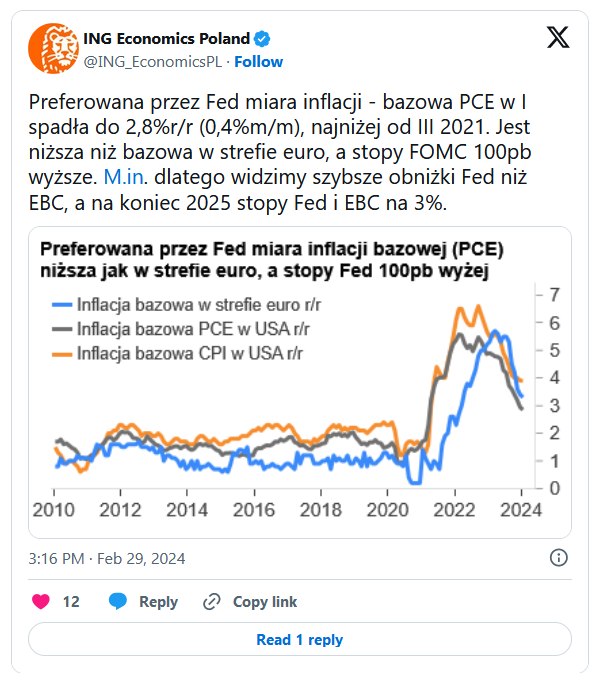

Mijający tydzień nie obfitował w dane makroekonomiczne. Najważniejszą z nich był PCE Price Index i PCE Core Price Index, czyli inflacja wydatków Amerykanów w wersji ogólnej i bazowej, którą szczególnie uważnie obserwuje Fed. Wpisała się ona idealnie w oczekiwania ekonomistów, co w sumie ucieszyło rynek. Kontrakty, w potem indeksy poszły w górę, by następnie nieco spaść i znów zawrócić na północ. Nie było wyraźnej reakcji na obligacjach ani walutach.

Reklama

I tak inflacja bazowa spadła w styczniu do 2,8% z 2,9% miesiąc wcześniej, a indeks cen wydatków ogółem zwolnił do 2,4% z 2,6% w grudniu. Inwestorzy uznali, że wyniki te nie odsuną dalej w czasie obniżek stóp procentowych i czerwcowy termin ich rozpoczęcia nadal jest realny. Rynki pogodziły się już z myślą, że Rezerwa Federalna dokona w tym roku tylko trzech obniżek stóp po 25 punktów bazowych i rozpoczną się one latem. Dane o wydatkach nie zmieniły tego przekonania, choć liczni członkowie Fed zarzekali się w tym tygodniu, że kalendarz obniżek nie jest zaprogramowany i posunięcia FOMC zależeć będą od napływających danych.

Z tych poznaliśmy w tym tygodniu zrewidowany odczyt PKB za oceanem na IV kwartał. Okazał się minimalnie niższy od pierwotnego i wyniósł 3,2% w ujęciu annualizowanym wobec 3,3% we wstępnym odczycie i 4,9% w III kwartale.

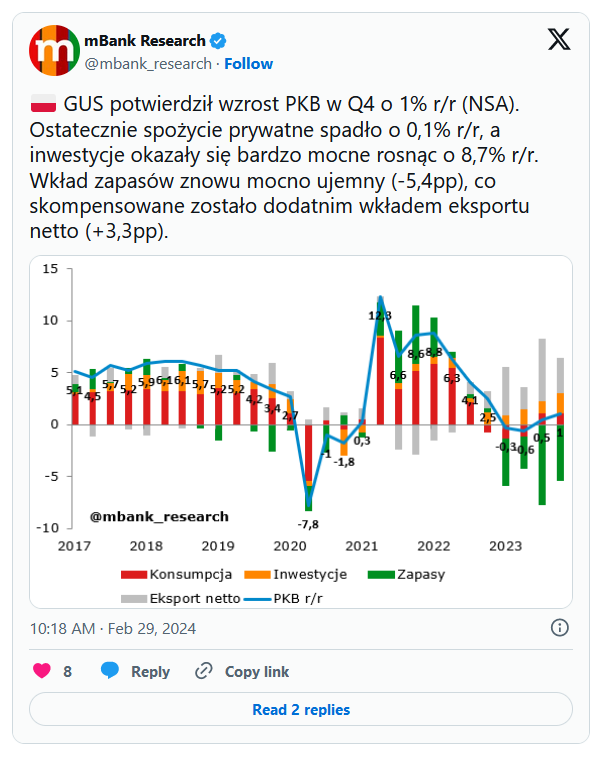

Skoro przy PKB jesteśmy, to także Główny Urząd Statystyczny opublikował drugi odczyt polskiego PKB za ostatni kwartał 2023 roku. Potwierdził on wzrost gospodarki w tym okresie o 1% rok do roku. Głównymi nośnikami wzrostu były eksport i w nieco mniejszym stopniu inwestycje, słabo natomiast wypadła konsumpcja.

W piątek nadeszły dwie paczki danych: o inflacji zharmonizowanej w strefie euro i o nastrojach w przemyśle (także polskim). Te pierwsze okazały się nieco wyższe od oczekiwań, choć wzrost cen wyhamował. Inflacja HICP wyniosła 2,6% wobec 2,8% w styczniu, a inflacja bazowa HICP 3,1% wobec 3,3% miesiąc wcześniej. Oczekiwano jednak spadku odpowiednio do 2,5% i 3,1%.

Wskaźniki PMI (obrazujące nastroje menedżerów ds. zakupów w firmach przemysłowych) zarówno w strefie euro, jak i w Polsce okazały się lepsze od prognoz, wciąż jednak sygnalizują regres w sektorze. W przypadku Eurolandu odczyt wyniósł 46,5, co było wynikiem lepszym od oczekiwań (46,1), ale słabszym od styczniowego (46,6). W Polsce indeks podskoczył do 47,9 wobec oczekiwanych 47,1 (taki był też odczyt styczniowy). Przypomnijmy, że każde wskazanie poniżej 50 pkt oznacza, że branża ma się gorzej niż w poprzednim miesiącu.

Czym żyją Analizy.pl

W kończącym się tygodniu w naszym serwisie dominowały dwa tematy. Pierwszym był Temat tygodnia, w ramach którego dokładnie omówiliśmy zagadnienia związane z inwetowaniem tematycznym. Dowiecie się, na czym polega inwestowanie w fosy, jak wygenerować zyski wyższe niż szeroki rynek, jak inwestować w fundusze tematyczne ETF, do których z nich płyną teraz pieniądze i w ramach kanału Analizy Player obejrzycie rozmowę Michała Duńca, prezesa Analiz Online z Martijnem Rozemullerem, prezesemVanEck Europe.

Ostatnie dni stały pod znakiem odliczania do ważnego wydarzenia: 6. Forum Inwestycji Osobistych.

Odbędzie się ono 5 marca. Dostęp online jest bezpłatny po dokonaniu rejestracji, a chętni do obejrzenia na żywo mogą kupić wstęp za 49 zł. Dostaną za to dostęp do prelekcji, której w internecie nie będzie, mianowicie wystąpienia Rafała Bogusławskiego pt. "Cykl koniunkturalny w inwestycjach".

Przed Wami:

- 5 paneli, 2 prelekcje i 2 rozmowy, 17 ekspertów i 6 godzin solidnej dawki wiedzy inwestycyjnej,

- wręczenie nagród Alfa 2023 dla najlepszych funduszy,

- dostęp do czterech ekskluzywnych nagrań wideo.

Podczas konferencji dowiecie się m.in.:

- jak zacząć inwestować i co z tego można mieć;

- którym obligacjom sprzyja obecne otoczenie rynkowe;

- czego można dziś oczekiwać po najbezpieczniejszych produktach z oferty TFI;

- jakie perspektywy na kolejne miesiące mają rynki akcji;

- czym różnią się kobiety od mężczyzn w podejściu do pieniędzy i jakie z tego płyną wnioski;

- które ETF-y mają największe wzięcie w domach maklerskich.

Ponadto na Analizy.pl

- Najwyższe akywa w historii TFI – kto pobił rekord? Przez ostatni rok Alior i BNP Paribas TFI podwoiły aktywa netto. W dziesięciu towarzystwach wartość zarządzanych środków znalazła się na najwyższym poziomie w historii. W niektórych przypadkach do pobicia rekordu wszech czasów wciąż jeszcze sporo brakuje. Najbardziej pod tym względem wyróżnia się Skarbiec.

- Wyniki finansowe TFI – towarzystwa funduszy inwestycyjnych zarobiły 801 milionów złotych netto w 2023 roku – wynika z najnowszych danych KNF. To wynik o ponad 70% wyższy niż rok wcześniej, kiedy zysk wyniósł 466 milionów złotych.

- Chińskie akcje, a wraz z nimi ich fundusze drgęły w górę. Na ile trwały to ruch? Co mówią fundamenty?

- Blog Rafała Bogusławskiego: 5 silników amerykańskiej hossy. Jak to się dzieje, że przy wysokich stopach procentowych w USA wciąż nie ma recesji, a indeksy biją rekordy?

- Goldman Sachs zmienia strategię największego funduszu indeksowego i równocześnie drugiego największego pod względem aktywów funduszu akcyjnego w Polsce. Przestanie on naśladować indeks WIG-ESG (który w czerwcu zostanie zlikwidowany), a okazji do zarobku poszuka na giełdach Europy Środkowo-Wschodniej.

- W grudniu na IKE i IKZE znalazły się rekordowe kwoty. W rok wartość aktywów zgromadzonych na IKE i IKZE wzrosła o prawie jedną trzecią do 27,4 mld zł na koniec 2023 roku, co wynika z najnowszych danych Komisji Nadzoru Finansowego. Szybciej rosną aktywa zgromadzone w IKZE: w rok przyrosły o 39% do 9,2 mld zł.

- Ranking lokat na marzec 2024. 1. dnia miesiąca wskoczyła niespodzianka!

- We wtorek rząd zajmie się projektem zmian w podatku Belki. Mają być korzystne dla inwestorów!

Zachęcamy do korzystania z wyszukiwarki i porównywarki lokat i kont oszczędnościowych na Analizy.pl

- Procenty w korporatach. Głównym źródłem zysków funduszy polskich obligacji korporacyjnych są przychody z kuponów, których wysokość uzależniona jest od wskaźnika WIBOR powiększonego o marżę. Sprawdziliśmy, którzy reprezentanci tej grupy produktów mają najwyższe, a którzy najniższe oprocentowanie portfela.

- Wydłużony luty się skończył, zmian w podatku Belki nie zobaczyliśmy. Ale zobaczymy w przyszłym tygodniu. 5 marca rząd zajmie się projektem zmian w tej daninie.

- PKO TFI podnosi opłaty. Od 1 marca w PKO TFI obowiązują wyższe opłaty za zarządzanie w funduszach dłużnych. Stawki wzrosły o 0,1-0,25 punktu proc.

Analizy LIVE

- W poniedziałek Rafał Bogusławski i Robert Stanilewicz na fali wyników Nvidii zastanawiali się nad perspektywami innych spółek z branży technologicznej i kierunkiem dla całych indeksów.

- We wtorek brygada RR przyjrzała się skutkom ręcznego zarządzania rynkiem. Chcieli dobrze, a wyszło... koślawo. Mowa o chińskim reżimie.

- W środę gościem Roberta Stanilewicza był Sebastian Buczek, prezes Quercus TFI, który uzasadnił nowe, wyższe prognozy dla rynku akcji w Polsce.

- W czwartek Rafał Bogusławski solo szukał powodów, z których, mimo od miesięcy wysokich stóp procentowych, w Stanach wciąż nie ma recesji (a miała być rok temu).

- W piątek ponownie skład podstawowy, czyli Brygada RR i komentarz do (m.in.) amerykańskiej inflacji i jej skutków dla rynków.

Zapraszamy do czytania, słuchania i oglądania! Miłego weekendu!

01.03.2024

Źródło: Denphumi/ Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania