Podsumowanie tygodnia na rynkach (2024-08-16) – już po krachu i recesji?

Zmienność na rynkach przybiera na sile. W poprzednim tygodniu głośno było o krachu i spodziewanej recesji. Ten kończący się obecnie przyniósł dobre dane z gospodarek i odbicie na giełdach. A na Analizy.pl ponownie szereg raportów dotyczących funduszy inwestycyjnych.

W Polsce krótszy tydzień i dłuższy weekend, na świecie pełnia sezonu wakacyjnego, a na giełdach emocji co niemiara. Po słabych danych z amerykańskiego rynku pracy i umocnieniu jena, co spowodowało krach na tokijskiej giełdzie (które to słowo nieco na wyrost stosowano także do spadków na innych parkietach) na początku miesiąca, w mijającym tygodniu nadeszły bardzo dobre informacje z gospodarek, zarówno amerykańskiej, jak i polskiej. Rynki akcji poszły mocno w górę

Dane makro

Oczy inwestorów w tym tygodniu zwrócone były w stronę amerykańskich danych o inflacji (najpierw producenckiej, potem konsumenckiej) oraz sprzedaży detalicznej. Wszystkie okazały się nieco lepsze od oczekiwań.

W lipcu CPI w Stanach Zjednoczonych wyniosła 2,9% r/r wobec 3% r/r w czerwcu i 3-proc. prognozy. W skali miesiąca ceny konsumenckie w USA wzrosły o 0,2% m/m. Inflacja bazowa minimalnie obniżyła się z 3,3% do 3,2% r/r., nowego cyklicznego minimum.

Dane pokazały, że ceny produkcji sprzedanej przemysłu (inflacja producentów, PPI) w lipcu wzrosły o 0,1% m/m i 2,2% r/r. To odczyty o 0,1 pkt proc. niższe niż oczekiwano i niższe niż w czerwcu.

Sprzedaż detaliczna z kolei wzrosła o 1%, podczas gdy oczekiwano wzrostu jedynie o 0,3%. To w dużej mierze zasługa sprzedaży samochodów, ale odczyt z jej pominięciem również okazał się wyraźnie wyższy od spodziewanego (0,4% wobec 0,1%).

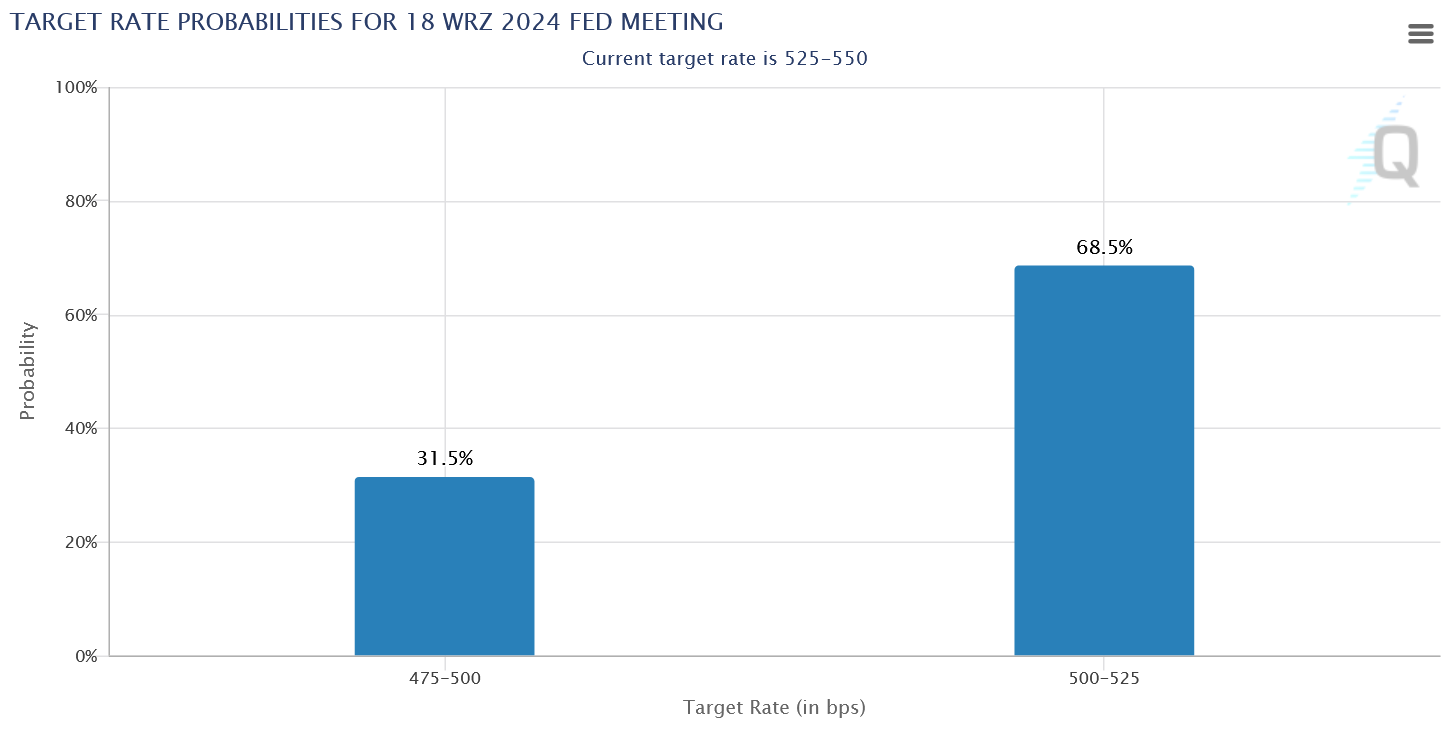

Przed tegotygodniowymi danymi rynek spodziewał się, że we wrześniu Rezerwa Federalna obniży stopy nawet o 50 punktów bazowych. Po ich publikacji przewidywania rynku zdecydowanie wskazują na łagodne cięcie o 25 pb.

Pod koniec przyszłego tygodnia odbędzie się coroczne spotkanie bankierów centralnych w Jackson Hole. Rynki czekać będą na wskazówki, jakie padną ze strony Jerome'a Powella.

Reklama

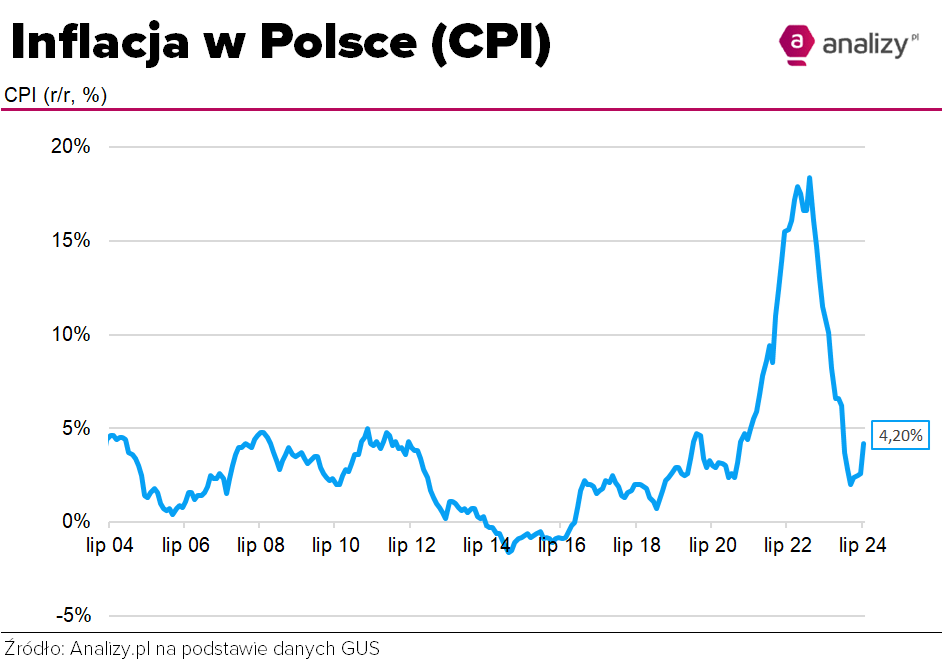

W Polsce Główny Urząd Statystyczny podał z kolei drugi odczyt inflacji z rozbiciem na zmiany cen w poszczególnych kategoriach produktów i usług. Potwierdził tym samym, że w lipcu inflacja podskoczyła do 4,2% z 2,6% w czerwcu. Był to jednak spodziewany skok spowodowany częściowym odmrożeniem cen energii, w dodatku mniejszy od oczekiwanego przed szybkim szacunkiem z końca lipca.

Wzrosła także inflacja bazowa, po raz pierwszy od stycznia. Jak podał Narodowy Bank Polski, w lipcu ceny towarów i usług z pominięciem cen żywności i energii (mocno uzależnionych od bieżących wydarzeń) były wyższe od tych sprzed roku o 3,8% wobec 3,6% w czerwcu (co było wówczas odczytem najniższym od trzech lat).

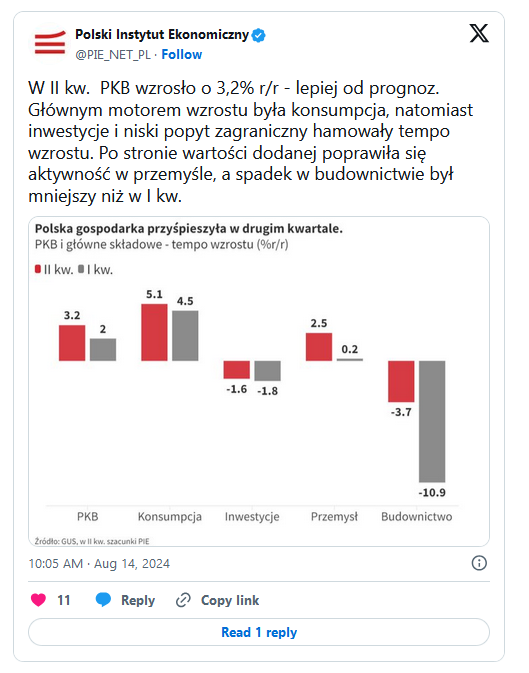

Pozytywnie zaskoczyła dynamika polskiego PKB. Gospodarka naszego kraju wzrosła według wstępnych danych w II kwartale o 3,2% w ujęciu rocznym wobec wzrostu o 2% w I kwartale. Konsensus prognoz ekonomistów zakładał wzrost na poziomie 2,8% r/r.

Tylko na Analizy.pl

-

Saldo wpłat i wypłat do funduszy inwestycyjnych (lipiec 2024) – prawie 4 mld na plusie. Saldo wpłat i wypłat do funduszy detalicznych przekroczyło 3,9 mld zł. To najlepszy wynik od lutego, gdy wyniosło 4,2 mld zł. Utrzymała się dominacja funduszy dłużnych, fundusze akcyjne odnotowały przewagę wypłat.

-

Aktywa PPK (lipiec 2024) – lekko w górę mimo mocnych spadków na GPW. Aktywa PPK odnotowały niewielki w porównaniu z poprzednimi miesiącami, ale jednak wzrost.

-

Blog Rafała Bogusławskiego: Rynkowa zmienność (czyli jeszcze o krachu z początku miesiąca i o tym, co nam to mówi o przyszłych zachowaniach rynku).

-

Aktywa funduszy inwestycyjnych. W lipcu, pomimo gwałtownej korekty na rynkach, aktywa krajowych funduszy inwestycyjnych wzrosły o niemal 3,5 mld zł, sięgając na koniec miesiąca 361,8 mld zł. To efekt wyłącznie dodatnich napływów. Po raz pierwszy od września 2023 r. wynik zarządzania był bowiem ujemny.

-

Fundusze absolute return wracają do łask inwestorów. W 2022 r. z detalicznych funduszy absolute return wypłacono niemal 1,2 mld zł netto, a w całym 2023 r. napływy w tej grupie produktów wyniosły zaledwie 14 mln zł. W tym roku fundusze absolutnej stopy zwrotu zaczęły powracać do łask inwestorów. Od stycznia Polacy wpłacili do nich łącznie niemal 0,9 mld zł netto. To sporo, zważywszy, że w tym czasie przykładowo z funduszy akcji wypłacono łącznie niemal 0,4 mld zł.

-

Fundusze mieszane mają swoich zwolenników. Fundusze mieszane inwestują i w akcje, i w obligacje. Dłużna część portfela jest poduszką bezpieczeństwa w razie bessy, akcyjna powinna pracować na zyski w okresie hossy. W 2023 r. ich stopy zwrotu liczone były w dwucyfrowym tempie. W tym roku fundusze mieszane dały zarobić już średnio od 3,5 do ponad 5%. A to przyciąga inwestorów.

-

Rekord aktywów na KupFundusz.pl. Na koniec lipca aktywa zgromadzone w funduszach inwestycyjnych za pośrednictwem platformy KupFundusz.pl przekroczyły 156,3 mln złotych. To najwyższy poziom od marca 2022 roku.

Analizy Live

-

I po strachu na giełdach? (Rafał Bogusławski i Robert Stanilewicz m.in. o dobrym początku na światowych rynkach, ale też dolarze, recesji, surowcach i japońskich aktywach).

-

Upadek Smoka. Wszędzie dobrze, ale w Państwie Środka nie najlepiej. Widoki dla drugiej pod względem wielkości gospodarki świata.

-

Ożywienie? To oczywiście makroekonomiczne i rynkowe podsumowanie tygodnia, tym razem w wykonaniu samego Rafał Bogusławskiego.

Wieści z branży

-

Udane półrocze Quercus TFI. W pierwszej połowie 2024 roku Quercus TFI wypracował zysk ponad dwa razy wyższy niż rok wcześniej. Szczególnie udany był dla towarzystwa drugi kwartał.

-

"Jastrząb" z RPP mówi o obniżkach stóp w Polsce. Miejsce na obniżkę stóp procentowych mogłoby się "na pewno" pojawić na początku przyszłego roku, jeśli wzrost PKB w tym roku wyniesie poniżej 3 proc., a na przyszły rok nie będzie widać żadnych perspektyw na jego istotne przyspieszenie – ocenił Ludwik Kotecki, jeden z większych "jastrzębi" w RPP.

-

BETA Securities ma nowego prezesa. Kazimierz Szpak pełniący dotychczas funkcję członka zarządu oraz zarządzającego aktywami funduszy BETA ETF, został powołany na stanowisko prezesa zarządu BETA Securities.

-

NBP stawia na ETF-y. "Chcemy osiągnąć większą rentowność". Narodowy Bank Polski chce stopniowo zmieniać alokację rezerw walutowych i docelowo trzymać 5% rezerw w obligacjach korporacyjnych i 15% w akcjach za pośrednictwem ETF-ów – poinformował w Obserwator Finansowy TV Paweł Szałamacha, członek zarządu NBP. Dodał, że ok. 8 proc. portfela rezerw NBP to obligacje trzymane do zapadalności.

-

Japońskie akcje dadzą jeszcze solidnie zarobić. Za rok japoński indeks giełdowy Topix znajdzie się na poziomie 2900 punktów, co oznacza potencjalny wzrost o 17% – prognozują analitycy Goldman Sachs. Przewidywania te bazują na założeniu, że japońskie spółki osiągną solidny skumulowany wzrost EPS na poziomie 27% w latach 2024-2026 oraz kontynuacji reform zarządzania korporacyjnego.

-

Branża TFI ma szansę przeskoczyć do "wyższej ligi". To opinia Sebastiana Buczka, prezesa Quercus TFI. Przenoszenie pieniędzy z nadpłynnych banków do funduszy dłużnych to obecnie jeden z najsilniejszych trendów biznesowych w Polsce. Przedstawiciele branży bankowej przewidują, że trend ten może potrwać jeszcze nawet dekadę. A to dobra wiadomość dla TFI.

-

Ankieta BofA: inwestorzy redukują zaangażowanie w akcje. Inwestorzy zwiększyli swoje alokację w gotówkę i zmniejszyli przeważenie w akcjach w sierpniu, ponieważ oczekiwania dotyczące globalnego wzrostu spadły do najniższego poziomu od ośmiu miesięcy, jak wykazało badanie BofA wśród zarządzających funduszami.

-

Ministerstwo Finansów potwierdza: Polacy znów rzucili się na obligacje oszczędnościowe. Resort finansów potwierdził obliczenia serwisu Obligacje.pl na podstawie danych KDPW, według których sprzedaż detalicznych obligacji skarbu państwa miała sięgnąć w lipcu 2024 roku co najmniej 11,7 mld zł. Okazało się, że nawet przebiła tę wartość. To drugi wynik po rekordowym czerwcu 2022 roku.

Zapraszamy do czytania, słuchania i oglądania! Miłego weekendu!

16.08.2024

Źródło: Ka Iki/ Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania