Rafał Bogusławski inwestuje #10

Realne 100 tys. zł zainwestowane pod k. lipca 2021 w fundusze inwestycyjne dostępne na platformie KupFundusz.pl. Rafał Bogusławski robi to na własny rachunek i raz na jakiś czas omawia wyniki swoich działań. Tym razem opowie o nich 28 kwietnia.

W czwartek 28 kwietnia o 8.45 dziesiąte już podsumowanie inwestycji w cyklu „Rafał Bogusławski Inwestuje”.

Reklama

A w programie:

💥Wyprzedaż na rynku długu odbiła się na wynikach portfela RBI. Fed podnosi stopy, RPP podnosi stopy, a inflacja ma się dobrze. Co dalej z funduszami obligacji?

W Polsce praktycznie nie mamy funduszy gotówkowych, bo przy stopie na poziomie 1,5% one nie bardzo miały sens działania, dlatego Rafał dziwi się, że TFI nie modyfikują funduszy. Niezbyt ambitny cel 5% rocznego zysku średnio w trzy lata dla portfela dlatego, że były zerowe stopy procentowe i Rafał sądził, że będzie musiał zarabiać na akcjach, teraz warunki się zmieniły i pewnie zysk będzie ok. 8%.

Zaskoczenia: skala przeceny na funduszach dłużnych i agresja Rosji na Ukrainę. Dwa z funduszy dłużnych powinny zacząć już zarabiać, chyba że RPP podniesie znowu na dwóch kolejnych posiedzeniach stopy o 100 punktów bazowych. Ale jeśli tylko na jednym, a potem np. 50 pb. i 25 pb., to powinno być lepiej.

W styczniu i lutym (do wybuchu wojny) PZU Papierów Dłużnych Polonez się ustabilizował, ale w wyniku agresji Rosji rentowności obligacji zaczęły szybko rosnąć, a fundusz zaczął tracić. W ciągu dwóch lat ten fundusz powinien nadrobić z nawiązką obecne straty i jeszcze przynieść zysk.

Metlife Konserwatywny powinien zacząć zarabiać jakieś 6% w skali roku, zakłada Rafał.

Jeśli RPP podniesie stopę do 8%, to Polsce grozi recesja. Bardzo duża niepewność i geopolityczna, i inwestycyjna.

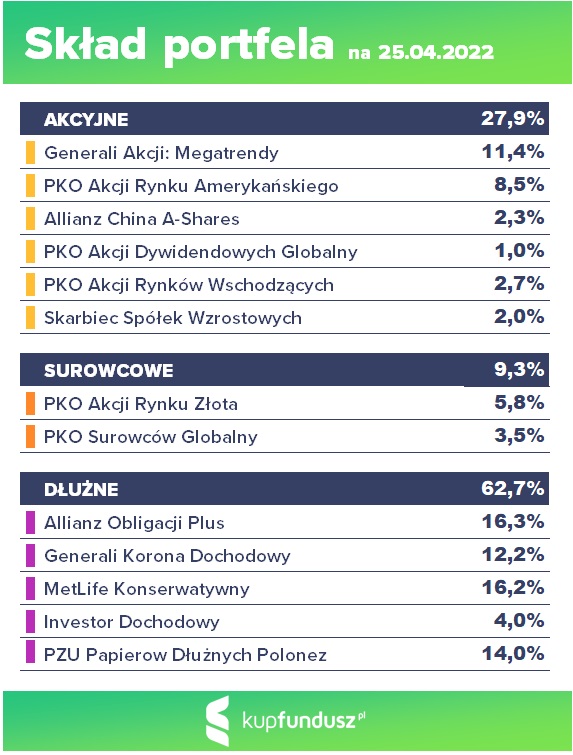

Wycena na 25 kwietnia: 27,9% było w funduszach akcyjnych, 62,7% w dłużnych oraz 9,3% w surowcowych. Allianz Obligacji Plus (korporacyjny) i Generali Korona Dochodowy (krótkie duration). W tym drugim ekspozycja na papiery rosyjskie, w pierwszym być może spodziewane defaulty mogą mu w przyszłości zagrozić, więc być może w przyszłości Rafał zmniejszy ekspozycję.

Akcje: Generali Akcji Megatrendy główna inwestycja; Skarbiec Spółek Wzrostowych jest bardzo agresywny, co widać po gwałtownych spadkach, ale on będzie równie szybko zyskiwał. Rafał powoli wychodzi z rynku europejskiego, bo obawia się, że Ch. Lagarde nie potrafi zarządzić sytuacją kryzysową, którą EBC (Mario Draghi i ona sama)sam wykreował. Bank powinien być niezależny, a nie chronić słabe gospodarki i rządy, takie jak Włochy. Szykują się duże napięcia w strefie euro. Słabnące euro pomaga funduszowi PKO Akcji Dywidendowy Globalny, ale wkrótce banki zaczną ciążyć.

💥Fundusze amerykańskich akcji vs fundusze akcji chińskich i rynków wschodzących. Korekta, bessa czy może powrót do hossy?

Wynik: strata 8475 zł. Z tego prawie 4 tys. złotych na funduszach dłużnych, czego Rafał się nie spodziewał. SSW strata prawie 40% wobec zainwestowanego kapitału, ale z tym Rafał nie zamierza nic robić, bo polowanie na dołki i górki nie ma sensu. Wciąż wierzy w moc amerykańskiego rynku oraz firmy technologiczne.

Martwi go natomiast Allianz China A-Shares, bo jeśli chiński rząd dalej będzie wprowadzał common prosperity kosztem giełdy, on przestanie mieć perspektywy wyjścia z bessy.

− Jeśli pomyliłem i jesteśmy w bessie, to i tak będą korekty w tej bessie. Stany są raczej w korekcie, natomiast Chiny zaczęły już bessę i mimo niskich wycen są duże wątpliwości, czy chiński fundusz będzie zarabiał. Ale krótkoterminowo nadzieje na stymulowanie gospodarki mogą jeszcze pomóc. Rynek amerykański ma się całkiem nieźle, a pesymizm inwestorów dobrze wróży.

W Europie rynek przestał wyceniać ryzyko kredytowe obligacji, co jest absurdem, EBC od siedmiu lat skupuje obligacje krajów południa Europy bez ograniczeń, to się musi w końcu skończyć, EBC musi w końcu przyznać, że popełniła błąd. Fed może kupował obligacje o rok za długo, ale tam rynek jeszcze działa.

💥Fundusze surowcowe dały zarobić. Perspektywy dla tych funduszy.

Straty na wszystkich funduszach akcyjnych i dłużnych, zyski na dwóch funduszach surowcowych: górników akcji złota (dzięki umocnieniu dolara), ostatnio spadki złota, ten trend powinien się skończyć, w najbliższych miesiącach trend boczny. Zabezpieczenie stabilizujące portfel.

💥Czy żałuję, że nie zainwestowałem w Amerykę Południową? Czego nie ma w portfelu RBI i czego nie będzie?

Nie będzie w portfelu Rafała Chin ani Europy, nie będzie też Ameryki Południowej. Cały marcowy wzrost został skorygowany. Tam są słabe gospodarki, chwilowa moda na te rynki szybko się skończyła i w tym roku raczej się nie powtórzy, chyba że wydarzy się coś niespodziewanego w wojnie Rosji z Ukrainą, jeśli jednak spełni się czarny scenariusz, to nie będzie rynków, które się wybronią. W Ameryce Łacińskiej nie ma fundamentów do dobrych wyników spółek w indeksach. Natomiast spółki USA mimo wysokich wycen mają szansę w ciągu dwóch lat powrócić na ścieżkę wzrostową. Ameryka Południowa jest znacznie trudniejsza do zrozumienia niż np. Chiny, tam jest jeszcze więcej zagrożeń politycznych niż w Chinach.

Koncepcja „stakeholders” versus „shareholders”, czyli koncepcje socjalistyczne kontra rynkowe. Europa i Ameryka Południowa, Chiny – to już pierwszy przypadek. USA jeszcze zdradzają objawy funkcjonowania rynku, choć nie w 100%. Dlatego akcyjnie Rafał stawia na najbliższe lata na Stany, Stany, Stany.

Nie ma też i nie będzie kryptowalut, a jedynie fundusze inwestycyjne.

Oraz update rynkowy, czyli

📣Rynki według Bogusławskiego

Wczoraj rynki akcji po całodniowej walce byków z niedźwiedziami wyszły na zero. Rynki amerykańskie żyją przyszłotygodniowym posiedzeniem Fedu i trudno sobie wyobrazić, jak bardzo jastrzębi musiałby być Powell, żeby jeszcze bardziej przestraszyć rynki, inflacja w kwietniu też pewnie będzie wyższa. Rafał spodziewa się lokalnych minimów w tym lub przyszłym tygodniu. Bessa zwykle nie zaczyna się, gdy większość się jej spodziewa i jest przerażona, a nawet jeśli by się zaczęła, to rynki nigdy nie spadają jak kamień. Korekta nie będzie trwała w nieskończoność, w maju powinno się wyklarować, czy korekta się skończy i rynki pójdą w górę, czy to już rzeczywiście bessa. Wtedy Rafał będzie musiał zmodyfikować portfel, bo nie ma sensu trzymać aż 40% w akcjach podczas bessy. „Sell in may and go away” już nie działa, a wojna dodatkowo zaburzyła wszelkie cykle. Według Rafała po następnym tygodniu będzie silne odreagowanie na Nasdaqu, nawet jeśli to już bessa.

Eurodolar już tylko 1,05 i dolar będzie dalej się umacniał, to będzie też niedobre dla złota i rynków surowcowych (o tym jutro 29 kwietnia) w Analizach LIVE o 8.45.

Gdyby Rosja przestała eksportować cokolwiek na Zachód w maju, to byłby to spory szok, ale Rafał nie wierzy w to, że Niemcy przestaną kupować gaz od Rosji w dłuższym terminie.

Bardziej niepokojące jest zadłużanie się rządów, żeby pomóc wyborcom, co nakręci konsumpcję, a więc inflację. To jest największe ryzyko i dla Polski, i dla EU, że inflacja utrwali się na wysokim poziomie.

--------------------

Rafał zarządza realnym portfelem w ramach cyklu "Rafał Bogusławski inwestuje", który rozpoczęliśmy z końcem lipca 2021.

Zasady są proste: Rafał Bogusławski pokazuje krok po kroku, jak buduje swój własny, realny portfel inwestycyjny oparty na prawdziwych funduszach, który prowadzi na platformie inwestycyjnej KupFundusz.pl. 28 lipca zainwestował 100 tys. zł w 12 funduszy inwestycyjnych w proporcjach: fundusze dłużne 60%, fundusze akcyjne 31% oraz 2 fundusze surowcowe.

Zasady są dostępne tutaj: Rafał Bogusławski inwestuje #1

Nota prawna

Publikacja wyraża wiedzę oraz poglądy autorów według stanu na dzień jego sporządzenia. Autorzy nie uwzględniają w opracowaniu jakichkolwiek szczególnych zamierzeń inwestycyjnych, szczególnych celów inwestycyjnych, sytuacji finansowej ani szczególnych potrzeb czy żądań potencjalnych odbiorców. Publikacja udostępniana jest w celach wyłącznie informacyjnych lub marketingowych i nie powinno być interpretowane jako: osobista rekomendacja, porada inwestycyjna, prawna, lub innego typu, ani jako zachęta do działania, inwestowania czy pozbywania się inwestycji w szczególny sposób, bądź ocena lub zapewnienie opłacalności inwestycji w instrumenty finansowe objęte opracowaniem.

Publikacja stanowi „publikację handlową” w rozumieniu art. 36 ust. 2 Rozporządzenia Delegowanego Komisji (UE) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniającego dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy (dalej: „Rozporządzenie 565”). Publikacja nie została przygotowana zgodnie z wymogami prawnymi zapewniającymi niezależność badań inwestycyjnych ani nie podlega żadnym zakazom w zakresie rozpowszechniania badań inwestycyjnych.

Niniejsza Publikacja nie stanowi badań inwestycyjnych w rozumieniu art. 36 ust. 1 Rozporządzenia 565; doradztwa inwestycyjnego w rozumieniu art. 69 ust. 2 pkt. 5 ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi; usługi badawczej w rozumieniu § 2 pkt 22 rozporządzenia Ministra Finansów z dnia 30 maja 2018 r. w sprawie trybu i warunków postępowania firm inwestycyjnych, banków, o których mowa w art. 70 ust. 2 ustawy o obrocie instrumentami finansowymi, oraz banków powierniczych, zachęty do nabywania, zbywania, działania, inwestowania czy pozbywania się inwestycji; porady inwestycyjnej, podatkowej, prawnej, lub innego typu; oceny lub zapewnienia opłacalności inwestycji w instrumenty finansowe nią objęte; oferty w rozumieniu kodeksu cywilnego.

Publikacja jest przeznaczona do rozpowszechniania wyłącznie na terenie Rzeczypospolitej Polskiej.

Zawarte w Publikacji opinie autorów zostały sporządzone przez nich w sposób samodzielny. Publikacja została sporządzona z zachowaniem należytej staranności oraz na podstawie informacji dostępnych publicznie w momencie jej sporządzenia lub pozyskanych ze źródeł wiarygodnych dla Analizy Online Spółki Akcyjnej aktualnych na moment jej sporządzenia i nie będzie podlegać aktualizacji. Analizy Online S.A. nie gwarantuje kompletności, prawdziwości lub dokładności danych źródłowych.

Analizy Online Spółki Akcyjnej nie ponosi odpowiedzialności za ewentualne decyzje inwestycyjne podjęte na podstawie niniejszej Publikacji ani za ewentualne szkody poniesione w wyniku takich decyzji inwestycyjnych. Publikacja nie może być traktowana jako zapewnienie lub gwarancja uniknięcia strat, lub osiągnięcia potencjalnych lub spodziewanych rezultatów, w szczególności zysków lub innych korzyści z transakcji realizowanych na jej podstawie lub w związku z powstrzymaniem się od realizacji takich transakcji.

Brak jest powiązań oraz okoliczności, które mogłyby mieć negatywny wpływ na obiektywność Publikacji. Polityka przeciwdziałania konfliktom interesów Spółki Akcyjnej zawiera opis faktycznych wewnętrznych rozwiązań organizacyjnych i administracyjnych oraz wszelkich barier informacyjnych ustanowionych w celu zapobiegania konfliktom interesów.

Niniejsza Publikacja jest prawnie chroniona zgodnie z ustawą z 4 lutego 1994 r. o prawie autorskim i prawach pokrewnych. Powielanie bądź publikowanie w jakiejkolwiek formie niniejszej Publikacji, w całości lub w części, lub wykorzystywanie materiału do własnych opracowań celem publikacji, bez pisemnej zgody Analizy Online Spółki Akcyjnej jest zabronione. Dozwolone jest linkowanie bezpośrednio do Publikacji oraz przekazywanie informacji (np. poprzez linkowanie) o jej dostępności.

28.04.2022

Źródło: analizy.pl

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania