Wyniki funduszy inwestycyjnych (styczeń 2026)

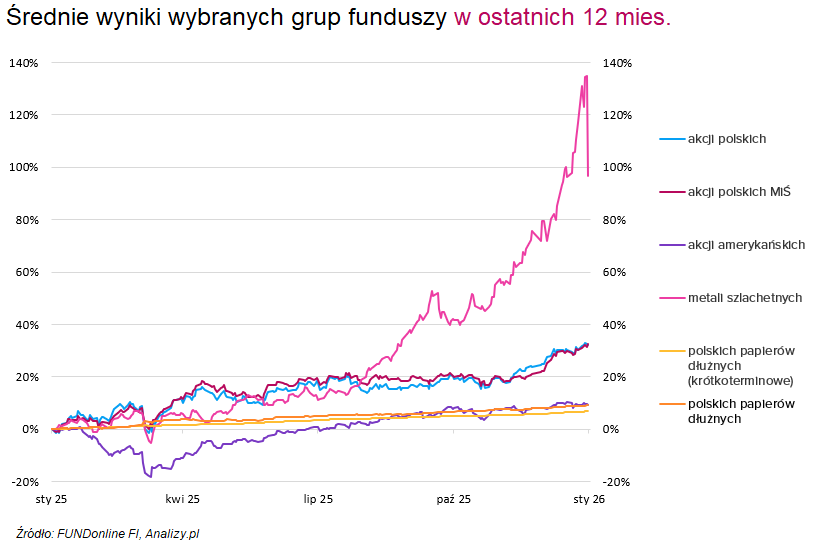

Początek 2026 r. przyniósł kontynuację pozytywnych tendencji z roku poprzedniego. Pewną rysą na ogólnym obrazie były gwałtowne spadki na rynku metali szlachetnych w ostatnich dniach stycznia. Mimo to zdecydowana większość funduszy inwestycyjnych zakończyła miesiąc z dodatnim wynikiem.

W styczniu 2026 roku rynki akcji ustanowiły nowe rekordy trwającej ponad 3 lata hossy. Stopy zwrotu głównych indeksów światowych były raczej skromne (indeks amerykańskiej giełdy S&P500 wzrósł o +1,4%, a niemiecki DAX o +0,2%), ale hitem inwestycyjnym okazały się polskie akcje. Indeks szerokiego rynku WIG w miesiąc urósł o solidne 6,5%, przy czym tym razem lepiej wypadły spółki o średniej i mniejszej kapitalizacji. Ogółem rynki wschodzące, zwłaszcza Polska, na tle giełd krajów rozwiniętych, wypadły w pierwszym miesiącu roku o wiele lepiej.

Reklama

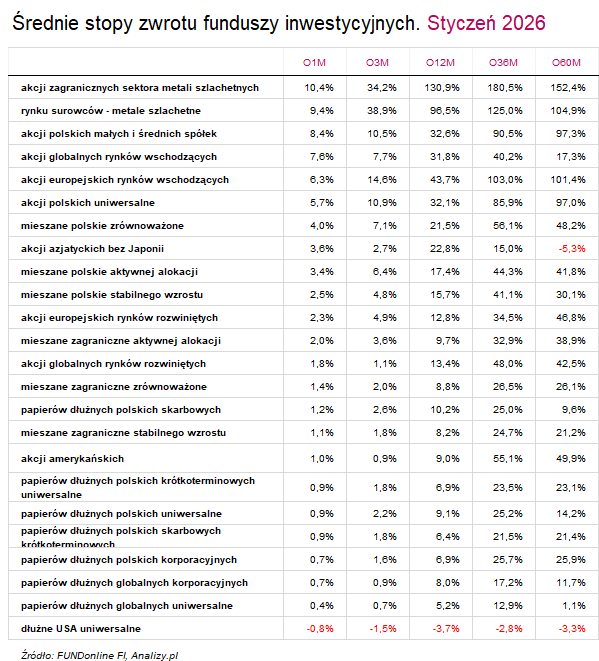

Styczeń przyniósł także kontynuację spektakularnej hossy na rynku metali szlachetnych, choć ostatni roboczy dzień miesiąca przyniósł na nim spektakularny ... krach. W jeden dzień cena srebra obniżyła o -28%, a cena złota o prawie -10%. Główną przyczyną spadków było umocnienie dolara oraz paniczna wyprzedaż aktywów, wywołana nominacją nowego szefa Fed, co doprowadziło do technicznego przejścia złota w fazę bessy. Mimo spadków w ostatnim dniu w skali miesiąca złoty kruszec podrożał o 10%, a srebro o 12%. I to właśnie fundusze akcji metali szlachetnych (czyli tzw. górników złota) wypracowały w styczniu najwyższy wynik ze wszystkich analizowanych grup funduszy +10,4%. Nieco mniej zyskały fundusze metali szlachetnych (9,4%). Najwyższy wynik w pierwszej grupie wypracował Esaliens Złota i Metali Szlachetnych (21,2%), a najniższy Allianz Akcji Rynku Złota (7,0%). Z kolei wśród funduszy metali szlachetnych najlepiej wypadł Investor Gold (12,9%), a najsłabiej fundusze srebra (z wynikami na poziomie ok. 2%).

W styczniowym zestawieniu podium zamykają fundusze akcji polskich małych i średnich spółek ze średnim wynikiem 8,4%. To był bardzo dobry miesiąc szczególnie dla krajowych średniaków. Indeks mWIG40 zyskał aż 9,7%, wyznaczając w ostatnim dniu stycznia nowe historyczne maksimum na poziomie prawie 9,0 tys. pkt (przebił go 2 lutego). Również indeks giełdowych maluchów sWIG80 zakończył miesiąc wysoko, zamykając go blisko historycznych szczytów w okolicach 31,7 tys. pkt. i wzrostem o 7,2%. Wszystkie fundusze akcji MiŚS wypracowały w styczniu dodatni wynik zawierający się w przedziale od 3,7% (Agio Akcji Małych i Średnich Spółek) do 11,4% (PZU Akcji Małych i Średnich Spółek. Nieco niższe wyniki wypracowały fundusze akcji polskich uniwersalne (średnio 5,7%). W tej grupie stopy zwrotu kształtowały się od 2,6% (QUERCUS Agresywny) do 8,7% (Superfund Akcyjny).

Atrakcyjne stopy zwrotu w styczniu wypracowały także fundusze akcji rynków wschodzących (zarówno globalne, jak i europejskie). Początek tego roku przyniósł kontynuację hossy na tych rynkach. Indeks MSCI Emerging Markets w miesiąc urósł o 8%. Wyniki kilku funduszy poszybowały o kilkanaście procent, jak w przypadku Investor Turcja (19,3%), czy Rockbridge Neo Akcji Ameryki Łacińskiej (13,6%).

Zdecydowanie słabiej wypadły fundusze inwestujące na rynkach rozwiniętych; część z nich zakończyła nawet miesiąc pod kreską (mniej więcej co czwarty). W tym segmencie pozytywnie wyróżnił się Skarbiec Value, który ma za sobą dwa bardzo udane lata (z wysoką nadwyżką nad średnią w grupie). W styczniu jego jednostka zyskała prawie 8%. Nieco wyższy wynik wypracował dopiero co utworzony C-QUADRAT ARTS Best Momentum.

Styczeń był także udany dla posiadaczy jednostek i certyfikatów funduszy mieszanych. Zdecydowana większość wypracowała dodatni wynik (średnio 2,0%). Ponad 5% zyskało pięć funduszy, wśród których znalazły się PZU Zrównoważony, Skarbiec Stabilnego Wzrostu oraz trzy subfundusze cyklu życia z serii inPZU.

Mieszane odczucia mogą mieć inwestujący w fundusze obligacji. Rentowność amerykańskich instrumentów skarbowych 10-letnich wzrosła do 4,2%, przez co większość funduszy obligacji amerykańskich zakończyła miesiąc ze stratą. Ale już rentowność polskich obligacji skarbowych nieznacznie się obniżyła (w przypadku 10-latek do 5,11%), pozytywnie wpływając na wyniki funduszy polskich obligacji. Fundusze obligacji skarbowych zarobiły średnio +1,0%, a najlepszy z nich PZU Papierów Dłużnych POLONEZ nawet 1,6%. Fundusze obligacji krótkoterminowych (uniwersalne) zarobiły średnio 0,9%, wśród których wyróżnił się PZU Energia Dłużny Krótkoterminowy. Także w segmencie funduszy papierów dłużnych wyniki są bardzo dobre – średnio wyniosły 0,7%.

03.02.2026

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania