Wyniki funduszy inwestycyjnych (listopad 2025)

Listopad przyniósł z jednej strony spektakularną hossę metali szlachetnych i solidne wzrosty na polskim długu, z drugiej - wyhamowanie akcji i zadyszkę bitcoina.

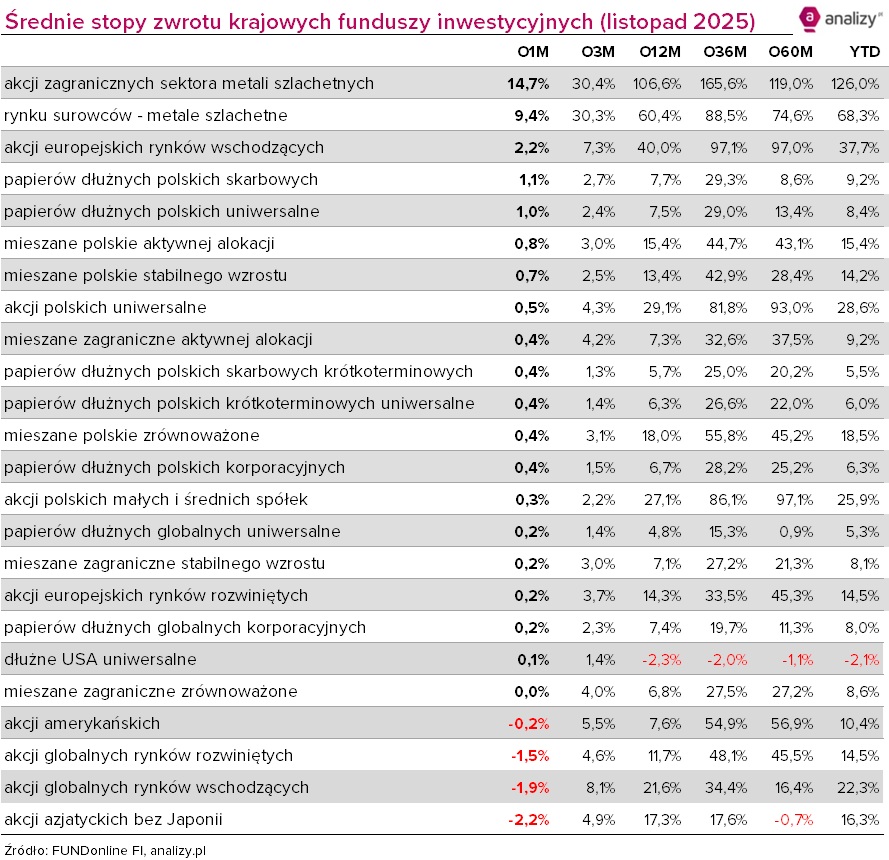

Listopad przyniósł kolejny – choć znacznie spokojniejszy – rozdział tegorocznej hossy. Globalne rynki akcji nieco wyhamowały, a w światowych indeksach zaczęły ujawniać się różnice między poszczególnymi segmentami. W sumie blisko 70 proc. krajowych i luksemburskich funduszy inwestycyjnych (w PLN) zakończyło miesiąc nad kreską. Największe wzrosty ponownie skupiły się wokół metali szlachetnych, a także polskich funduszy dłużnych, które korzystały z obniżek rentowności i oczekiwań na dalsze cięcia stóp.

Reklama

Metale szlachetne znów na prowadzeniu

Listopad należał do metali szlachetnych. W centrum wydarzeń znalazło się srebro, które najpierw przebiło poziomy z październikowego squeeze’u w Londynie, a następnie ustanowiło nowy historyczny rekord, sięgając 55-56 USD za uncję. Metal zyskał w tym roku już ponad 90 proc., a w listopadzie tylko potwierdził, że pozostaje najgorętszym surowcem 2025 r. Impulsów fundamentalnych nie brakowało. Zapasy srebra na giełdzie w Szanghaju spadły do najniższego poziomu od 2015 r., a po wpisaniu srebra na listę surowców krytycznych w USA eksporterzy wstrzymują się z wysyłką metalu, co pogłębia globalny niedobór. Wsparciem były także dynamiczne napływy do funduszy ETF opartych na srebrze. Na złocie, mimo chaosu po awarii CME na rynku futures, nastroje również pozostawały dobre, choć zwyżki mniej spektakularne.

W efekcie w listopadzie fundusze akcji górników metali szlachetnych zyskały średnio aż +14,7 proc., co było najlepszym wynikiem spośród wszystkich segmentów rynku. Bardzo dobrze wypadły również strategie oparte m.in. na kontraktach na złoto i srebro. Grupa funduszy rynku surowców metale szlachetne zyskała średnio +9,4 proc. i pozostaje wśród tegorocznych liderów z wynikiem +68 proc. YTD. Więcej w takim ujęciu wypracowały fundusze akcji górników, które są w tym roku już 126 proc. nad kreską.

Lepiej od średniej w listopadzie wypadł Allianz Akcji Rynku Złota (+16,0 proc.), najsłabiej Esaliens Złota i Metali Szlachetnych (+13,3 proc.). W ujęciu od początku roku prowadzi inPZU Akcje Rynku Złota O (+147,6 proc.), na końcu jest UNIQA Akcji Rynku Złota (+100,6 proc.).

W przypadku funduszy inwestujących w metale (np. za pośrednictwem kontraktów) liderem został QUERCUS Silver (+17,4 proc.), najniższy wynik miały z kolei Investor Gold i inPZU Złoto O (+5,5 proc.). W ujęciu od początku roku tabelę otwiera Superfund Silver Powiązany SFIO kat. Standardowa (+88,7 proc.), zamyka Generali Złota (+54,6 proc.). Wśród funduszy zagranicznych TFI najwięcej zarobił BlackRock GF World Gold A2 Hedged (PLN) (+15,4 proc.).

Polski dług w świetnej formie

Listopad był kolejnym bardzo dobrym miesiącem dla krajowego rynku obligacji, który korzystał z dwóch równoległych zjawisk: globalnego spadku rentowności oraz coraz mocniejszego przekonania, że w Polsce pojawi się wkrótce kolejne cięcie stóp. Rentowność polskich 10-latek obniżyła się do okolic 5,2 proc. Jednocześnie na rynku amerykańskim większość krzywej Treasuries po raz pierwszy od jesieni 2022 r. zeszła poniżej 4 proc.

W takich warunkach fundusze polskich obligacji skarbowych (średnio- i długoterminowych) zyskały w listopadzie średnio +1,1 proc., a strategie uniwersalne oparte na długu krajowym +1,0 proc. Najlepiej wypadły Ipopema Obligacji Uniwersalny, VeloFund Obligacji i Allianz Polskich Obligacji Skarbowych, które w miesiąc dały zarobić +1,4 proc. Najgorzej wypadł ALIOR Obligacji Uniwersalny, zyskując +0,4 proc.

W segmencie funduszy dłużnych krótkoterminowych – zarówno skarbowych, jak i uniwersalnych – stopy zwrotu były niższe (średnio +0,4 proc.). Lider – Amundi Obligacji Polskich Uniwersalny – zarobił w tym czasie dwukrotnie więcej (+0,8 proc.), a maruder – Rockbridge Neo Konserwatywny Plus – o połowę mniej (+0,2 proc.). W segmencie polskiego długu korporacyjnego średnia również wyniosła +0,4 proc. Najwięcej zyskał Fundusz Długu Korporacyjnego Rentier FIZ (+1 proc.), a najmniej Santander Prestiż Obligacji Korporacyjnych (+0,1 proc.).

Podobnie jak w październiku, żaden fundusz inwestujący na polskim rynku obligacji nie zanotował straty.

Rynki akcji dały skromne zyski

W listopadzie indeks S&P 500 niemal stanął w miejscu. Za symbolicznie dodatnią stopą zwrotu (+0,1 proc.) kryły się jednak silne przetasowania. Wyhamowała hossa w rozgrzanych spółkach wzrostowych, jednocześnie odżyły nieco zapomniane segmenty value i akcje dywidendowe. Fundusze akcji amerykańskich straciły średnio -0,2 proc. Rozstrzał wyników był jednak spory i odzwierciedlał zmianę nastawienia inwestorów. Najlepiej wypadł bowiem Generali Akcje Value, który zyskał +3 proc., a najsłabiej Esaliens Spółek Innowacyjnych, tracąc -4,2 proc. Fundusze akcji globalnych rynków rozwiniętych również zaliczyły słabszy miesiąc (-1,5 proc.), wyraźnie gorzej zachowały się też fundusze akcji azjatyckich bez Japonii, które zanotowały średnio -2,2 proc. straty.

Również hossa na GPW wytraciła tempo. WIG wzrósł jedynie o +0,3 proc., WIG20TR i mWIG40TR o +0,5 proc., natomiast sWIG80TR spadł o -1,2 proc. W takim otoczeniu fundusze akcji polskich uniwersalne (benchmarkiem jest zwykle WIG) zakończyły miesiąc średnio +0,5 proc. na plusie. Słabiej radziły sobie fundusze małych i średnich spółek, które w tym czasie dały zarobić +0,3 proc.

Liderem w grupie funduszowych misiów został Ipopema Małych i Średnich Spółek, który zyskał w listopadzie +2,2 proc. W grupie funduszy akcji uniwersalnych dobrze wypadł Beta ETF Dywidenda Plus Portfelowy FIZ (Dis) (PLN), zyskując +1,6 proc. W całym segmencie funduszy akcji polskich kilkanaście znalazło się pod kreską. Najwięcej stracił lider poprzednich miesięcy, czyli Esaliens Małych i Średnich Spółek (-2,6 proc.). W ujęciu od początku roku fundusze akcyjne polskie uniwersalne są +28,6 proc. na plusie, a MiŚ +25,9 proc. W tym czasie WIG zyskał ponad 40 proc., a indeksy małych i średnich spółek +27 i +35 proc.

Bitcoin dostał baty

Listopad był wyjątkowo słaby dla funduszy powiązanych z bitcoinem. Beta ETF Bitcoin Portfelowy FIZ (Acc) (PLN) spadł aż o -18,4 proc., a inPZU Bitcoin O o -16,1 proc., co dobrze oddaje skalę przeceny na samym bitcoinie, który w listopadzie stracił blisko 17 proc., notując najgorszy miesiąc od siedmiu lat.

02.12.2025

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania