3 najbezpieczniejsze fundusze w Polsce

Lokaty bankowe płacą coraz mniej. Alternatywą mogą być fundusze. Które? Te najbezpieczniejsze. W ofercie TFI znajdziemy łącznie 3 produkty o najniższym (1) profilu ryzyka według skali SRI.

Obecnie oprocentowanie lokat dla osób fizycznych wynosi ok. 5-6 proc., a 4-5 proc. dla firm. Tymczasem najbezpieczniejsze fundusze dłużne w tym roku dadzą zarobić ok. 8 proc. - przewidywał niedawno Sebastian Buczek, prezes Quercus TFI. W istocie depozyty bankowe już tak nie kuszą. Alternatywą mogą być fundusze. Dokonując wyboru, należy jednak solidnie taki produkt prześwietlić pod kątem przyjętej polityki inwestycyjnej i struktury portfela, dotychczasowych wyników, a także ryzyka. Fundusz, który ma zastąpić lokatę, powinien bowiem zapewnić ochronę wartości wpłaconego kapitału, stabilne stopy zwrotu i płynność inwestycji.

Reklama

Czytaj także: Lokaty długoterminowe – na której stracimy najmniej?

Wskaźnik SRI służy pomocą

Dla konserwatywnych inwestorów, którzy dotychczas swoje oszczędności przechowywali w banku, bardzo ważnym kryterium powinna być niska zmienność wyceny jednostki funduszu, która utożsamiana jest tak naprawdę z poziomem ryzyka. Jak ją określić? Jednym ze sposobów jest wskaźnik SRI (Summary Risk Indicator), który pojawił się z początkiem ubiegłego roku w nowych KID-ach. Ma on bardziej liberalną formułę obliczeniową, ale tę samą skalę, co jego poprzednik - SRRI (Synthetic Risk and Reward Indicator).

Przeczytaj więcej o SRI: Dla branży jedna litera, dla Ciebie duża zmiana

SRI wylicza się w siedmiostopniowej skali - im niższa wartość wskaźnika, tym mniejsza zmienność notowań i tym samym ryzyko. Z kolei im większe wahania wyceny, tym wskaźnik jest wyższy. Jako alternatywa dla lokat najlepsze będą fundusze z najniższym poziomem SRI. Bo choć żaden fundusz nie może zagwarantować zwrotu kapitału, to jednak w ich przypadku istnieje największe prawdopodobieństwo, że w każdej chwili będzie można z nich wypłacić nie mniej niż się wpłaciło.

Najbezpieczniejsze fundusze inwestycyjne to fundusze rynku pieniężnego, które - co do zasady - kupują do portfela najbardziej bezpieczne instrumenty, takie jak bony skarbowe, krótkoterminowe papiery dłużne, certyfikaty depozytowe, czy swapy walutowe. Obecnie w tak restrykcyjny sposób inwestuje zaledwie garstka funduszy polskich obligacji skarbowych, bo to właśnie w tej grupie wylądowały fundusze pieniężne po zmianach regulacji z 2018 r. Z tego grona najniższe ryzyko (1) w siedmiostopniowej skali SRI mają zaledwie 2 krajowe fundusze. Ciut wyższe ryzyko, ale wciąż bardzo niskie mają też fundusze z SRI na poziomie 2. Takich produktów w całym segmencie dłużnym jest łącznie 121 (lista), a w samej grupie funduszy polskich skarbowych krótkoterminowych w sumie 18 (lista). Fundusze z SRI 2 pomijamy w tym zestawieniu.

W ofercie zagranicznych TFI produktów z SRI na poziomie 1 jest więcej, ale tylko jeden z nich dostępny jest w polskiej walucie i zabezpiecza ryzyko walutowe (PLN-hedged). Dlaczego to ważne? Bo żeby taka inwestycja zachowała sens i korzyści ekonomiczne, trzeba wyeliminować ryzyko walutowe. Brak tzw. hedgingu prowadziłby bowiem do sytuacji, że duża, a czasami nawet większość zysku byłaby funkcją zmian kursów walut, a nie sytuacji na rynku obligacji.

3 najbezpieczniejsze fundusze w Polsce (wg SRI):

Fidelity Funds US Dollar Cash (PLN-hedged)

Fundusz inwestuje w amerykańskie papiery dłużne krótkoterminowe, a więc z terminem zapadalności krótszym niż 12 miesięcy, a także w instrumenty rynku pieniężnego. Źródłem dodatkowego zysku jest tzw. hedging. W przypadku zabezpieczania polskiej waluty do USD fundusz uzyskuje bowiem tzw. punkty swapowe, które wynikają z różnic w poziomie stóp procentowych w Polsce i w Stanach Zjednoczonych. Jest to bardzo tani produkt jak na polskie standardy, bo koszty bieżące wynoszą zaledwie 0,3 proc. w skali roku. Jest to też jedyny fundusz z SRI na poziomie 1, który dodatkowo spełnia kryteria ESG (promuje kwestie środowiskowe i społeczne zgodnie z art. 8 rozporządzenia SFDR).

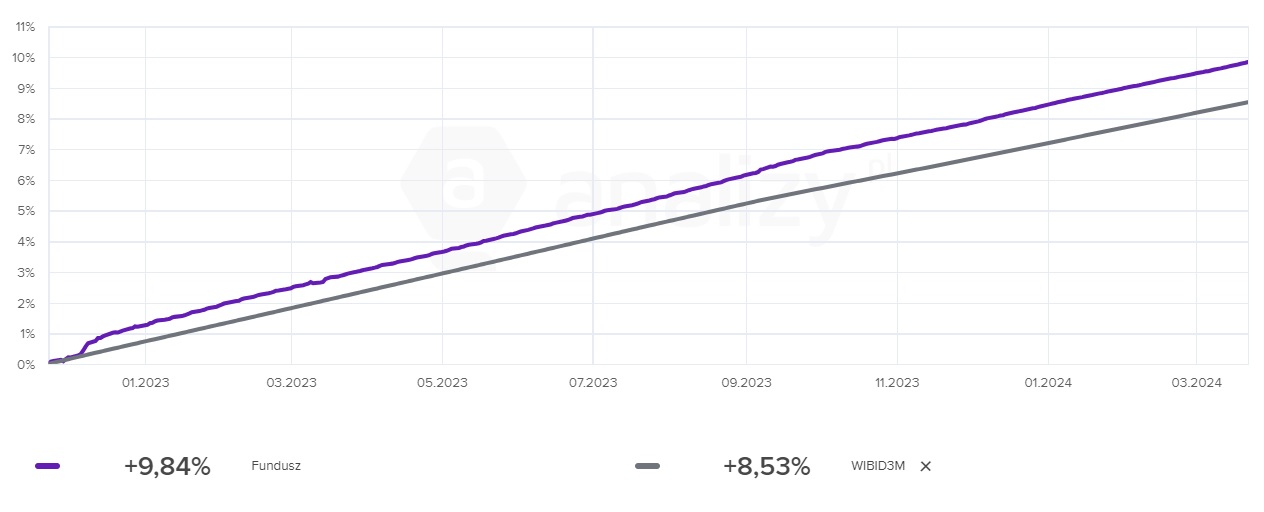

Notowania funduszu Fidelity Funds US Dollar Cash od początku działalności (11.2023 r.) na tle wskaźnika WIBID3m:

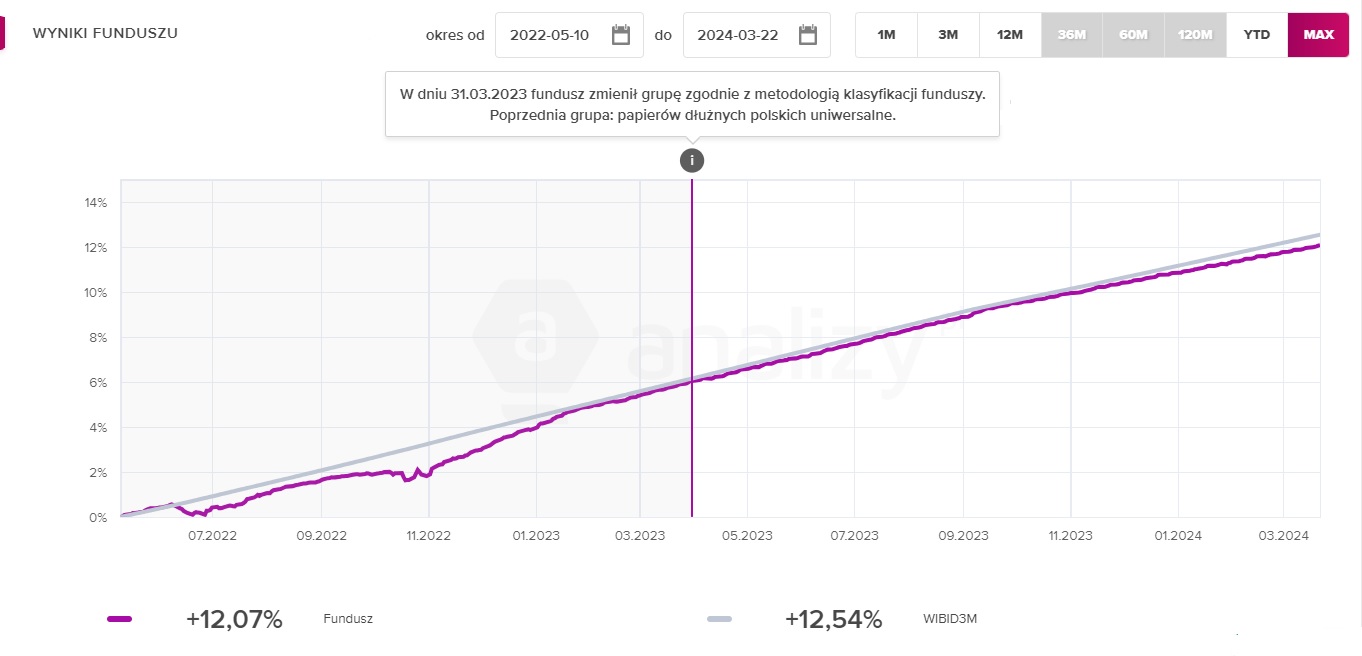

BNPP Papierów Dłużnych Krótkoterminowych

Jest to młody fundusz. Powstał w maju 2022 r., ale obecną politykę inwestycyjną w obecnej grupie porównawczej (papierów dłużnych globalnych uniwersalne) stosuje tak naprawdę od ostatniego dnia marca 2023 r. Co najmniej 51 proc. aktywów netto inwestuje w krótkoterminowe obligacje, bony skarbowe, listy zastawne, certyfikaty depozytowe, instrumenty rynku pieniężnego, a także w depozyty bankowe. Nie może kupować do portfela akcji z wyjątkiem sytuacji, gdy takie nabycie jest wynikiem konwersji długu. To bardzo popularny produkt. W 2023 r. do funduszu napłynęło łącznie niemal 1,8 mld zł. Obecnie jego aktywa warte są 2,6 mld zł. Opłaty bieżące wynoszą 1,05 proc. w skali roku. Fundusz może także pobrać tzw. success fee, które wynosi 10 proc. od zysku ponad wartość inflacji.

Notowania funduszu BNPP Papierów Dłużnych Krótkoterminowych od początku działalności (05.2022 r.) na tle wskaźnika WIBID3m:

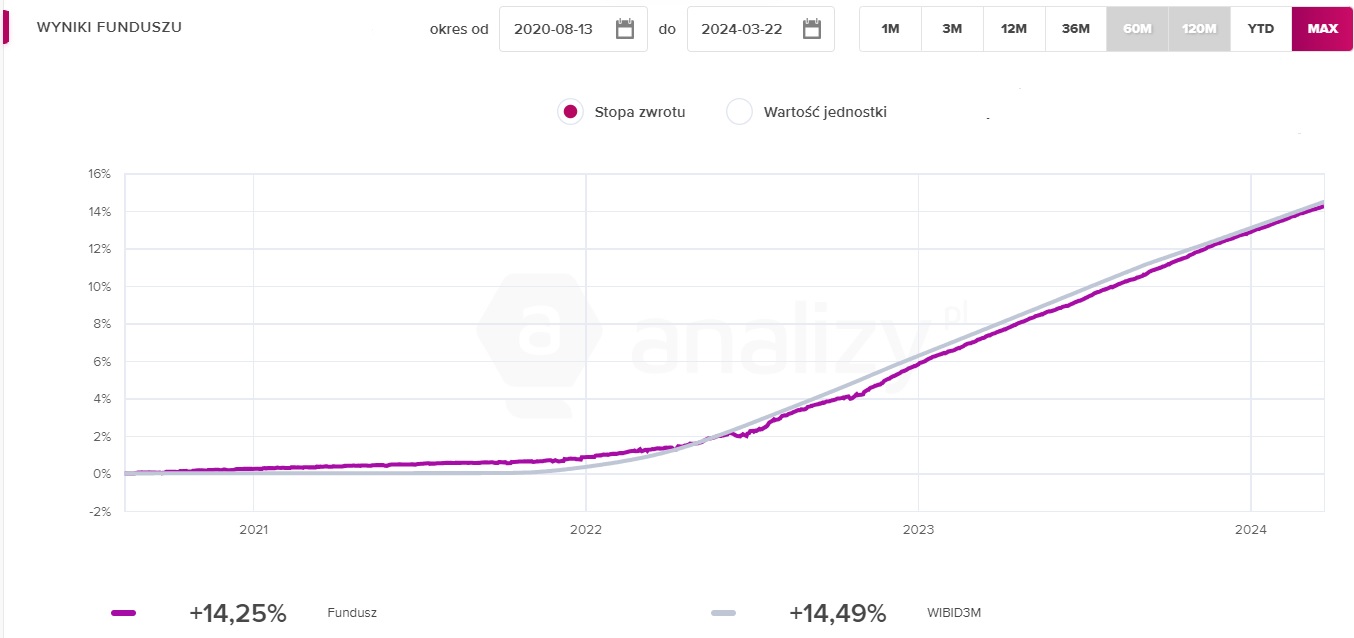

PKO Obligacji Samorządowych

Fundusz inwestuje przede wszystkim w obligacje emitowane przez jednostki samorządu terytorialnego (gminy, miasta, województwa). Obligacje samorządowe to papiery praktycznie niedostępne dla inwestorów detalicznych. Rynek ten zdominowały banki, które są głównymi nabywcami w trybie emisji niepublicznych, i które często trzymają je do wykupu. Ich oprocentowanie jest uzależnione od WIBOR6M + marża. Wysokość marży zależy głównie od terminu zapadalności oraz jakości emitenta. Był to bardzo popularny fundusz w latach 2021-22 r. W ubiegłym roku notował odpływy netto. Zarządza aktywami na poziomie niemal 1,1 mld zł. Ma umiarkowane koszty - opłaty bieżące wynoszą 1,09 proc. w skali roku.

Notowania funduszu PKO Obligacji Samorządowych od początku działalności (08.2020 r.) na tle wskaźnika WIBID3m:

Perspektywy rynkowe

W marcu Rada Polityki Pieniężnej zadecydowała o pozostawieniu stóp procentowych w Polsce na niezmienionym poziomie. W efekcie główna stopa referencyjna wciąż wynosi 5,75 proc. i część ekspertów przewiduje, że koszt pieniądza w Polsce nie zmieni się do końca 2024 r., co będzie wpływało na dobre stopy zwrotu z funduszy obligacji krótkoterminowych.

- Dla najbezpieczniejszych funduszy prognozujemy na ten rok zyski na poziomie ok. 8 proc., ale również rok 2025 powinien być dla nich zyskowny, bo będziemy mieć wówczas do czynienia z dosyć istotnymi obniżkami stóp procentowych w Polsce. Branża funduszowa będzie beneficjentem tych cięć. Banki od razu przekładały cięcia na ofertę depozytową. Z kolei fundusze dłużne będą się sukcesywnie dostosowywać się do obniżek w trakcie kolejnych kwartałów. Dzięki temu tę nadwyżkę nad depozytami w sposób trwały będą mieć zabezpieczoną również w 2025 r. - mówi Zbigniew Jakubowski, wiceprezes zarządu Quercus TFI.

Amerykański Fed na marcowym posiedzeniu również utrzymał stopy procentowe na niezmienionym poziomie. Równocześnie jednak szef Rezerwy Federalnej Jerome Powell podczas konferencji prasowej, ocenił, że stopy osiągnęły najwyższy poziom w tym cyklu i, jeśli gospodarka będzie się rozwijać zgodnie z oczekiwaniami, prawdopodobnie w którymś momencie w tym roku właściwe będzie rozpoczęcie obniżek. Rynek spodziewa się pierwszego cięcia w czerwcu. Mediana prognoz FOMC wskazuje na 3 obniżki w tym roku (po 25 pkt bazowych).

Czytaj także: Niższe stopy procentowe nie ograniczą rynków pieniężnych

- W tym otoczeniu perspektywy dla strategii gotówkowych pozostają pozytywne. Podwyższone rentowności wyjściowe oznaczają, że inwestujący w fundusze pieniężne powinni spodziewać się kolejnego roku solidnych całkowitych stóp zwrotu i atrakcyjnych dochodów w ujęciu skorygowanym o ryzyko - oceniają eksperci Fidelity.

26.03.2024

Źródło: Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania