Fundusze pasywne zostawiają konkurencję w tyle

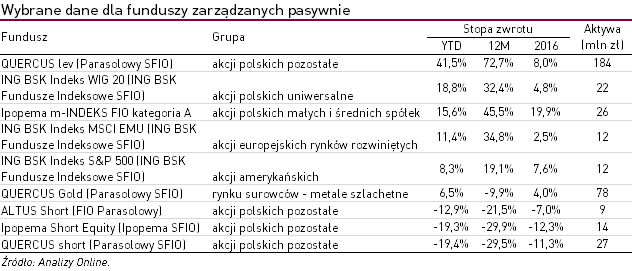

Tegoroczne stopy zwrotu produktów zarządzanych pasywnie są wyraźnie lepsze od średniej dla poszczególnych grup funduszy. Najlepiej wypadły rozwiązania skupiające się na polskim rynku akcji

Pierwsze półrocze 2017 r. było sprzyjające dla polskich funduszy pasywnych. Licząc do 29 czerwca br., wszystkie rozwiązania, których zadaniem jest zarabianie na wzroście wartości odwzorowywanego indeksu lub danego rynku, odnotowały dodatnią stopę zwrotu.

Najlepiej wypadł QUERCUS lev (Parasolowy SFIO), którego stopa zwrotu wyniosła +41,5%, czyli ponad 5-krotnie więcej niż w całym ubiegłym roku. Jest to fundusz lewarowany, którego celem jest odwzorowywanie zmian indeksu WIG20lev obliczanego przez GPW w Warszawie (odzwierciedla on w przybliżeniu dwukrotność zmiany wartości indeksu WIG20). QUERCUS lev to jedyne rozwiązanie na rynku dla którego benchmarkiem jest właśnie ten indeks.

Od początku roku wartość indeksu WIG20lev wzrosła o ok. +40%. Oznacza to, że fundusz z oferty Quercus TFI poradził sobie nieco lepiej niż benchmark. Warto pamiętać, że różnice między portfelem funduszu a indeksem wzorcowym, szczególnie jeśli chodzi o udziały poszczególnych aktywów, będą prowadziły do rozbieżności osiąganych wyników (w tym wypadku sytuacja ta okazała się korzystna dla posiadacza jednostek funduszu). W przypadku QUERCUS lev znaczenie ma także możliwość „wsparcia wyników” dodatkowymi działaniami. Zgodnie z głównymi założeniami polityki inwestycyjnej, oprócz próby odwzorowania indeksu, w celu osiągnięcia dodatkowych przychodów kapitał może być lokowany także w akcje, w tym przede wszystkim spółek notowanych na GPW w Warszawie i na innych giełdach tzw. Nowej Europy.

(sprawdź Czy warto inwestować w fundusze pasywne?)

Dobrze poradziły sobie także pozostałe fundusze skupiające się na rynku akcji polskich. Choć w obu przypadkach wypracowana stopa zwrotu była niższa niż wyniki poszczególnych benchmarków, i tak znacznie przekroczyła średnią dla poszczególnych grup.

Jednostki funduszu ING BSK Indeks WIG 20 (ING BSK Fundusze Indeksowe SFIO), którego kapitał ulokowany jest w spółki wchodzące w skład indeksu WIG20, zyskały +18,8%. To co prawda -0,6 pkt. proc. mniej niż sam benchmark, ale jednocześnie o 5,4 pkt. proc. więcej niż średnia funduszy akcji polskich uniwersalnych. Sytuacja wygląda podobnie jeśli chodzi o produkt z oferty Ipopemy TFI, którego celem jest odwzorowanie indeksu mWIG40. Stopa zwrotu funduszu Ipopema m-INDEKS FIO kategoria A wyniosła bowiem 15,6%, czyli +0,7 pkt. proc. mniej niż benchmark, ale +3,2 pkt. proc. więcej niż średnia funduszy akcji polskich małych i średnich przedsiębiorstw.

Wysokie stopy zwrotu przyniosły inwestorom także produkty dające ekspozycję na rynki zagraniczne. Wartość jednostek funduszu ING BSK Indeks MSCI EMU (ING BSK Fundusze Indeksowe SFIO), skupiającego się na papierach notowanych na giełdach państw strefy euro, wzrosła o +11,4%. Natomiast drugi produkt z oferty Amundi Polska TFI, który lokuje kapitał w spółki wchodzące w skład indeksu S&P500, wypracował wynik w wysokości +8,3%. Oba rozwiązania wypracowały drugą najwyższą stopę zwrotu w poszczególnych grupach.

(sprawdź MiFID to szansa dla funduszy pasywnych)

W ofercie polskich TFI dostępne są także fundusze, których zadaniem jest zarabianie na spadku poszczególnych indeksów/rynków. W związku z tym, że od początku roku wartość danych benchmarków wzrasta, wynik tych funduszy jest ujemny.

Wartość aktywów zgromadzonych w ramach funduszy pasywnych wynosi 382 mln zł (stan na 31.05.2017). Choć niewątpliwie produkty te to rozwiązania niszowe warto zauważyć, że ich popularność rośnie. W okresie od grudnia 2016 r. do maja 2017 r. wartość kapitału ulokowanego w jednostki produktów pasywnych wzrosła o +26%. W ciągu minionych pięciu lat aktywa zwiększyły się 3,5-krotnie.

Katarzyna Czupa

Analizy Online

Reklama

03.07.2017

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania