Horyzont inwestycyjny ma ogromne znaczenie

Jak długo trzeba inwestować w fundusz, żeby do minimum ograniczyć ryzyko nieosiągnięcia oczekiwanych zysków? Odpowiedź znajdziesz w KID-ach.

Wraz z pojawieniem się regulacji PRIIPs fundusze inwestycyjne otwarte mają obowiązek dostarczania klientom KID-ów (ang. Key Information Document), które zawierają najważniejsze informacje o produkcie: jego celu inwestycyjnym, kosztach, czy wreszcie ryzyku. W KID prezentowana jest także cała sekcja zatytułowana: "Ile czasu powinienem posiadać fundusz i czy mogę wcześniej wypłacić pieniądze?". Znajdziemy w niej informacje o rekomendowanym minimalnym horyzoncie inwestycyjnym (tzw. RHP, ang. Recommended Holding Period).

Zobacz także: KID – czy pomaga w wyborze funduszu?

RHP odgrywa ważną rolę w obliczaniu wielu danych prezentowanych w KID. Oprócz tego, że z jego uwzględnieniem przygotowuje się tzw. scenariusze wyników, to także prezentowany poziom ryzyka danego funduszu (SRI w skali siedmiostopniowej) uwzględnia założenie, że inwestycja trwa tyle, ile wynosi RHP. Również wpływ łącznych kosztów na stopę zwrotu wyliczany jest dla rekomendowanego okres trwania inwestycji.

Czytaj także: KID - Koszty funduszy pod lupą

Rekomendowany horyzont inwestycyjny jest zatem kluczowym elementem, który powinien być brany pod uwagę przy wyborze funduszu. Uwzględnienie RHP pozwala na lepsze dopasowanie strategii do własnych celów i akceptowanego poziomu ryzyka. I choć żaden fundusz nie gwarantuje osiągnięcia zysku, niezależnie od okresu utrzymywania jednostek uczestnictwa, to planowanie ich spieniężenia przed upływem zalecanego RHP zwiększa ryzyko nieosiągnięcia oczekiwanego zwrotu z inwestycji.

Reklama

Jak długo należy inwestować w fundusze?

Odpowiedź na to pytanie znajdziemy w KID-ach. Określa to wspomniany RHP, który ustala TFI głównie na podstawie historycznych zwrotów i ryzyka. Co do zasady, im większa zmienność funduszu, tym dłuższy rekomendowany okres inwestycji.

Stąd dla funduszy akcyjnych ustala się zazwyczaj co najmniej 5-letni horyzont. Giełda działa bowiem w cyklach hossy i bessy – okresy wzrostów są przerywane spadkami, które mogą trwać nawet kilka lat. Długoterminowe inwestowanie w akcje daje zatem większe szanse na uniknięcie sytuacji, w której inwestor wychodzi na rynek na tzw. górce, a sprzedaje w dołku. W ofercie krajowych TFI z powodzeniem możemy jednak znaleźć produkty akcyjne rekomendowane na krótszy termin. Przykładowo: QUERCUS Agresywny ma RHP wynoszące 3 lata, a AGIO Akcji PLUS rekomendowany jest na minimum 1 rok. Oba fundusze inwestują na polskim rynku akcji.

Dla funduszy dłużnych RHP wynosi zwykle 1-3 lata (w zależności od segmentu rynku). Fundusze obligacji skarbowych krótkoterminowych są uważane za bezpieczniejszą przystań. Ich zmienność jest dużo mniejsza, więc minimalny horyzont inwestycyjny najczęściej w ich przypadku wynosi 1 rok, choć jest kilkanaście produktów dłużnych na rynku rekomendowanych na okres krótszy – nawet kilkumiesięczny (np. Generali Konserwatywny). Produkty dłużne o wysokim ryzyku stopy procentowej (fundusze dłużne długoterminowe) rekomendowane są zwykle na 2-3 lata, ale i tu pojawiają się wyjątki. W całym segmencie funduszy dłużnych znajdziemy też takie, dla których zalecany minimalny horyzont inwestycyjny wynosi nawet 5 lat (np. inPZU Obligacje Rynków Wschodzących O).

Inwestując w fundusz dłużny, należy pamiętać, że jego przyszłe zyski zależą od sytuacji makroekonomicznej, a zwłaszcza poziomu stóp procentowych. Kiedy koszt pieniądza rośnie, ceny obligacji spadają – i odwrotnie. W określonym środowisku (wysokiej inflacji i podwyżek stóp procentowych) krótkoterminowe inwestowanie w fundusze obligacji może przynieść straty, czego klienci TFI doświadczyli w latach 2021-22. Dlatego nawet w przypadku relatywnie bezpieczniejszych funduszy dłużnych niekiedy warto pomyśleć o dłuższym horyzoncie.

Fundusze mieszane łączą akcje i obligacje, co sprawia, że ich zmienność jest niższa niż w przypadku funduszy czysto akcyjnych, ale wyższa niż w przypadku obligacyjnych. Zwykle RHP w tego rodzaju strategiach wynosi 2-4 lata. Fundusze mieszane wykorzystują mechanizm dywersyfikacji – gdy ceny akcji spadają, obligacje często radzą sobie lepiej, stabilizując wyniki. Jednak w krótkim okresie nadal istnieje ryzyko, że fundusz zaliczy gorszy moment rynkowy, zwłaszcza gdy oba składniki portfela tracą na wartości, jak to miało miejsce w 2022 r., kiedy zarówno ceny akcji, jak i obligacji spadały.

Zwykle tym RHP jest dłuższy, im wyższy poziom ryzyka w skali SRI ma fundusz. Ale nie jest to reguła. Przykładowo: Superfund Akcji Blockchain, który ma najwyższy na rynku poziom ryzyka w siedmiostopniowej skali SRI, rekomendowany jest na 5 lat. Z kolei w przypadku Amundi Globalnych Perspektyw Dynamiczny, którego SRI wynosi 4, zalecany minimalny horyzont inwestycyjny to aż 7 lat.

WARTO WIEDZIEĆ: Jednym z narzędzi służącym do określenia ryzyka towarzyszącego inwestycji w fundusze jest wskaźnik SRI (Summary Risk Indicator), który pojawił się w KID-ach. SRI wylicza się w siedmiostopniowej skali - im niższa wartość wskaźnika, tym mniejsza zmienność notowań i tym samym ryzyko. Z kolei im większe wahania wyceny, tym wskaźnik jest wyższy.

W KID-ach niekiedy przeczytamy też uzasadnienie, dlaczego dany fundusz ma taki, a nie inny rekomendowany okres inwestycji. TFI często podkreślają, że sugerowany czas utrzymywania inwestycji jest kluczowy dla osiągnięcia oczekiwanej stopy zwrotu.

💡RHP w poszczególnych segmentach funduszy:

- Fundusze dłużne krótkoterminowe: 1 rok

- Fundusze dłużne długoterminowe: 2–3 lata

- Fundusze mieszane: 2–4 lata

- Fundusze akcyjne: 5–7 lat

Horyzont inwestycyjny ma znaczenie

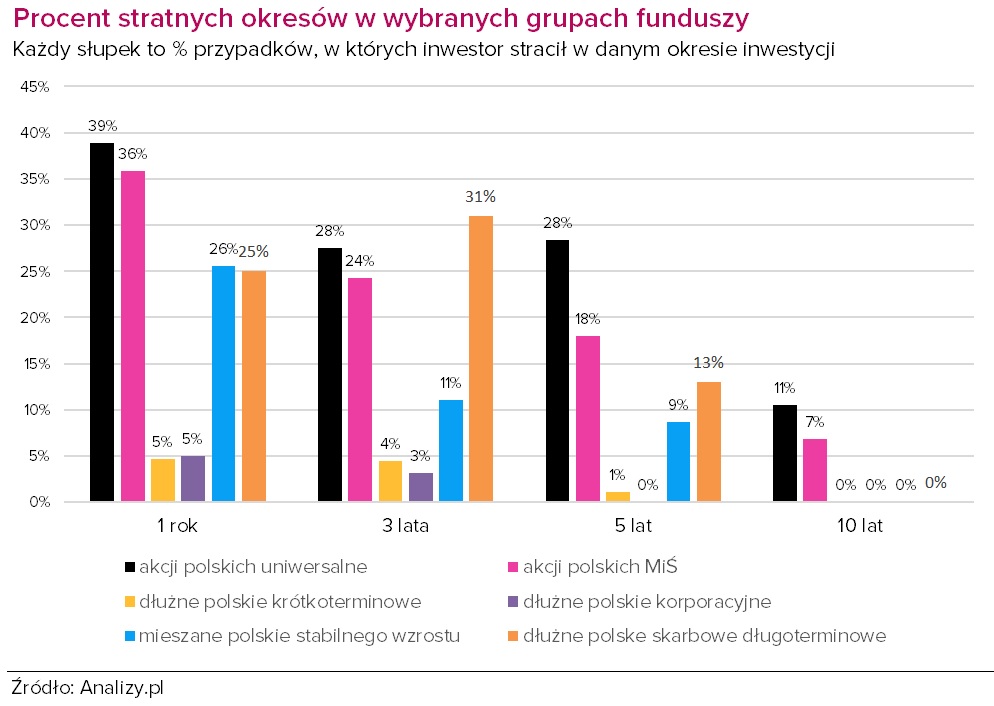

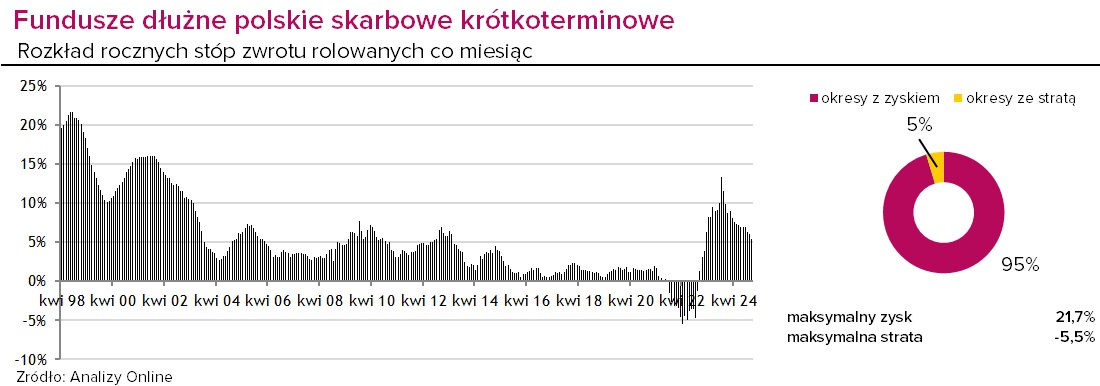

Na bazie danych historycznych z ostatnich niemal trzech dekad sprawdziliśmy, jak długo trzeba inwestować w fundusze z wybranych grup, aby zminimalizować ryzyko poniesienia straty. W tym celu policzyliśmy tzw. rolling returns, czyli kroczące stopy zwrotu (przesuwane co miesiąc) dla różnych okresów inwestycji (1 rok, 3 lata, 5 lat i 10 lat) w wybranych segmentach funduszy (na średnich stopach zwrotu w danej grupie). Policzyliśmy, jaki procent poszczególnych okresów (np. kroczących 1-rocznych stóp zwrotu) zakończył się wynikiem ujemnym. I sprawdziliśmy, jak zmienia się prawdopodobieństwo osiągnięcia dodatniej stopy zwrotu w miarę wydłużania horyzontu inwestycji.

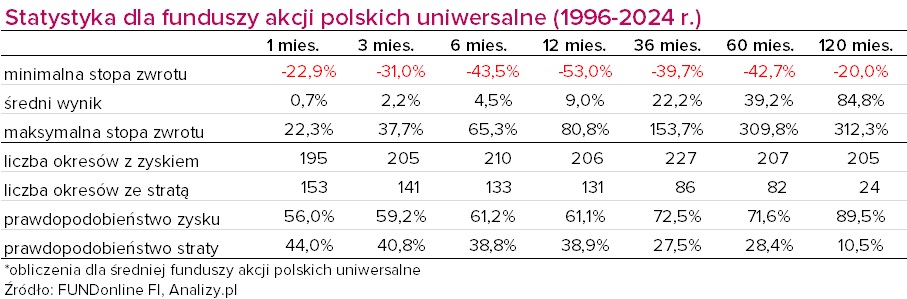

W grupie funduszy akcji polskich uniwersalnych (najczęściej ich benchmarkiem jest indeks WIG), inwestowanie na okres jednego roku oznacza spore ryzyko poniesienia straty. Spośród 337 rocznych stóp zwrotu, jakie można wyliczyć dla średniej w tej grupie produktów (na danych miesięcznych w okresie od 1996 do 2024) aż 131 zakończyło się ujemną stopą zwrotu, co oznacza niemal 40-proc. prawdopodobieństwo straty. W przypadku funduszy akcji polskich małych i średnich spółek (benchmarkiem jest zwykle kombinacja indeksów mWIG40 i sWIG80 w wersji dochodowej) sytuacja wygląda niewiele lepiej – spośród 254 rocznych okresów, co trzeci zakończył się stratą (36 proc.).

Wydłużenie horyzontu inwestycyjnego do 5 lat zmniejszyło tę niekorzystną statystykę do – odpowiednio – 28 proc. okresów stratnych w przypadku funduszy akcji polskich uniwersalne i 18 proc. - dla funduszy akcji polskich małych i średnich spółek. Co ciekawe, zbliżone prawdopodobieństwo straty widać także przy 3-letnich inwestycjach. Statystyki dla 5-letniego okresu istotnie pogorszyła bessa z 2008 r. i 2022 r.

Fundusze akcji polskich w żadnym analizowanym okresie nie dają 100-proc. prawdopodobieństwa wypracowania zysków, ale w 10-letnich horyzontach ryzyko straty znacząco spada – w przypadku funduszy akcji uniwersalnych do 11 proc., a funduszy akcji polskich małych i średnich spółek – do zaledwie 7 proc.

W przypadku funduszy akcji polskich uniwersalnych maksymalna strata dla okresów 5-letnich wyniosła niecałe 43 proc. i była niewiele mniejsza od najwyższej straty w okresach rocznych (-53 proc.). Maksymalna stopa zwrotu w rocznych horyzontach wyniosła 80 proc., podczas gdy w okresach 5-letnich przekroczyła aż 300 proc.

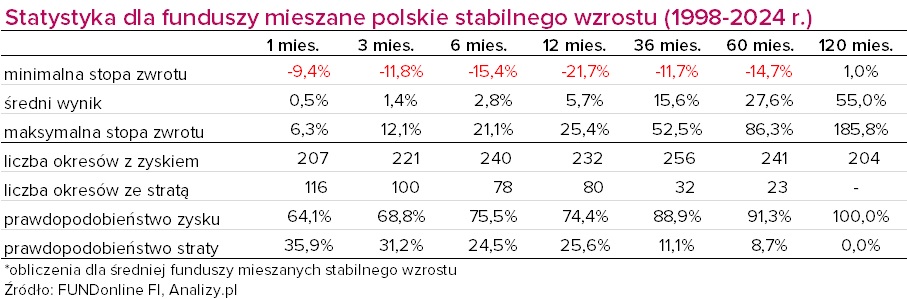

Fundusze polskie stabilnego wzrostu, które łączą inwestycje w akcje i obligacje (z przewagą tych drugich), na 241 rocznych okresów, jakie można wyliczyć dla średniej w tej grupie produktów, 52 zakończyło się ujemną stopą zwrotu, a to daje prawie 22-proc. prawdopodobieństwo straty. Wydłużenie horyzontu inwestycyjnego do 3 lat ograniczyło prawdopodobieństwo straty do 11 proc., które w 10-letnich okresach spadło do zera. To dowodzi o stabilizacyjnym, a nierzadko "amortyzacyjnym" działaniu obligacji w portfelu, potwierdzając skuteczność dywersyfikacji. Maksymalna strata funduszy stabilnego wzrostu w rocznych okresach wyniosła niecałe 22 proc., a maksymalny zysk przekroczył 25 proc. W przypadku 3-letnich okresów maksymalna to 11 proc., a maksymalny zysk to niespełna 53 proc. W 10-letnim horyzoncie maksymalnie można było zarobić aż 186 proc., minimalna stopa zwrotu była 1 proc. na plusie.

W przypadku funduszy dłużnych polskich krótkoterminowych analiza rolling returns potwierdza ich relatywnie niską zmienność, a tym samym ryzyko. Na 321 rocznych okresów zaledwie 15 zakończyło się ujemnym wynikiem, co daje zaledwie niespełna 5-proc. prawdopodobieństwo straty (na co wpłynęła bessa z 2022 r.). Wydłużenie horyzontu inwestycyjnego do 5 lat redukuje to ryzyko ujemnego wyniku do 1 proc. Maksymalna strata funduszy dłużnych krótkoterminowych w rocznych okresach wyniosła 5,5 proc., a maksymalny zysk sięgnął 22 proc.

Podsumowując: rekomendowany horyzont inwestycyjny nie oznacza konieczności utrzymywania funduszu przez wskazany czas, lecz jest sugestią, która pomaga ograniczyć ryzyko i zwiększyć prawdopodobieństwo osiągnięcia zysków. Inwestowanie na krótki termin, zwłaszcza w fundusze akcyjne, może przynieść wysokie stopy zwrotu, ale wiąże się równocześnie z niewspółmiernie wyższym ryzykiem poniesienia straty. Budowanie kapitału w długim okresie to nie tylko teoria, ale sprawdzona strategia sukcesu. Kluczowe jest jednak, aby nie reagować emocjonalnie na krótkoterminowe wahania rynku.

21.02.2025

Źródło: Natata / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania