Te fundusze przeżywają renesans

Po kilku słabych latach, fundusze absolutnej stopy zwrotu zaczynają powracać do łask inwestorów. Sprawdziliśmy, którzy przedstawiciele tej grupy produktów cieszą się największą popularnością wśród klientów.

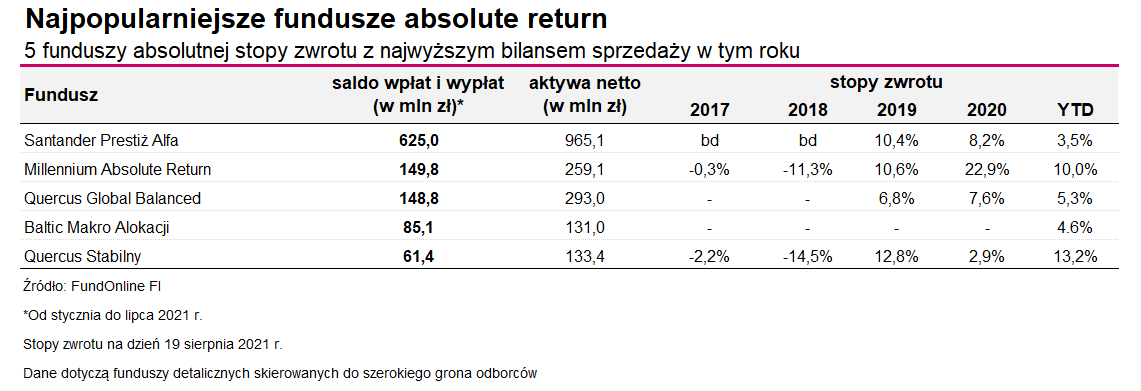

Analiza napływu kapitału do TFI sugeruje, że tegoroczne preferencje inwestycyjne krajowych inwestorów dość wyraźne różnią się od tych, jakie obserwowaliśmy w 2020 r., kiedy największą popularnością cieszyły się fundusze dłużne. Poszukując alternatywy dla lokat bankowych, ale także ochrony przed wysoką inflacją, w tym roku klienci coraz chętniej sięgają po produkty o nieco wyższym profilu ryzyka. Od stycznia do funduszy dłużnych napłynęło łącznie ponad 4,7 mld zł, ale niemal tyle samo (4,6 mld zł) trafiło w tym czasie do funduszy mieszanych i niewiele mniej (4,1 mld zł) do funduszy akcji (głównie zagranicznych). Okazuje się jednak, że renesans przeżywają także strategie absolutnej stopy zwrotu. W tym roku pozyskały one ponad 1,1 mld zł. Sprawdziliśmy, którzy przedstawiciele tej grupy produktów cieszą się największą popularnością wśród klientów.

Niekwestionowanym liderem w grupie jest Santander Prestiż Alfa, który w 7 miesięcy tego roku pozyskał aż 625 mln zł. Dzięki temu jego aktywa zbliżają się już do 1 mld zł. Fundusz realizuje strategię market neutral, inwestując w akcje spółek, które w ocenie zarządzającego są niedowartościowane w relacji do szerokiego rynku, przy jednoczesnym zajmowaniu krótkich pozycji na wybrany indeks giełdowy poprzez kontrakty terminowe.

Sporą popularnością cieszą się w tym roku również Millennium Absolute Return oraz QUERCUS Global Balanced, które w tym roku pozyskały po około 150 mln zł. W portfelu tego pierwszego znajdziemy akcje, obligacje skarbowe oraz korporacyjne, a także jednostki zagranicznych funduszy o alternatywnych strategiach m.in. spod egidy Fidelity czy BlackRock. Ryzyko jest równoważone poprzez krótkie pozycje na indeksy (np. DAX czy WIG20).

Quercus Global Balanced pod obecną nazwą i strategią działa od grudnia 2018 r. Fundusz preferuje polskie i zagraniczne akcje, korzysta też z instrumentów pochodnych na indeksy, surowce, ze szczególnym uwzględnieniem ropy naftowej i złota. Inwestuje też w polskie i zagraniczne obligacje skarbowe oraz papiery korporacyjne. W portfelu znajdziemy także kontrakty futures na waluty. Z kolei Baltic Makro Alokacji również stawia na obligacje i akcje przy czym te drugie nie mogą stanowić nie więcej niż 60 proc. wartości portfela. Fundusz poszukuje zysków w Polsce i na rynkach globalnych.

W zestawieniu najpopularniejszych w tym roku funduszy absolutnej stopy zwrotu pojawił się też QUERCUS Stabilny, który inwestuje zarówno w akcje (od 0 do 50 proc. aktywów), jak i instrumenty dłużne (od 0 do 100 proc.) skarbowe oraz korporacyjne. Ryzyko związane z akcjami może być częściowo lub w całości zabezpieczane instrumentami pochodnymi. Zarządzajacy wybiera spółki stosując analizę fundamentalną, a okazji do zarobku poszukuje nie tylko na GPW, ale też na rynkach zagranicznych.

Renesans funduszy absolutnej stopy zwrotu

Fundusze absolutnej stopy zwrotu stosują różne strategie inwestycyjne, ale mają ten sam cel: zarabiać niezależnie od koniunktury. Nie powinny jednak gonić za jak najwyższym zyskiem, lecz regularnie dostarczać stopę zwrotu wyższą od stopy wolnej od ryzyka.

Zobacz także: Skuteczność funduszy absolutnej stopy zwrotu (06.2021) – tylko co szósty spełnia kryteria

Pierwszy tego typu produkt pojawił się na krajowym rynku w 2005 roku, ale prawdziwy rozkwit fundusze te przeżywały dopiero po kryzysie finansowym w 2008 r. Obietnica zysków w każdych warunkach rynkowych świetnie sprzedawała się do kwietnia 2017 r. Miesiąc później klienci zarządzili ewakuację, która trwała niemal nieprzerwanie do października 2020 r. Klientów zniechęcały stopy zwrotu. Najgorszy był 2018 r., kiedy tylko nielicznym funduszom absolute return udało się obronić portfel przed stratą. Na wynikach zaciążyła w tym czasie m.in. słabość polskich małych i średnich spółek, które można było wówczas znaleźć w portfelach znacznej części funduszy.

Złą passę udało się funduszom przełamać w 2020 r., kiedy większość przedstawicieli grupy wypracowała zysk, a w niektórych przypadkach był on nawet dwucyfrowy. Lepsze stopy zwrotu sprawiły, że klienci ponownie łaskawszym okiem zaczęli spoglądać na tę grupę produktów.

Ale nie jest to wyłącznie polski trend. Z danych HFR Global Hedge Fund wynika, że po pięciu latach odpływów (w tym czasie z funduszy hedgingowych wycofano łącznie aż 170 mld USD), inwestorzy znów zaczęli dostrzegać w tych produktach potencjał. W pierwszej połowie 2021 r. do funduszy hedgingowych inwestorzy wpłacili 18,4 mld USD netto. W rezultacie, aktywa zarządzane przez globalny sektor funduszy hedgingowych wzrosły w tym roku do rekordowych 4 bln USD.

Podobnie jak w Polsce, globalne fundusze hedgingowe całkiem nieźle poradziły sobie z koronawirusowymi zawirowaniami, bo w całym 2020 r. zarobiły średnio 11,8 proc. Z raportu HFR wynika, że był to najlepszy rok od czasu poprzedniego kryzysu finansowego. W tym roku zyskały już średnio prawie 10 proc., co jest najlepszym początkiem roku od ponad dwóch dekad.

Reklama

23.08.2021

Źródło: ING Studio1985 / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania