Barometr polskich obligacji: rentowności raczej stabilne, stopy zwrotu bardzo niskie

W pierwszym kwartale tego roku niewiele się zmieni na krajowym rynku obligacji skarbowych. Funduszom dłużnym ciężko będzie wypracować więcej niż 1 proc. stopy zwrotu w następnych 12 miesiącach - uważają ankietowani specjaliści.

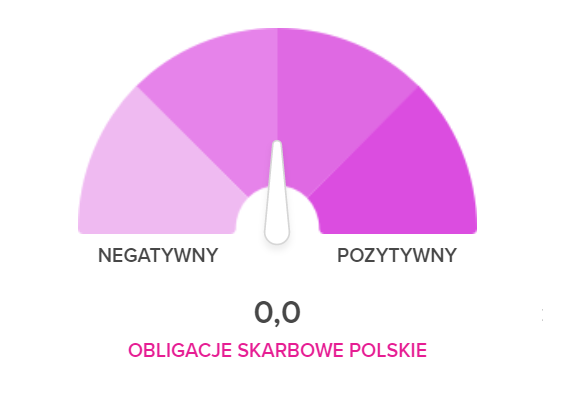

Zdecydowana większość ankietowanych przez nas ekspertów spodziewa się w pierwszym kwartale 2021 r. utrzymania rentowności polskich 10-letnich obligacji skarbowych na podobnym poziomie jak obecnie (ok. 1,17 proc.). Jeden spodziewa się wzrostu rentowności (spadku cen) o nie więcej niż 50 pkt. baz. i również jeden przewiduje spadek rentowności (wzrost cen) o podobnej skali. W efekcie wartość barometru wyniosła 0 pkt.

- Aby zdarzył się większy ruch na rentownościach, RPP musiałaby - znacząco - zmienić stopy procentowe. Na ten moment nie wydaje się, aby potrzebne było obniżenie kosztu pieniądza, a ostatnia komunikacja prezesa NBP i członków RPP miała na celu osłabienie złotego. Podwyżki stóp to melodia przyszłości (raczej tej dalszej niż bliższej) i jest to jeszcze mniej prawdopodobne niż obniżki. Rentowności w Polsce będą podążać za rynkami bazowymi i nie zmienią się o więcej niż 50 pkt bazowych - uważa Mariusz Zaród z Quercus TFI, wskazując, że obniżenie stóp jeszcze bardziej pogorszyłoby zyski sektora bankowego i zachwiało stabilnością mniej dokapitalizowanych banków. Podwyżki z kolei mogłyby przeszkodzić w odbudowie gospodarki po pandemii. - Wniosek: stopy bez zmian przez dłuższy okres - dodaje Mariusz Zaród.

Zbigniew Obara z BM Alior Banku wskazuje, że nadwyżka handlowa rzędu nawet ponad 3 proc. do PKB za ostatnie 12 miesięcy oraz nadpłynność sektora bankowego, dają dużą elastyczność rządowi w zakresie finansowania deficytu budżetowego, a NBP - monetyzacji rosnącego długu publicznego. Ekspert uważa, jako jedyny z ankietowanych przez nas specjalistów, że w pierwszym kwartale RPP powinna podwyższyć stopy procentowe. Dlaczego?

- Oczywiście w celu ochrony realnej wartości oszczędności Polaków, najpóźniej zaraz po zniesieniu obostrzeń dotyczących mobilności ludności i przemysłu czasu wolnego - przewiduje Zbignew Obara, przypominając, że rentowności na całej krzywej dochodowości polskich papierów skarbowych znajdują się cały czas grubo poniżej inflacji, pomimo spadku jej dynamiki w grudniu. - NBP nie ma wiele przestrzeni do dalszej obniżki głównej stopy procentowej (obecnie 0,1 proc. - red.), a ewentualne otwieranie „gospodarek” w Polsce czy Europie Zachodniej, powinno zwiększyć popyt na pieniądz, z którym wycena bezpiecznych papierów dłużnych jest ujemnie skorelowana (rentowność dodatnio) - mówi Zbigniew Obara.

Również Tomasz Bursa z Opti TFI uważa, że nie ma już dużo miejsca na obniżki stóp i raczej nie działają już one na gospodarkę. - Rentowności są na niskich poziomach więc miejsca na spadki jest niewiele. Dodatkowo np. w USA widać stopniowy wzrost stóp na długim końcu. W 2021 r. możemy również zobaczyć wzrost inflacji (niska baza rdr, ceny paliw i administracyjne), co może zachęcać do wystromienia krzywej rentowności. Wzrost rentowności jednak nie będzie duży ponieważ banki nadal zgłaszają duży popyt w związku z nadpłynnością - mówi Tomasz Bursa z Opti TFI.

Ekspert z Opri TFI, jako jedyny, dopuszcza scenariusz wzrostu rentowności papierów skarbowych o maksymalnie 50 pkt bazowych. - Rentowności obligacji skarbowych na max 1.3 proc., ale średnio to kilkadziesiąt pb - prognozuje.

W opozycji stoi Paweł Mizerski z Axa TFI, który przewiduje, że pierwszy kwartał 2021 r. może być zarazem ostatnim, w którym rentowności obligacji mają nadal potencjał spadkowy.

- Z jednej strony ze względu na efekt wysokiej ubiegłorocznej bazy ścieżka inflacji pozostanie w trendzie spadkowym, a wzrost gospodarczy będzie mizerny, z drugiej polepsza się sentyment do rynków rozwijających się. Swoje dokłada też polityka monetarna – na razie nie widać żadnych szans na wzrost stóp procentowych w najbliższym okresie - przekonuje Paweł Mizerski.

Bartosz Stryjewski z BPS TFI uważa natomiast, że dalsza obniżka stóp procentowych mogłaby nie przynieść oczekiwanej transmisji polityki pieniężnej na sferę realną gospodarki, a przyczynić się jedynie do pogorszenia sytuacji finansowej banków. - Z kolei, ze względu na stagnację gospodarczą, stopy powinny pozostać na niskim poziomie - dodaje Bartosz Stryjewski.

Reklama

Większość ankietowanych ekspertów przewiduje, że fundusze dłużne nie zarobią wiecej, niż 1 proc. zysku w skali następnych 12 miesięcy. Tomasz Bursa uzasadnia, to tym, że fundusze mają swoje koszty, a równocześnie brak jest perspektyw na dalsze spadki rentowności, istnieje natomiast ryzyko ich wzrostu.

-Wyjście na rynki zagraniczne niewiele pomaga, gdyż wymagałoby znaczącego wzrostu ryzyka na części portfela - wskazuje.

Dużo bardziej optymistyczne przewidywania, jako jedyny z ankietowanych ma Mariusz Zaród z Quercus TFI, który uważa, że najlepsze fundusze obligacji skarbowych zyskają ponad 2 proc. w tym roku. - Pomoże w tym aktywne poszukiwanie okazji inwestycyjnych, wyjście za granicę i inwestycje w obligacje emitowane przez BGK/PFR, a gwarantowane przez skarb państwa - uzasadnia Mariusz Zaród z Quercus TFI.

20.01.2021

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania