Trump macha szabelką, obligacje "bezpieczną przystanią". Fundusze dłużne zyskują

Fundusze dłużne okazały się bezpieczną przystanią dla inwestorów w obliczu wojny handlowej i obaw o recesję. W Polsce rynek długu wsparł też gołębi zwrot w retoryce członków RPP. W efekcie sporego spadku rentowności papierów skarbowych, w kilka dni fundusze dłużne zarobić mogą tyle, ile dotychczas zarobiły w rok.

Obligacje skarbowe są jedynym jasnym punktem na rynkowej mapie po ogłoszeniu w ubiegłą środę największej podwyżki ceł w USA od przeszło stu lat. Od tego momentu na rynkach akcji zapanowała panika, która z nowym tygodniem nabrała rozpędu. Inwestorzy zaczęli natomiast masowo kupować papiery dłużne w obliczu narastających obaw o recesję w USA.

Reklama

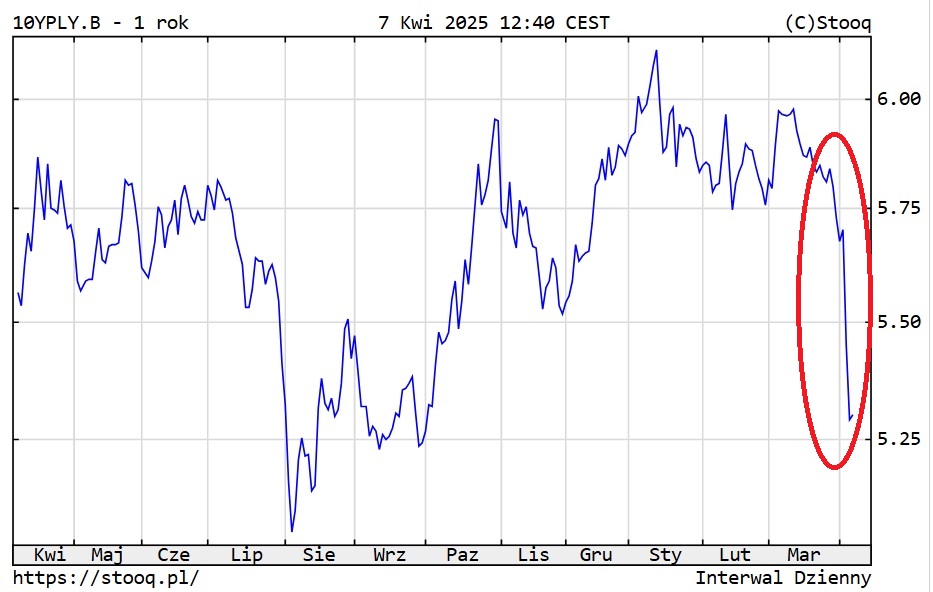

- Notowania serii DS1033 (obligacje 10-letnie stałokuponowe - przyp. red.) wzrosły w trzy dni o 3,2 proc., co może nie wydawać się istotną zmianą na tle rynków akcji czy surowców, ale - dla lepszego porównania - w rok fundusze obligacji skarbowych zarobiły 4,4 proc. (na koniec marca). Skok notowań obligacji można więc porównać do sytuacji, w której giełdowe indeksy wzrosłyby o kilkanaście procent w pół tygodnia - zauważa Emil Szweda z portalu obligacje.pl. - Jest więc jedna grupa inwestorów, która przynajmniej chwilowo ma powody do zadowolenia - to wszyscy, którzy wykorzystali ostatnie miesiące do napełnienia portfeli obligacjami skarbowymi i cierpliwie czekali na zmianę nastawienia inwestorów na globalnym rynku - dodaje.

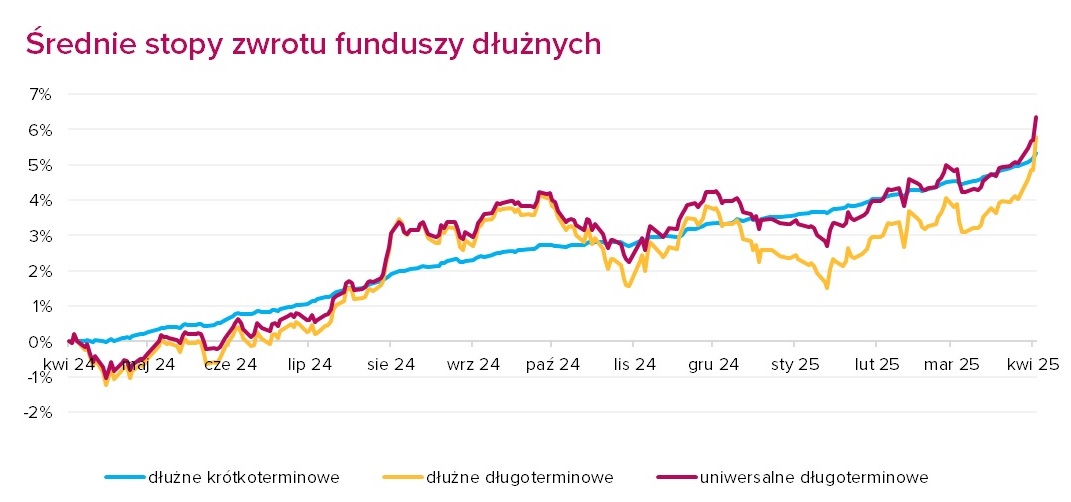

W Polsce od ponad dwóch lat największym powodzeniem klientów TFI cieszą się fundusze dłużne. Jedynie w tym roku do ich portfeli napłynęło na czysto niemal 6 mld zł, a w całym 2024 r. ponad 35 mld zł. Dotychczas inwestorzy na stopy zwrotu narzekać nie mogą, bo licząc od początku roku (wg wyceny na koniec marca 2025 r.) w każdej głównej grupie funduszy dłużnych pojawiają się zyski w ujęciu średnim. Najwięcej (+2,2 proc.) w I kwartale zarobiły fundusze papierów dłużnych polskich skarbowych (długoterminowych) oraz fundusze papierów dłużnych polskich długoterminowych uniwersalne, a więc te z najwyższym ryzykiem stopy procentowej. W tym czasie fundusze obligacji skarbowych krótkoterminowych zyskały 1,5 proc. W skali ostatniego roku fundusze dłużne długoterminowe zyskały średnio (na koniec marca) - odpowiednio - 4,4 proc. i 5,3 proc., a fundusze skarbowe krótkoterminowe 5,1 proc.

Pierwsze dni kwietnia przyniosły jednak spory spadek rentowności obligacji skarbowych o stałym kuponie. W notowaniach funduszy dłużnych jeszcze tego nie widać zupełnie (mamy dostępne wyceny na 3 kwietnia – i niektóre fundusze dłużne w 1 dzień po ogłoszeniu ceł zarobiły po ponad 1 proc.), ale patrząc po dynamice spadku rentowności stopy zwrotu liczone od 2 kwietnia mogą być solidne, zwłaszcza funduszy dłużnych długoterminowych.

- Od początku roku trwał spór, czy fundusze obligacji długoterminowych zarobią w tym roku więcej niż korporacyjnych, czy krótkoterminowych. Po wydarzeniach ostatnich dni nie jest to może przesądzone, ale bardzo prawdopodobne. Inwestorzy, którzy podejmą decyzję o wzięciu na siebie ryzyka stopy procentowej teraz muszą sobie zdawać sprawę, że znaczna część outperformance właśnie się dokonała - wskazuje Kamil Cisowski z DI Xelion. - Zakładamy, że prezydent Trump wycofa się z absurdalnych stawek celnych, które zaproponował. Z taktycznego punktu widzenia być może warto na to zaczekać przed wzięciem na siebie ryzyka stopy procentowej. Prezes Glapiński, który wykonał w kwietniu zwrot o 180 stopni w swojej retoryce, także potrafił nagle zmieniać zdanie. Jako atrakcyjny punkt do wejścia w dług długoterminowy widzimy moment, gdy rentowności obligacji 10-letnich powróciłyby powyżej 5,5 proc., co jest naszym zdaniem bardzo prawdopodobne przed kontynuacją ruchu w dół - dodaje.

Przypomnijmy, że co do zasady w portfelach funduszy zaliczanych do grupy dłużnych skarbowych (krótkoterminowych) przeważają bezpieczne papiery emitowane przez skarb państwa (stałokuponowe) o niskim duration, a co za tym idzie – ich ceny są relatywnie mniej wrażliwe na zmiany stóp procentowych. Najwyższy poziom ryzyka stopy procentowej (i zysku) towarzyszy natomiast inwestycji w fundusze dłużne długoterminowe. Wynika to z faktu, że ich portfele wypełniają zwykle obligacje o stałym oprocentowaniu i długim terminie do wykupu.

O ryzyku stopy procentowej w funduszu wiele powie nam tzw. duration portfela. Co to takiego? W uproszczeniu, to okres, w którym obligacje zwrócą wartość zainwestowanego kapitału. Na przykład duracja na poziomie 3,8 oznacza, że średni czas oczekiwania na przepływ środków pieniężnych z inwestycji wynosi niemal 4 lata. Przyjmuje się, że im wyższy wskaźnik duration ma fundusz, tym jest on bardziej wrażliwy na zmiany stóp procentowych. Ponieważ fundusz inwestuje w wiele różnych obligacji, to jego duration liczone jest jako średnia ważona duracji poszczególnych papierów znajdujących się w portfelu. Bardziej precyzyjnym narzędziem do pomiaru wrażliwości ceny obligacji na stopy procentowe jest zmodyfikowane duration (modified duration). Wskaźnik ten mierzy potencjalną zmianę wartości jednostki funduszu dłużnego w odpowiedzi na zmianę stóp procentowych, przy założeniu, że inne parametry pozostają bez zmian. Przykładowo, jeśli fundusz inwestycyjny ma modified duration na poziomie 3 lata, to spadek rentowności o 1 punkt procentowy spowoduje, że fundusz zarobi około 3 proc. I na odwrót. Tymczasem w ostatnich dniach rentowności obligacji spadły o ok. 50 pb, a stawki IRS o 45-65 pb.

- Rynki wyceniają więc już szybki początek cyklu obniżek i niższą stopę docelową (3,5 proc.) - zauważają ekonomiści Pekao. - Naszym zdaniem, biorąc pod uwagę uwarunkowania makro i aktualną komunikację RPP, to w pełni racjonalna ścieżka stóp procentowych. Ponieważ jednak ten scenariusz jest już w pełni wyceniony, warto zastanowić się, gdzie są jego słabości i ryzyka oraz czy są one rozłożone symetrycznie. Na tę chwilę ten rozkład wydaje się symetryczny. Rynki całkiem słusznie powątpiewają w skomplikowane scenariusze zakładające, że rozpoczynający się cykl obniżek będzie miał kilka faz, obejmować pauzy, itp. Otoczenie globalne wydaje się sprzyjać cięciom stóp, choć rynki były bardzo ostrożne (w przeciwieństwie do Fed) w przypisywaniu ważniejszemu z naszej perspektywy EBC większej skłonności do łagodzenia polityki pieniężnej. Z drugiej strony, dane o inflacji jeszcze nie wysyłają sygnału "całą parą naprzód" – dezinflacja nie dotyczy "superbazowej" części koszyka, co sugeruje utrzymywanie się presji cenowych i kosztowych w niektórych sektorach - dodają.

W USA recesja i 5 cięć w tym roku?

Przypomnijmy, że zachowanie rynku długu to pochodna wojny celnej. Rentowności obligacji USA spadły do poziomów najniższych od 2022 roku, a inwestorzy obstawiają, że Fed będzie zmuszony szybko i zdecydowanie ciąć stopy procentowe, by zapobiec spowolnieniu gospodarczemu. Instrumenty pochodne (swapy procentowe) wyceniają, że Fed zetnie stopy procentowe pięć razy w tym roku, a skala luzowania wyniesie 125 pkt bazowych. Jeszcze tydzień temu rynek zakładał w pełni jedynie trzy obniżki. Równolegle rosną oczekiwania względem Europejskiego Banku Centralnego – inwestorzy zakładają obecnie cztery obniżki stóp w strefie euro.

Goldman Sachs podniósł swoje prognozy dotyczące ryzyka recesji w Stanach Zjednoczonych. W ciągu najbliższych 12 miesięcy bank ocenia je już na 45 proc., w porównaniu z wcześniejszymi 35 proc. Ekonomiści banku zakładają, że nawet w scenariuszu uniknięcia recesji Fed zdecyduje się na trzy obniżki stóp procentowych w tym roku. W przypadku wystąpienia recesji możliwa skala luzowania polityki pieniężnej sięgnęłaby 200 pb. Podobne rewizje prognoz przedstawiły inne instytucje – JP Morgan ocenił globalne ryzyko recesji na 60 proc.

Choć ten optymizm wobec rynku długu może być uzasadniony krótkoterminowo, niektórzy ostrzegają przed nadmiernym lekceważeniem ryzyk inflacyjnych.

– Rynek silnie reaguje na perspektywę słabszego wzrostu i załamania popytu – oceniła Kathryn Kaminski, główna strateg AlphaSimplex Group. - Fed znajdzie się w trudnym położeniu: będzie musiał obniżać stopy, by wesprzeć gospodarkę, ale wzrost inflacji może im to znacznie utrudnić. Na razie rynek wyraźnie widzi w wojnie celnej wyłącznie zagrożenie i gra na wzrost cen obligacji to dziś właściwy ruch - dodała.

Gołębi zwrot w RPP

W Polsce, oprócz wojny celnej, rynkowi długu sprzyjał także "gołębi" zwrot w retoryce RPP, która nagle zaczęła opowiadać się za obniżkami stóp procentowych, m.in. z powodu spadku inflacji po aktualizacji koszyka GUS. Ze słów członków Rady wynika, że pierwsza obniżka stóp może nastąpić w maju lub czerwcu i wynieść 25 lub 50 pb. Druga, większa obniżka mogłaby nastąpić w okolicach listopada, o ile nie pojawią się nieprzewidziane zagrożenia. RPP chce wykonać pierwszy krok przed lipcem, żeby mógł on zostać uwzględniony w letniej projekcji inflacyjnej NBP (czyli prognozie inflacji, tworzonej na podstawie obecnych stóp procentowych). Na razie stopy są na poziomie 5,75 proc., niezmienione od października 2023 r., kiedy łącznie zostały obniżone o 100 pb.

- Obawy o globalne spowolnienie skłoniły inwestorów do poszukiwania bezpiecznych przystani, w czym partycypowały również krajowe obligacje. W przypadku polskiego rynku nałożył się tutaj również element nieoczekiwanej zmiany retoryki prezesa NBP i zapowiedzi dynamicznego cięcia stóp procentowych przez RPP. W efekcie rentowność krajowych 10-latek spadła do poziomu najniższego od grudnia ubiegłego roku. Jednak patrząc szerzej, nie widać silnych argumentów przemawiających za kontynuacją tak dynamicznego trendu - ocenia Fryderyk Krawczyk, dyrektor inwestycyjny VIG/C-QUADRAT TFI.

Co dalej na rynku obligacji skarbowych?

Polska gospodarka jest wciąż w dobrej kondycji – przed nią napływ środków z KPO, inwestycje zbrojeniowe i wysoka dynamika płac. Te czynniki - w ocenie Fryderyka Krawczyka - mogą ograniczać przestrzeń do agresywnego luzowania polityki monetarnej. Zauważa, że inflacja w Polsce nadal nie spada wyraźnie w tzw. części superbazowej (czyli najbardziej uporczywej), co oznacza, że presja cenowa się utrzymuje. Dodatkowo, istotna podaż obligacji skarbowych związana z wysokimi potrzebami pożyczkowymi państwa działa w kierunku wzrostu rentowności. Globalnie możliwy jest scenariusz stagflacji (wolniejszy wzrost + podwyższona inflacja), który nie sprzyja ani spadkowi stóp, ani dalszemu wzrostowi cen obligacji.

- W krótkim terminie wyceny długu mogą nadal korzystać z efektu "ucieczki od ryzyka" na kanwie obaw o wejściu światowej gospodarki w recesję. W naszym scenariuszu bazowym obecna wojna handlowa przełoży się raczej na wejście amerykańskiej gospodarki na ścieżkę stagflacji. Uważamy, że bardziej prawdopodobny jest scenariusz spowolnienia największej gospodarki, któremu będzie towarzyszyła podwyższona inflacja. Taki scenariusz nie będzie wspierał głębokich i dynamicznych cięć stóp procentowych przez amerykański Fed. Sytuacja ta powinna utrzymywać amerykańskie rentowności na podwyższonym poziomie, a co za tym idzie przekładać się również na inne rynki obligacyjne na świecie - przewiduje Fryderyk Krawczyk.

Jeśli rentowności obligacji USA pozostaną wysokie (bo Fed nie będzie szybko ciął stóp), to może to utrudniać spadek rentowności w Polsce. Dodatkowo, zagraniczni inwestorzy mogą żądać wyższej premii za ryzyko, jeśli napięcia geopolityczne się nasilą. Dalszy wzrost cen obligacji w Polsce będzie możliwy tylko jeśli zmaterializuje się scenariusz głębszej recesji światowej. W przeciwnym razie rynek może wyhamować, a obecna euforia może się okazać przedwczesna.

- W przypadku Polski wzrost niepewności geopolitycznej i makroekonomicznej powoduje, że inwestorzy zagraniczni mogą oczekiwać wyższej premii za ryzyko, co będzie utrudniać dalszy spadek rentowności. W naszej ocenie, kontynuacja wzrostu wycen obligacji skarbowych będzie możliwa w przypadku materializowania się scenariusza recesyjnego. Jednak rozlanie się obecnego szoku związanego z zapowiadanymi cłami na realną gospodarkę będzie wymagało czasu - wskazuje Fryderyk Krawczyk.

Reakcja na zapowiedzi RPP już jest widoczna – WIBOR6M spadł z 5,76 proc. do 5,51 proc. Majowy reset kuponów będzie kluczowy – rynek będzie dokładnie analizował każdą wypowiedź członków RPP.

- W przypadku obligacji o zmiennym kuponie największy wpływ będzie tutaj miała skala oczekiwań obniżek stóp procentowych przez RPP. Widzimy, że reakcja wskaźnika WIBOR na zapowiedzi prezesa NBP jest gwałtowna (WIBOR6M obniżył się od początku kwietnia z poziomu 5,76 proc. do 5,51 proc.). Najbliższy reset kuponów obligacji o zmiennym oprocentowaniu ma miejsce w maju. Do tego czasu rynek będzie bacznie wsłuchiwał się w narrację członków władz monetarnych - wskazuje Fryderyk Krawczyk.

Rynek obligacji korporacyjnych

Wprowadzenie ceł może wpłynąć na polski rynek obligacji korporacyjnych poprzez pogorszenie warunków makroekonomicznych i zwiększenie kosztów działalności przedsiębiorstw. Polska jednak nie została objęta bezpośrednio cłami, a handel ze Stanami Zjednoczonymi jest marginalny, więc krótkoterminowe ryzyko dla rynku obligacji korporacyjnych jest ograniczone. Z drugiej strony sektor eksportowy jest niewielkim emitentem obligacji korporacyjnych w Polsce.

- Ulgę w kosztach finansowania dla przedsiębiorstw powinny przynieść zapowiadane cięcia stóp procentowych przez RPP. Jednak zwiększenie kosztów importu wskutek ceł może również prowadzić do wzrostu inflacji. Ponadto zapowiedzi luzowania monetarnego osłabiły gwałtownie krajową walutę, co również jest czynnikiem proinflacyjnym. W naszej ocenie oczekiwany przez inwestorów cykl obniżania stóp procentowych w Polsce będzie przebiegał łagodniej i wolniej niż obecnie wycenia to rynkowy konsensus - wskazuje Fryderyk Krawczyk. I dodaje:

Dodatkowo, obawy o stabilność globalnych łańcuchów dostaw, możliwość ograniczenia eksportu polskich firm, wzrost szeroko rozumianej niepewności gospodarczej mogą skutkować wzrostem premii za ryzyko kredytowe (credit spreads), szczególnie dla emitentów o niższej wiarygodności kredytowej. To z kolei może prowadzić do spadku popytu na rynku i ograniczenia nowych emisji. Skutkowałoby to odwróceniem ostatnich tendencji na rynkach kredytowych – plasowania nowych emisji z coraz niższymi spreadami. W naszej ocenie obecnie wysoko niepewne środowisko będzie wywierało presję na marże kredytowe w średnim terminie. Obecnie jednak postrzegamy sytuację finansową przedsiębiorstw jako solidną. Firmy posiadają silne i zdrowe bilanse i dobrą sytuację płynnościową oraz operują w głównej mierze na rynku wewnętrznym, który ciągle wygląda solidnie pod względem fundamentów.

- W dłuższej perspektywie, jeśli cła doprowadzą do trwałego osłabienia wzrostu gospodarczego lub zakłóceń w handlu, może to wpłynąć negatywnie na zdolność firm do obsługi zadłużenia, a tym samym zwiększyć liczbę przypadków defaultów na rynku obligacji korporacyjnych - zaznacza Fryderyk Krawczyk.

07.04.2025

Źródło: Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania