"Superfund Silver Powiązany" poległ na... obligacjach

Choć notowania srebra w ostatnich dniach dynamicznie rosną, to Supefund Silver Powiązany notuje straty. Dlaczego? Zapytaliśmy o to zarządzających.

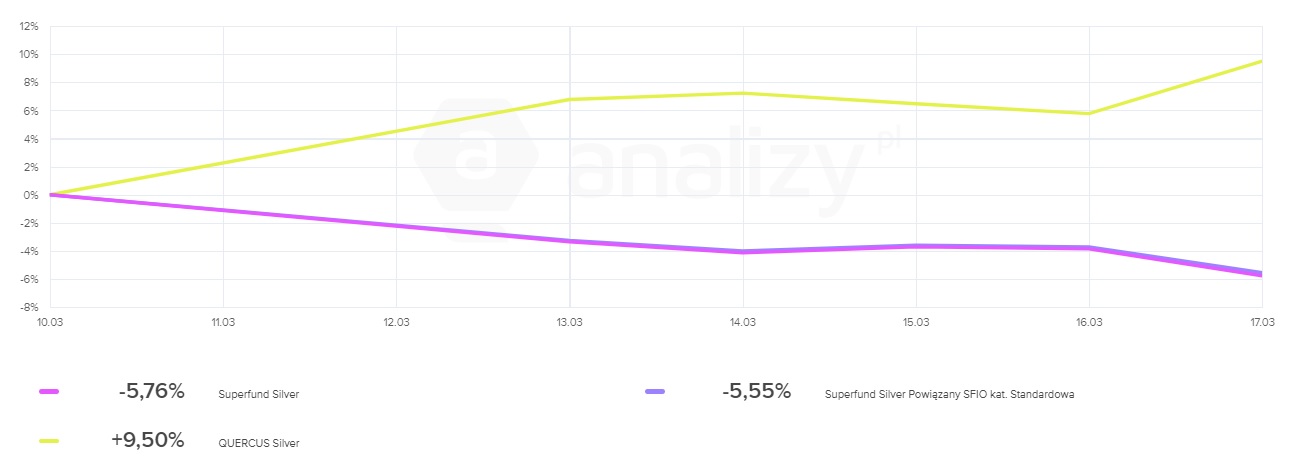

Posiadam Superfund Silver Powiązany, czyli inwestycję w srebro. W okresie od 10 do 17 marca tego roku cena srebra poszła w górę o ponad 10 proc. W tym czasie fundusz stracił 4 proc. - pisze do nas jeden z czytelników. - Trochę czuję się zaniepokojony skoro fundusz powiązany ze srebrem nie podąża za nim, lecz zbacza z kursu - dodaje i dla przykładu wymienia QUERCUS Silver, który w tym okresie zyskał 8 proc. Dlaczego tak się dzieje? O wyjaśnienie zapytaliśmy Superfund TFI.

Reklama

- Analizując wyniki funduszu Superfund Silver Powiązany kluczowe jest, aby pamiętać o charakterystyce tego funduszu. Poprzez lokowanie aktywów w jednostki Superfund Trend Podstawowy, łączy on inwestycje w srebro ze strategią managed futures. Strategia ta polega na inwestowaniu w szeroką gamę instrumentów finansowych: kontrakty terminowe, akcje, obligacje, towary i waluty - wyjaśnia Paweł Karczewski, członek zarządu Superfund TFI.

Podkreśla, że celem Superfund Silver Powiązany jest odwzorowywanie wyników funduszu bazowego Superfund Green Silver Sicav. Ten z kolei znalazł się w ostatnich miesiącach pod negatywną presją niskiej efektywności strategii managed futures.

- Tegoroczny marcowy rozdźwięk między wynikami funduszu a cenami srebra to pokłosie negatywnego wpływu sytuacji na rynku długu skarbowego na wyniki strategii managed futures. Spadek rentowności dwuletnich amerykańskich obligacji skarbowych z 5,07 proc. na 3,98 proc. w tydzień negatywnie odbił się na wynikach. A wzrosty cen srebra nie były w stanie tego skompensować - dodaje. - W naszej ofercie strategię mananged futures reprezentuje fundusz Superfund Green. W ostatnich dniach ta strategia zanotowała wyraźną przecenę spowodowaną głównie przez wzrosty cen obligacji skarbowych, co zaskoczyło fundusz. Kiedy ceny zaczęły silnie rosnąć, zajmował on niestety krótką pozycję na obligacje - wskazuje.

Notowania funduszy Superfund Silver i Superfund Silver Powiązany na tle wyników Quercus Silver. Stopy zwrotu za okres od 10 do 17 marca 2023 r.:

Obligacje poturbowały portfel

Obawy przed kryzysem w sektorze bankowym kierują inwestorów do bezpiecznych przystani. W efekcie od dwóch tygodni drożało złoto, a za nimi podążyło też srebro, które uznawane jest za metal szlachetny, ale też przemysłowy. Działają więc na niego te same czynniki (oczekiwany koniec cyklu podwyżek stóp oraz wzrost awersji do ryzyka wśród inwestorów), ale dodatkowo popyt na srebro płynie również z sektora przemysłowego.

- Perspektywy metali szlachetnych istotnie się poprawiły w ostatnich dniach. W dalszym ciągu w gospodarce amerykańskiej obserwujemy podwyższoną inflację, a jednocześnie w sektorze bankowym dochodzi do negatywnych zawirowań, które stawiają duży znak zapytania nad dalszą kontynuacją zacieśniania monetarnego za oceanem. Warto podkreślić, że od kryzysu finansowego, początek każdego cyklu obniżek stóp procentowych w USA przekładał się na pond 50-proc. wzrost cen złota w kolejnych 12 miesiącach. W istotnej części ceny srebra podążają za cenami złota. W naszej ocenie obecne środowisko gospodarcze jest wprost wymarzone dla metali szlachetnych, z jednej strony brak przestrzeni do istotnych podwyżek stóp procentowych w USA, przy jednocześnie nierozwiązanym problemie inflacji - uważa Paweł Karczewski.

Przez ostatnie 10 dni złoto podrożało o 8 proc., a srebro ponad 12 proc. Rosną też ceny obligacji skarbowych, bo rynek oczekuje, że upadek Silicon Valley powstrzyma Fed przed dalszym zacieśnianiem monetarnym. Nie tak dawno, bo 7 marca rynek "obstawiał", że amerykański bank centralny podniesie stopy o 50 pb jeszcze trzy razy w tym roku. Po bankructwie Silicon Valley inwestorzy zmienili zdanie. Obecnie inwestorzy oczekują, że jutro (22 marca) Fed podniesie koszt pieniądza o 25 pb i ma to być ostatnia podwyżka w tym cyklu. To obniżyło rentowności papierów skarbowych. Jeszcze na początku marca dochodowość amerykańskiej 10-latki przekraczała 4 proc., dziś jest w okolicach 3,5 proc. Rentowność 2-latki spadła z kolei z powyżej 5 do ponad 4 proc. Podobnie zachowywały się również krzywe na rynkach bazowych. W Polsce rentowności spadły poniżej 6 proc.

- Ostatnie dni były niezwykle burzliwe, ze względu na upadek Silicon Valley i Signature Banku oraz kłopoty szwajcarskiego giganta Credit Suisse. Powyższa sytuacja ma ogromny wpływ na wiele klas aktywów. Przede wszystkim obligacje skarbowe m.in. USA, Niemiec, a także Polski zaczęły gwałtownie rosnąć. Podobny ruch dokonał się na złocie i srebrze. Przyczyną była ucieczka kapitałów w stronę tzw. bezpiecznych przystani, którymi historycznie były kruszce oraz obligacje państwowe. Po drugiej stronie rynku są akcje, których ceny dotkliwie spadły. Najbardziej ucierpiały banki - wylicza Paweł Karczewski.

Zwraca on uwagę, że fundusz Superfund GREEN, który wykorzystuje strategię algorytmiczną w podejmowaniu decyzji, od dłuższego czasu grał na utrzymanie spadkowego trendu na obligacjach. W wyniku upadłości Silicon Valley ten trend się odwrócił i obligacje zaczęły rosnąć, a notowania Superfund Green - spadać.

- Obecnie Fundusz dostosowuje się do sytuacji i zakładamy, że w ciągu kilku dni skalibruje się z nowym trendem. Powinno to zwiększyć szanse na dynamiczne odbicie notowań Funduszu tak jak to bywało w przeszłości - zapewnia Paweł Karczewski. - Superfund Green jako szeroko zdywersyfikowany funduszu dostosowuje się do budujących się trendów i potrafi czerpać korzyści z kontynuacji wcześniej zarysowanych trendów. Fundusz miewa jednak problemy w momentach zwrotnych o dużej dynamice. Dokładnie z takim zdarzeniem mieliśmy do czynienia na rynku obligacji w ostatnim tygodniu - dodaje.

Przedstawiciel TFI przypomina, że w ostatniej dekadzie Superfund Green trzykrotnie notował dynamiczną serię strat, których zakres czasowy wynosił około 10-11 miesięcy. Przekonuje, że zgodnie z mechaniką rynku po okresach wysokiej niestabilność i wolt rynkowych ceny aktywów wracają do dłuższych i stabilniejszych trendów i taki scenariusz ma pozwolić funduszowi wrócić na właściwy tor.

- Od upadku Lehman Brothers 15 września 2008 roku do końca 2008 fundusz Superfund Green wzrósł o 36,6 proc. Było to poprzedzone istotną przeceną we wcześniejszym miesiącach 2008 r. Mimo wszystko cały 2008 r. fundusz zakończył stopą zwrotu na poziomie 48,2 proc. Widzimy duże analogie do roku 2008 i uważamy, że dobry fundusz algorytmiczny może być bardzo efektywny w burzliwym okresie, jaki mamy obecnie - przekonuje. - Algorytmiczne podejście do zarządzania zastosowane w tym Funduszu sprawia, że komponent managed futures, jak pokazuje historia, powinien wrócić do pozytywnej kontrybucji do wyników i pozwolić funduszowi Superfund Silver Powiązany istotnie poprawić wyniki w kolejnych kwartałach - zapewnia.

21.03.2023

Źródło: Shutterstock

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania