Fundusze obligacji skarbowych są coraz mniej "skarbowe". Oto powód i konsekwencje

W ciągu ostatnich dwóch lat struktura aktywów funduszy dłużnych uległa znaczącej zmianie. Papiery rządowe ustąpiły miejsca korporacyjnym. To będzie mieć pozytywne i negatywne konsekwencje.

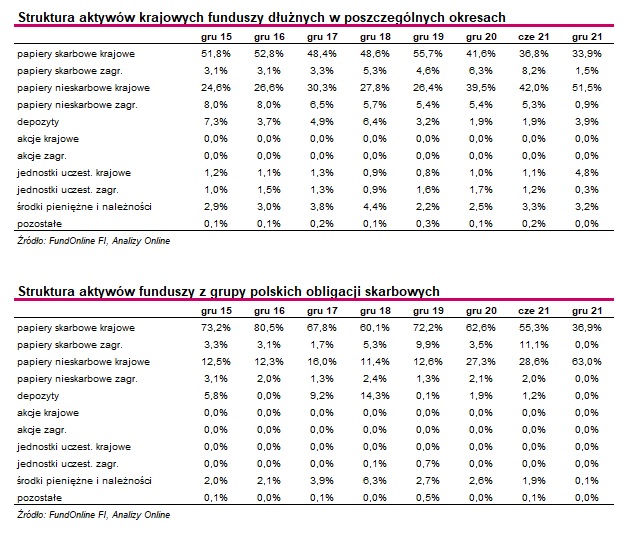

Struktura aktywów funduszy dłużnych dotychczas nie ulegała większym zmianom. Przez lata w ich portfelach dominowały obligacje rządowe, utrzymując nad papierami korporacyjnymi nawet dwukrotną przewagę. Wybuch pandemii zupełnie to oblicze zmienił.

Reklama

Przez ostatnie dwa lata udział obligacji korporacyjnych w portfelach krajowych funduszy dłużnych ogółem rósł i obecnie wynosi średnio już ponad 52 proc., podczas gdy w grudniu 2019 roku sięgał około 30 proc. Największa zmiana w strukturze dotknęła grupy funduszy obligacji skarbowych o krótszym terminie do wykupu. W ich portfelach papiery korporacyjne zajmują już 60 proc. - niemal dwa razy więcej niż rządowe.

- Znaczący wzrost udziału papierów nieskarbowych od początku 2020 roku wynika głównie ze zmiany struktury rynku i rosnącym udziale obligacji emitowanych poza państwowym długiem publicznym, a zatem w formie obligacji PFR i długu Funduszu Przeciwdziałania COVID-19. W strukturze polskiego długu publicznego stanowią one łącznie już ponad 15 proc. Zakładając, że inwestorzy zagraniczni obejmowali je w niewielkim stopniu, wówczas papiery te zostały kupione głównie przez polskie TFI i banki - wskazuje dr Tomasz Bursa, wiceprezes Opti TFI.

Bessa na rynku obligacji skarbowych już od kilkunastu miesięcy zmienia strukturę rynku TFI w Polsce. W styczniu tego roku fundusze dłużne oddały pałeczkę lidera funduszom aktywów niepublicznych. W marcu ich aktywa również topniały i na koniec miesiąca wyniosły 80,4 mld zł. To najmniej od października 2017 r. W szytowym momencie, a więc w kwietniu ubiegłego roku aktywa w tym segmencie sięgały aż 111,6 mld zł. Do ich spadku przyczynili się też sami klienci, wycofując pieniądze w obliczu, nierzadko, nawet dwycyfrowych strat.

Bessa na rynku obligacji skarbowych już od kilkunastu miesięcy zmienia strukturę rynku TFI w Polsce. W styczniu tego roku fundusze dłużne oddały pałeczkę lidera funduszom aktywów niepublicznych. W marcu ich aktywa również topniały i na koniec miesiąca wyniosły 80,4 mld zł. To najmniej od października 2017 r. W szytowym momencie, a więc w kwietniu ubiegłego roku aktywa w tym segmencie sięgały aż 111,6 mld zł. Do ich spadku przyczynili się też sami klienci, wycofując pieniądze w obliczu, nierzadko, nawet dwycyfrowych strat.

- Analizując strukturę portfeli funduszy dłużnych należy również wziąć pod uwagę poziom ich aktywów. W drugim półroczu minionego roku saldo umorzeń z funduszy dłużnych było znaczące. W takiej sytuacji w pierwszej kolejności zarządzający upłynnili obligacje skarbowe, co również wpłynęło na tak istotną zmianę struktury portfela - dodaje Jakub Krawczyk, zarządzający funduszami Michael / Ström.

Na koniec marca tego roku wartość całego rynku dłużnych papierów wartościowych w Polsce przekraczała 1,2 biliona złotych. Wprawdzie największą jego część stanowiły papiery skarbowe (880 mld zł), ale tzw. obligacje covidowe, emitowane po wybuchu pandemii przez BGK, PFR oraz EBI, warte są już łącznie ponad 220 mld zł.

- Znaczną część rynku zajmują obligacje nazwane przez nas semiskarbowymi. Ich główną składową stanowią tzw. obligacje covidowe emitowane przez BGK czy PFR celem finansowania rządowych programów wsparcia podczas pandemii. Nie stanowią one bezpośrednio długu skarbowego, ale posiadają poręczenie Skarbu Państwa, co drastycznie zmniejsza ich ryzyko kredytowe. Ponadto na rynku funkcjonują zwykłe obligacje BGK oraz Europejskiego Banku Inwestycyjnego, które zgodnie z regulacjami są traktowane na równi z obligacjami skarbowymi - wyjaśnia Jakub Krawczyk.

Obligacje covidowe stały się idealnym narzędziem do zwiększania rentowności portfeli funduszy, oferując dużo wyższy zysk przy zbliżonym poziomie ryzyka do obligacji skarbowych. - Przykładowo, obligacje serii FPC0631 (emitowane przez BGK - red) mają taką samą konstrukcje jak WZ1131 (skarb państwa), jednak w kuponie jest dodatkowa premia ponad WIBOR wynosząca 50bp. Zysk bez ryzyka, poza ryzykiem wahań rynkowych - wskazuje Piotr Zagała, zarządzajacy funduszami BNP Paribas TFI.

W oficjalnej nomenklaturze obligacje covidowe pozostają jednak papierami nieskarbowymi, i jako takie właśnie mocno mieszają w strukturze portfeli funduszy dłużnych. Rynek "typowych" obligacji korporacyjnych w Polsce wart jest natomiast około 100 mld zł, z czego dług banków komercyjnych szacowany jest na 13 mld zł, a obligacje emitowane przez małe i średnie firmy, blue chipy oraz spółki niepubliczne - na 43 mld zł. Ponad 23 mld zł z tych obligacji przedsiębiorstw jest w posiadaniu funduszy inwestycyjnych. Obligacji semiskarbowych jest w ich portfelach dwa razy więcej.

- Papiery te nie różnią się pod względem ryzyka kredytowego od obligacji skarbowych, oferując jednocześnie wyższą rentowność. Stąd też cieszyły się w ostatnich latach dużym zainteresowaniem funduszy. Na umocnienie tego trendu w drugiej połowie minionego roku mogło wpłynąć rozpoczęcie od maja 2021 r. emisji gwarantowanych obligacji BGK o zmiennym kuponie, które, ze względu na niskie ryzyko stopy procentowej, rozszerzyło zasięg odbiorców wśród TFI szczególnie o fundusze pieniężne - zauważa Mikołaj Stępniewski, zarządzający funduszami Investors TFI.

Wzrost zainteresowania obligacjami korporacyjnymi wspierała też w drugiej połowie 2021 r. chęć zmniejszenia ekspozycji na ryzyko stopy procentowej. Ekspert Investors TFI przypomina bowiem, że większość krajowych emisji ma zmienne oprocentowanie.

- Na ten rynek wypychała trwająca przecena stałokuponowych obligacji skarbowych wynikająca ze wzrostu oczekiwanej trajektorii podwyżek stóp procentowych NBP, jak również fakt, że do listopada 2021 r. kupon wszystkich skarbowych obligacji zmiennokuponowych bazował na historycznych stawkach WIBOR i nie przekraczał 0,25 proc. Pozwalało to w efekcie istotnie podnieść rentowność portfeli. Wsparciem dla obligacji korporacyjnych były także silne fundamenty gospodarcze oraz relatywnie dobra sytuacją płynnościowa spółek - dodaje Mikołaj Stępniewski.

Wyższe zyski, niższa płynność

Spadek udziału obligacji skarbowych na rzecz korporacyjnych tylko pozornie zwiększa zatem profil ryzyka funduszy dłużnych, bowiem głównym źródłem zmiany struktury ich portfeli są obligacje covidowe, klasyfikowane jako nieskarbowe. Eksperci wskazują jednak, że każda zmiana niesie za sobą konsekwencje. W tym wypadku będą one zarówno pozytywne, jak i negatywne.

- Zmiana tej struktury prowadzi prawdopodobnie do obniżenia ryzyka stopy procentowej oraz wzrostu rentowności wielu produktów, a co za tym idzie potencjału do osiągania wyższych stóp zwrotu w dłuższym horyzoncie. Niesie jednak ze sobą także zmniejszenie płynności portfeli funduszy - wskazuje Mikołaj Stępniewski.

Ekspert wyjaśnia bowiem, że płynność, zarówno w segmencie obligacji BGK, jak i obligacji korporacyjnych, jest dużo niższa niż w przypadku obligacji skarbowych. - W przypadku naszych dwóch kluczowych produktów dłużnych (Investor Obligacji i Oszczędnościowy) mieliśmy do czynienia z odwrotnym trendem. Wynikało to z założenia, że w środowisku znacząco wyższych stóp procentowych, utrzymująca się na relatywnie stałym poziomie premia w postaci wyższej rentowności papierów nieskarbowych staje się coraz mniej istotna w relacji do ryzyka, biorąc pod uwagę to, na jakim poziomie jest rentowność obligacji skarbowych - dodaje zarządzajacy Investors TFI.

- Pod względem ryzyka wypłacalności emitentów niewiele się zmienia wraz ze zmianą struktury bilansu, ponieważ papiery te są gwarantowane przez Skarb Państwa. Pewne różnice mogą wystąpić w elemencie płynności, bo zakładam, że inwestorzy zagraniczni nie są zainteresowani istotnie papierami nieskarbowymi. Dodatkową konsekwencją może być mniejsza alokacja na rynek obligacji korporacyjnych właśnie ze względu konieczność utrzymywania odpowiedniej płynności - uważa dr Tomasz Bursa.

26.04.2022

Źródło: Jelena Stanojkovic / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania