Fundusze gotówkowe i pieniężne są na fali

Poprawa sentymentu na globalnym rynku długu oraz dobre dane makroekonomiczne dla Polski te czynniki sprawiły, że fundusze gotówkowe i pieniężne wypracowały najlepszy wynik od kilku lat

Ten rok sprzyja funduszom gotówkowym i pieniężnym. W pierwszym półroczu 2017 r. zarobiły średnio +1,5%. To najlepszy wynik od drugiej połowy 2014 r.

Poprawiły się także statystyki 12-miesięczne. W maju, po 22 miesiącach, 12-miesięczna średnia stopa zwrotu funduszy gotówkowych przekroczyła barierę +2%. Tymczasem średnie oprocentowanie lokat wciąż pozostaje w okolicach +1,5% (wg danych NBP dla lokat poniżej 2 lat).

W pierwszej połowie roku funduszom sprzyjała m.in. dobra koniunktura na rynku obligacji skarbowych. Wynikało to z poprawy sentymentu na globalnym rynku długu, w tym przede wszystkim tego emitowanego na rynkach wschodzących, oraz poprawie danych makroekonomicznych dla Polski. W efekcie, w analizowanym okresie, ceny polskich papierów skarbowych wzrosły a ich rentowność spadła o niespełna 33pb (z 3,631% do 3,303%).

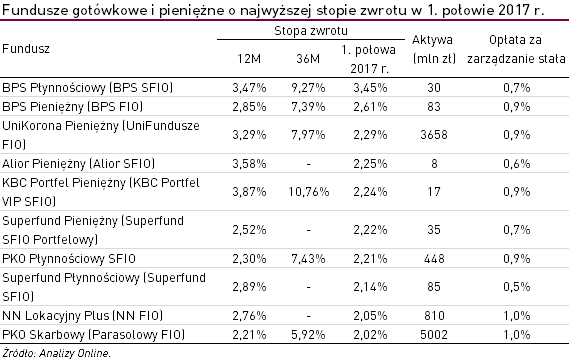

W pierwszej połowie roku najwięcej zyskały dwa fundusze z BPS TFI: BPS Płynnościowy (BPS SFIO) oraz BPS Pieniężny (BPS FIO), które zyskały odpowiednio +3,5% oraz +2,6%. Pierwszy z nich charakteryzuje się jednym z najwyższych udziałów obligacji korporacyjnych w portfelu (na koniec czerwca 2017 r. stanowiły one ok. 50% aktywów). Wśród nich znajdują się głównie małe spółki, których obligacje oferują wyższe oprocentowanie wynikające z niższej jakości kredytowej. Na koniec grudnia 2016 r. należały do nich m.in. Nettle SA zajmującej się outsourcingiem zarządzania należnościami, czy sieci placówek medycznych American Heart of Poland.

Podium zamyka UniKorona Pieniężny (UniFundusze FIO), jeden z najstarszych funduszy w grupie (na rynku działa od stycznia 1997 r.). Produkt ten to także jeden z prymusów w gronie rozwiązań pieniężnych i gotówkowych – może pochwalić się 5-gwiazdkowym ratingiem Analiz Online. Fundusz wypracował też nadwyżkę ponad średnią w grupie za ostatnie 60 miesięcy w wysokości niemal 5 pkt. proc.

W 6 miesięcy funduszu zyskał +2,3% (do połowy lipca +2,5%). Andrzej Czarnecki, zarządzający funduszem wskazuje, że dobre wyniki odnotowały przede wszystkim obligacje skarbowe zmiennokuponowe z krótkim terminem do wykupu będące w portfelu.

– Papiery te od początku roku znajdują się z trendzie wzrostowym. Drugim elementem jest część euroobligacyjna. Jesteśmy bardzo zadowoleni z wyniku tej części funduszu, gdyż w tym obszarze staramy się zarządzać bardzo aktywnie, co przynosi efekty – mówi.

Zarządzający podkreśla również, że istotny wpływ miały także obligacje polskich przedsiębiorstw denominowane w złotym.

– Ta część portfela nadaje mu stabilności, a dzięki starannej analizie ryzyka kredytowego unikamy zagrożeń, których na polskim rynku obligacji korporacyjnych nie brakuje – dodaje.

Podobny wynik (+2,3%) wypracował Alior Pieniężny (Alior SFIO), zarządzany przez Fryderyka Krawczyka. Zaraz za nim uplasował się PKO Płynnościowy SFIO, który przeznaczony jest głównie dla firm (min. wpłata to 200 tys. zł). Ten 5-gwiazdkowy fundusz wyróżnia się brakiem zaangażowania w obligacje polskich przedsiębiorstw.

Jak podkreśla Artur Trela, zarządzający funduszem, wypracowany wynik jest głównie efektem aktywnego zarządzania ryzykiem stopy procentowej oraz dostosowywania struktury portfela do zmieniającej się rzeczywistości.

– Okres stabilizacji cen obligacji w styczniu i lutym br. został wykorzystany do zwiększenia ryzyka stopy procentowej w granicę górnego limitu przewidzianego w statucie. Oznacza to, że bardziej zyskowna była alokacja w obligacje o dłuższym terminie zapadalności niż krótkim terminie zapadalności. Co więcej, w porównaniu do rynku amerykańskiego i niemieckiego, poziomy rentowności polskich obligacji skarbowych również wykazywały relatywną atrakcyjność, co dodatkowo uzasadniało tą inwestycję – wyjaśnia.

Jak dodaje zarządzający, w związku z wypłaszczeniem krzywej rentowności w kolejnych miesiącach podjęto decyzje o realizacji zysków, w efekcie zmniejszając ekspozycję na ryzyko stopy procentowej.

– Obligacje o stałym kuponie zostały zastąpione obligacjami zmiennokuponowymi, a ryzyko stopy procentowej zabezpieczone instrumentami pochodnymi – mówi.

Trela wskazuje również, że na wynik pozytywnie wpłynęły także inwestycje zagraniczne – przede wszystkim w obligacje niemieckie, które zyskiwały na obawach przed wyborami we Francji, a także obligacje amerykańskie w efekcie oddalania się przedwyborczych zapowiedzi Donalda Trumpa.

Analizując wyniki funduszy gotówkowych i pieniężnych warto również zwrócić uwagę na NN Lokacyjny Plus (NN FIO), jeden z młodszych produktów w grupie (realizując obecną politykę inwestycyjną na rynku działa nieco ponad 3 lata). Po pierwszym, dość nieudanym roku, w 2016 r. produkt znalazł się w czołówce rozwiązań o najwyższej stopie zwrotu. Podobnie jest i w tym roku – fundusz wypracował wynik w wysokości +2,1%.

Jak wyjaśnia Wojciech Górny, zarządzający funduszem, spadki cen obligacji na światowych rynkach długu pod koniec 2016 r. były okazją do powiększenia pozycji w portfelu.

– Preferowaliśmy krótki koniec polskiej krzywej rentowności oraz obligacje rynków wschodzących. Dług korporacyjny miał swój pozytywny wpływ na wynik funduszu w pierwszym półroczu, ale głównym motorem wzrostu funduszu NN Lokacyjnego była aktywna alokacja w sektorze obligacji skarbowych – mówi.

Fundusze pieniężne i gotówkowe cieszą się dużą popularnością wśród klientów. W 2016 r. bilans sprzedaży tej grupy produktów wyniósł przeszło +2,5 mld zł netto. W tym roku do funduszy tych napłynęło blisko +1,8 mld zł netto. Tegorocznym liderem sprzedaży jest Investor Płynna Lokata (Investor FIO), którego bilans wpłat i wypłat wyniósł przeszło +780 mln zł netto.

Katarzyna Czupa

Analizy Online

Reklama

24.07.2017

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania