Maratończycy, a nie sprinterzy, czyli fundusze regularnie lepsze od konkurentów

Nadzieje na pokój w Ukrainie, napięcia handlowe i niepewność wobec polityki Trumpa – to wydarzenia, które ostatnio determinowały nastroje inwestorów. Choć pesymizm jest duży, a zmienność wysoka, to warto emocje odłożyć na bok i przyjrzeć się funduszom, które wyróżniały się trwałością alfy. Dziś na tapet bierzemy fundusze akcji polskich uniwersalne

Ostatnie tygodnie to okres dużej zmienności na rynkach, wywołanej m.in. działaniami administracji Trumpa i narastającymi napięciami handlowymi, w tym wojną celną z Chinami. Co ciekawe, polska giełda w aktualnym otoczeniu radzi sobie bardzo dobrze. Dość wspomnieć, że od początku roku indeks WIG zyskał przeszło 26%, osiągając jednocześnie szczyty wszech czasów, co czyni warszawski parkiet jednym z najmocniejszych na świecie. Niemniej jednak mając na uwadze, jak wiele dzieje się na rynkach w ostatnich latach (m.in. pandemia covid-19 czy wybuch wojny w Ukrainie) postanowiliśmy sprawdzić, które fundusze akcji regularnie dostarczały ponadprzeciętnej stopy zwrotu, nie będąc jedynie beneficjentem pojedynczych zakładów z rynkiem.

Reklama

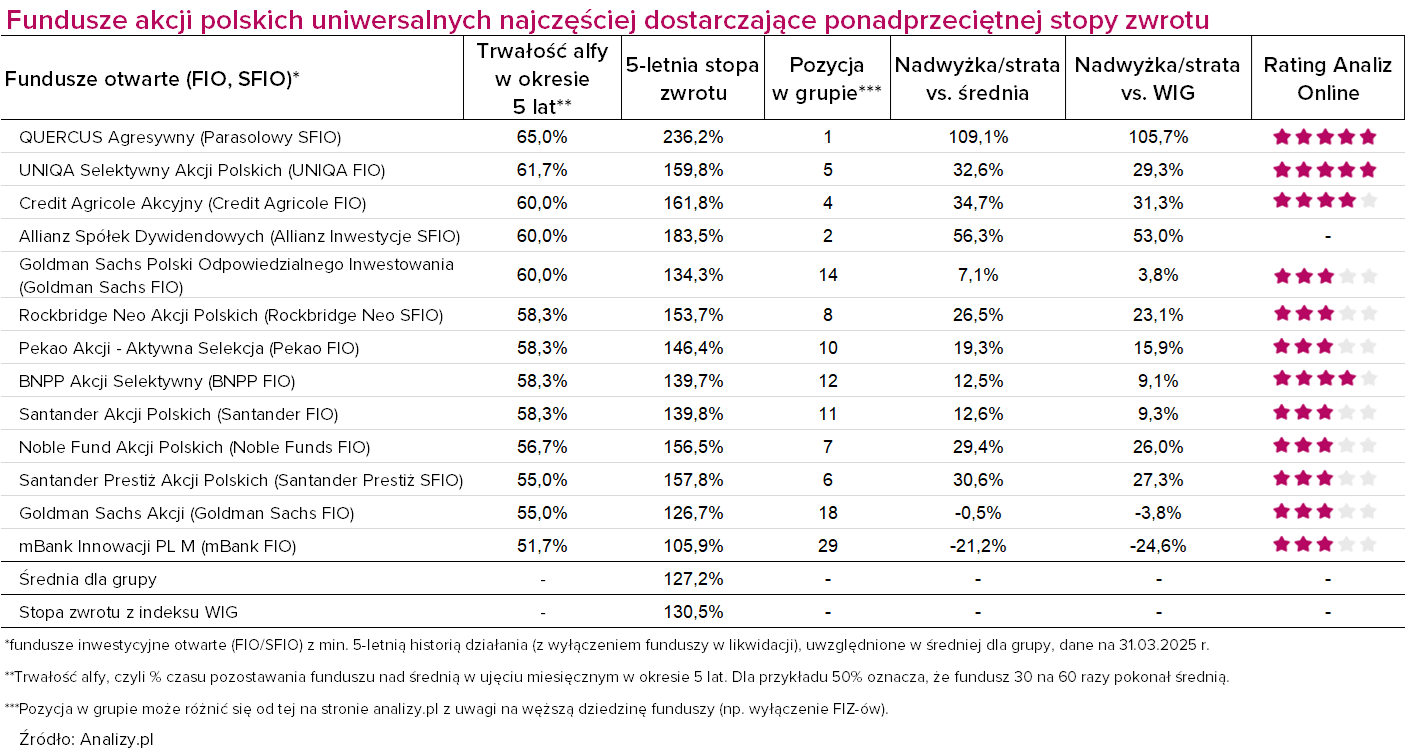

W naszej analizie skupiliśmy się na funduszach akcji polskich uniwersalnych, które inwestują szeroko na rodzimym rynku. Bazowaliśmy na danych miesięcznych za okres ostatnich 5 lat, ponieważ fundusze akcji mają co najmniej taki horyzont inwestycyjny. W rezultacie analizą objęliśmy okres po wybuchu pandemii (31.03.2020-31.03.2025 r.), sprawdzając jednocześnie, jak zarządzający wykorzystali pojawiające się wówczas okazje rynkowe. Finalnie w naszym zestawieniu znalazły się fundusze z najwyższą trwałością alfy, czyli takie, które najczęściej w ujęciu miesięcznym przewyższały średnią dla grupy. Przyjęliśmy założenie, że ponad połowa obserwacji w analizowanym okresie (przeszło 30 na 60) powinna być wyższa od tej średniej. Ostatecznie na listę trafiło 13 funduszy inwestycyjnych otwartych, które regularnie dostarczały ponadprzeciętnego zysku (w załączniku pełne zestawienie). Z dziedziny wyłączyliśmy fundusze w likwidacji oraz takie, które nie miały odpowiednio długiej historii.

W tabeli zwraca uwagę kilka faktów, poniżej prezentujemy kluczowe wnioski:

-

Większość funduszy, dla których trwałość alfy przekroczyła 50%, dostarczyły najlepszych wyników w grupie porównawczej – w powyższym zestawieniu jest niemal całe TOP10 funduszy z najwyższą 5-letnią stopą zwrotu. Wyjątkiem są fundusze AGIO Akcji PLUS oraz BPS Akcji Polskich. Pierwszy z wymienionych zajął 3. a drugi 9. pozycję w tym okresie, mimo że nieco rzadziej plasowały się one ponad średnią w okresach miesięcznych. W przypadku AGIO Akcji PLUS w dużej mierze to bardzo udany początek 2021 r. umożliwił mu zdystansowanie się względem rywali, a w przypadku BPS Akcji Polskich zwłaszcza I poł. 2022 r.

-

Zdecydowana większość funduszy, które regularnie dostarczały ponadprzeciętnych wyników, pokonała nie tylko średnią dla grupy, ale również indeks szerokiego rynku WIG, co sporadycznie miało miejsce w przypadku rozwiązań, którym rzadziej zdarzało się plasować w czołówce.

-

Fundusze wykorzystały dobrą passę polskiej giełdy – średnia dla grupy jest mocno zbliżona do wyniku indeksu WIG, przy czym 16 funduszy pobiło indeks szerokiego rynku (5 spoza powyższej tabeli), a jeden z nich niemal dwukrotnie. Niestety, były i takie, które poradziły sobie słabo, a nawet zgubiły 50 pkt proc. w porównaniu z WIG-iem.

-

Zdecydowanym liderem zestawienia jest QUERCUS Agresywny. Fundusz najczęściej plasował się w górnej części tabeli wynikowej, osiągając wskaźnik trwałości alfy na poziomie 65% (39 obserwacji na 60). Co istotnie, z wynikiem 236% niemal dwukrotnie przewyższył nie tylko średnią dla grupy, ale również indeks WIG w analizowanym okresie, co świadczy o jakości zarządzania.

-

Fundusze będące w TOP3 naszego zestawienia mają również najwyższe Ratingi Analiz Online. Ma to swoje uzasadnienie, gdyż nasz wskaźnik trwałości alfy jest jednym z parametrów, które wykorzystujemy w naszej metodyce ratingowej.

Choć powyższe zestawienie jest tylko prostą statystyką i trudno wysnuwać z niej daleko idące wnioski, to jednak na jego podstawie można stwierdzić, że fundusze akcji polskich wykorzystały nadarzające się okazje rynkowe po wybuchu pandemii covid-19 i mają za sobą udany okres, przy czym to maratończycy, a nie sprinterzy zwykle osiągali lepsze rezultaty. Kryterium trwałości alfy, a więc regularnego uzyskiwania ponadprzeciętnych wyników, może więc okazać się pomocne przy wyborze funduszu, zwłaszcza że inwestorzy często kupują „historyczne stopy zwrotu”, rzadziej koncentrując się na tym czy są one wynikiem pojedynczych trafnych decyzji, czy jednak regularnie lepszej selekcji. Zachęcamy więc do tego, aby przed wyborem funduszu analizować go przez pryzmat tego kryterium, korzystając np. z naszych Ratingów.

29.04.2025

Źródło: shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania