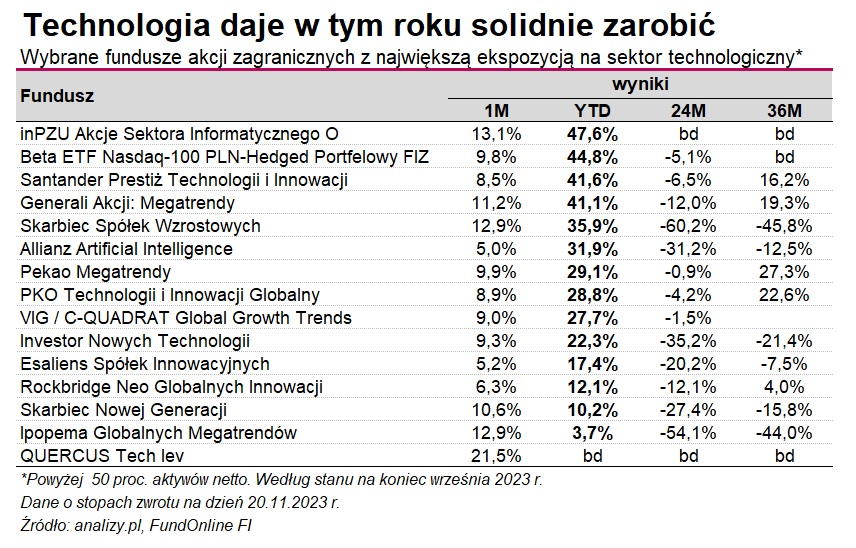

Technologia daje w tym roku funduszom solidnie zarobić. Co dalej?

Indeks Nasdaq 100 wzrósł w tym roku ponad 35 proc., a najlepsze krajowe fundusze inwestujące w sektorze technologicznym zarobiły w tym czasie ponad 40 proc. Czy jest paliwo do dalszych zwyżek w tym segmencie rynku?

Jedynie przez ostatni miesiąc krajowe fundusze inwestujące w sektorze technologicznym przyniosły dwucyfrowe zyski. Licząc od początku roku stopy zwrotu tych najlepszych przekraczają 40 proc. Znacząca poprawa nastrojów, które od lipca były na Wall Street raczej minorowe, przyszła wraz z ostatnim odczytem inflacji w USA, która okazała się niższa od oczekiwań. To rozwiało obawy inwestorów, że Fed będzie jeszcze podnosił stopy procentowe. A to właśnie podwyżki kosztu pieniądza w Stanach były powodem ogromnej przeceny na rynkach (akcji i obligacji) w ubiegłym roku.

Reklama

Koniunktura szczególnie brutalnie obeszła się z tzw. spółkami wzrostowymi. Inwestorzy zaczęli wyprzedawać ich akcje w obawie, że coraz wyższe koszty zadłużenia (rosnące wraz z podwyżkami stóp procentowych przez Fed) odbiją się na ich kondycji finansowej. Dość powiedzieć, że w całym 2022 r. Nasdaq i MSCI World Growth zanurkowały po ok. 30 proc.

Jednak już pod koniec ubiegłego roku nastroje inwestorów uległy diametralnej zmianie, co było związane z boomem na sztuczną inteligencję. Rozpoczął go Chat GTP przebojem wdzierając się do internetu. Notowania spółek technologicznych zaczęły rosnąć mimo obaw o recesję w USA i dalsze zacieśnianie Fedu. Wraz z nimi zarabiały krajowe fundusze.

- Niewątpliwie cyfryzacja świata przyspiesza i wchodzi na nowe tory. Pandemia wywołała wiele zmian w zachowaniu konsumentów, które pozostaną z nami na stałe. Sztuczna inteligencja w końcu dotarła do przeciętnego Kowalskiego poprzez ChatGPT. Firmy, które nie będą szły z trendem, pozostaną w tyle, jak swego czasu Nokia - uważa Konrad Ogrodowicz, zarządzający funduszami Superfund TFI.

Najwięcej od początku roku zyskał fundusz indeksowy inPZU Akcje Sektora Informatycznego O. Od stycznia dał zarobił ponad 47 proc. Podąża on za indeksem MSCI World Information Technology Net Total Return USD, gdzie znajdziemy takie spółki jak Apple, Microsoft, Nvidia czy Broadcom. Fundusz odwzorowuje indeks typu dochodowego, tzn. uwzględnia również przychody m.in. z dywidend. Na drugim miejscu podium również stanął fundusz pasywny - Beta ETF Nasdaq-100 PLN-Hedged Portfelowy FIZ, który w omawianym czasie zyskał niemal 45 proc. Jego celem jest osiąganie stóp zwrotu odzwierciedlających zmiany wartości Nasdaq-100 National Net Total Return. Cel ten jest realizowany przez stosowanie fizycznej oraz syntetycznej replikacji struktury indeksu. Podobnie jak w inPZU, wśród największych pozycji na koniec maja znajdziemy Microsoft, Apple, Amazon, Nvidia, Alphabet (Google), Meta Platforms i Tesla.

Wśród funduszy aktywnie zarządzanych liderem tego roku jest Santander Prestiż Technologii i Innowacji, który od stycznia zyskał niecałe 42 proc. Na koniec października największy udział w portfelu miały Microsoft, Apple, Alphabet, Meta, Nvidia, Advanced Micro Devices, Crowd Strike Holdings oraz Adobe Systems. Ponad 41 proc. zarobił także Generali Akcji: Megatrendy. Na koniec września w jego portfelu wśród 10. największych pozycji znajdowały się akcje: ASML Holding, Nvidia, Servicenow, Adobe, Advanced Micro Devices, Micron Technology, Analog Devices, Applied Materials, HubSpot i Microsoft. Fundusz jest na plusie także w skali ostatnich trzech lat.

Tego samego nie można powiedzieć o Skarbcu Spółek Wzrostowych. Fundusz zarobił od początku roku 36 proc., ale w skali dwóch i trzech lat wciąż pozostaje mocno pod kreską. Podobnie jak Allianz Artificial Intelligence, Investor Nowych Technologii, czy Esaliens Spółek Innowacyjnych. Wszystkie wymienione wyżej fundusze notują od początku tego roku dwucyfrowe stopy zwrotu.

Spółki technologiczne dały zarobić. Co dalej?

Czy jest paliwo do dalszych zwyżek w sektorze technologicznym? Co będzie pomagać, a co przeszkadzać w hossie? Jakich wyników finansowych można się spodziewać po spółkach w kolejnych kwartałach?

- Wyceny spółek technologiczne już uwzględniają kolejne lata szybkiego wzrostu, natomiast w mojej ocenie to nie koniec. Gdybym miał zdecydować się na konkretny sektor na kolejne 5-10 lat, to byłby to sektor technologiczny. To właśnie on daje szansę na ponadprzeciętne stopy zwrotu. Być może teraz nie jest idealny moment na zakupy, skoro największy ETF oparty o indeks Nasdaq100 notuje rekordowe napływy, ale znalezienie idealnego momentu zawsze jest trudne - zaznacza Konrad Ogrodowicz, nawiązując do informacji, że największy ETF oparty o indeks Nasdaq 100, Invesco QQQ Trust zanotował historyczny tygodniowy napływ nowych środków.

- Utrzymujące się wysokie stopy procentowe w USA z pewnością są ryzykiem dla dynamicznie rozwijających się spółek technologicznych i trzeba mieć to na uwadze. Nie jesteśmy obecnie w dobrym środowisku makroekonomicznym, a mimo to Nasdaq100 powoli zbliża się do ataku rekordu z 2021 roku. Czy taka siła tego indeksu w trudnych warunkach rynkowych nie powinna przekonać sceptyków, że w sektorze technologicznym jest coś więcej niż spekulacja? Uwagę powinna przyciągać także technologia blockchain, która jest inwestycją pierwszego wyboru wśród młodych ludzi. Zmiany pokoleniowe są czymś, czego nie można lekceważyć - uważa Konrad Ogrodowicz.

Zdaniem Michała Cichosza, zarządzającego funduszami Skarbca TFI, o kierunku rynkowym dla sektora technologicznego w USA zadecydują dwie siły.

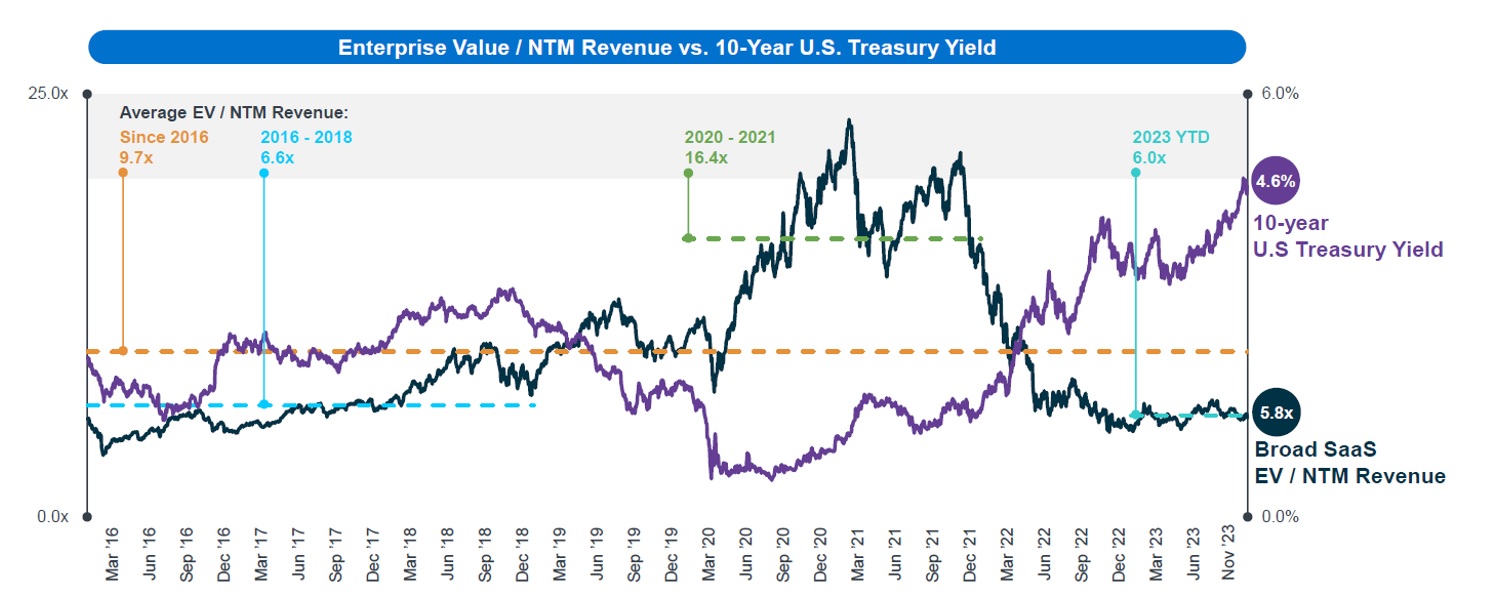

- Pierwsza z nich ma naturę zewnętrzną, czyli jakie mnożniki inwestorzy będą skłonni przyłożyć do wyceny spółek. Jest ona pochodną sytuacji poziomu rentowności amerykańskich obligacji. Obecne poziomy mnożników spółek w segmencie software są poniżej średniej okresu 2016, nawet wyłączając z tego czas rekordowo niskich rentowności w latach 2020-2021 (patrz wykres 1). Obniżanie się presji inflacyjnej oraz idące za tym potencjalnie niższe poziomy rentowności mogą dać pozytywny bufor dla przyszłych poziomów mnożników. Upraszczając można założyć, że każdy punkt procentowy mniej na rentowności 10-letnich obligacji to około +15 proc. na poziomie mnożnika wyceny dla spółek. Ostatnie odczyty CPI oraz PPI dają przestrzeń do pozytywnego kierunku w tym aspekcie - mówi Michał Cichosz.

Wykres 1. Wyceny mnożnika EV/Przychody spółek SaaS vs. Rentowność 10-letnich obligacji Źródło: BatteryVentures

Źródło: BatteryVentures

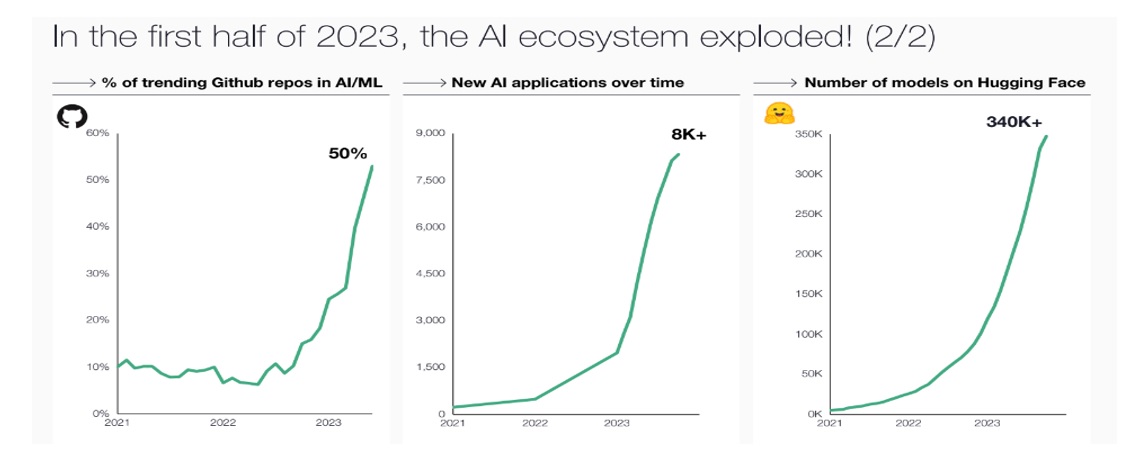

Drugi czynnik decydujący o kierunku to fundamentalne momentum biznesowe w sektorze w nadchodzących kwartałach.

- Tutaj matematyka jest bardzo korzystna, bo z jednej strony mamy wyraźnie kończące się tendencje do optymalizacji wydatków IT, które trwały od roku, na co wskazywało wiele spółek w trakcie obecnego sezonu wyników. Z drugiej strony, nowe kontrybutory biznesowe z tytułu rozwoju aplikacji i narzędzi wokół sztucznej inteligencji dokładają zupełnie nowy wektor wzrostowy - zaznacza Michał Cichosz. - Zestawiając te dwa trendy mamy bardzo pozytywne rozwierające się nożyce: kończących się cięć wydatków oraz dodatkowego świeżej akceleracji z tytułu AI. Poprzeczka bazy porównawczej w nadchodzących kwartałach jest bardzo niska, to sugeruje przyspieszenie dynamik wzrostu w 2024 oraz momentum biznesowego w IT, co historycznie było pozytywnym katalizatorem dla performance sektora technologicznego na rynku - dodaje.

Wykres 2. Istotny wzrost biznesu z tytułu narzędzi i aplikacji wokół AI

Michał Cichosz, zarządzający Skarbiec Spółek Wzrostowych szacuje, że aktualny portfel spółek powinien odnotować wzrost przychodów w przyszłym roku średnio o ok. 30 proc., a więc kilkakrotnie więcej niż analogiczny wskaźnik dynamik przychodów spółek wchodzących w skład szerokiego indeksu Nasdaq.

- Do tego spółki te powinny kontynuować istotną poprawę marż, a tym samym uzyskać jeszcze wyższe dynamiki zysków oraz cash flows. Łącząc to z czynnikami rynkowymi oraz biznesowymi opisanymi powyżej patrzymy z optymizmem na perspektywy funduszu na najbliższy rok - mówi Michał Cichosz.

To powinno ucieszyć inwestorów, którzy od stycznia wpłacili do Skarbca Spółek Wzrostowych łącznie 90 mln zł netto i jest to drugi najlepszy wynik sprzedażowy w segmencie funduszy akcyjnych. Co ciekawe, bessa na giełdach i słabe wyniki funduszu w 2022 r. (kiedy stracił 65 proc.) nie odstraszyły inwestorów, bo przez cały ubiegły rok (wyjątkiem był październik 2022 r.) fundusz miał dodatnie saldo sprzedaży netto. W tym roku odpływy notował jedynie podczas sierpniowo-wrześniowej korekty.

22.11.2023

Źródło: tech_BG/ Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania