Fundusze mieszane czasy świetności mają już za sobą. Jest kilka powodów

Wraz z dojrzewaniem krajowego rynku spada zainteresowanie funduszami o mieszanych strategiach. Polacy są bowiem coraz bardziej świadomymi i doświadczonymi inwestorami. Przedstawiciele TFI przekonują jednak, że pogłoski o śmierci tego rodzaju produktów są zdecydowanie przedwczesne.

PKO Stabilnego Wzrostu, który kilka miesięcy wcześniej przejął inny fundusz mieszany (PKO Zrównoważony), od lutego działa pod nową nazwą i stosuje strategię aktywnej alokacji. Na likwidację funduszu hybrydowego (Skarbiec Waga) zdecydował się w ostatnich dniach także Skarbiec TFI. Czy to początek nowego trendu?

Reklama

O tym, że fundusze zrównoważone i stabilnego wzrostu odchodzą powoli do lamusa mówi się od lat. Krajowi inwestorzy są bowiem coraz bardziej doświadczeni i sami potrafią zdywersyfikować portfel. Ostatnie dezycje PKO TFI zdają się to potwierdzać.

- Fundusze mieszane to bardzo szeroka kategoria. Te najdłużej działające w Polsce, czyli „zrównoważone” i „stabilnego wzrostu” z założenia łączyły w sobie inwestycje w polskie akcje i polskie obligacje w proporcjach odpowiednio ok. 50/50 i 30/70. W takich przypadku klient może faktycznie stosunkowo łatwo samodzielnie zbudować sobie taki fundusz mieszany, samodzielnie nabywając jednostki funduszu akcji polskich i funduszu obligacji polskich. Stąd też niedawna decyzja PKO TFI o przekształceniu PKO Stabilnego Wzrostu w PKO Dynamicznej Alokacji o bardziej aktywnej strategii inwestycyjnej - wskazuje Michał Ziętal, dyrektor ds. komunikacji inwestycyjnej PKO TFI.

Dystrybutorzy: fundusze mieszane do lamusa

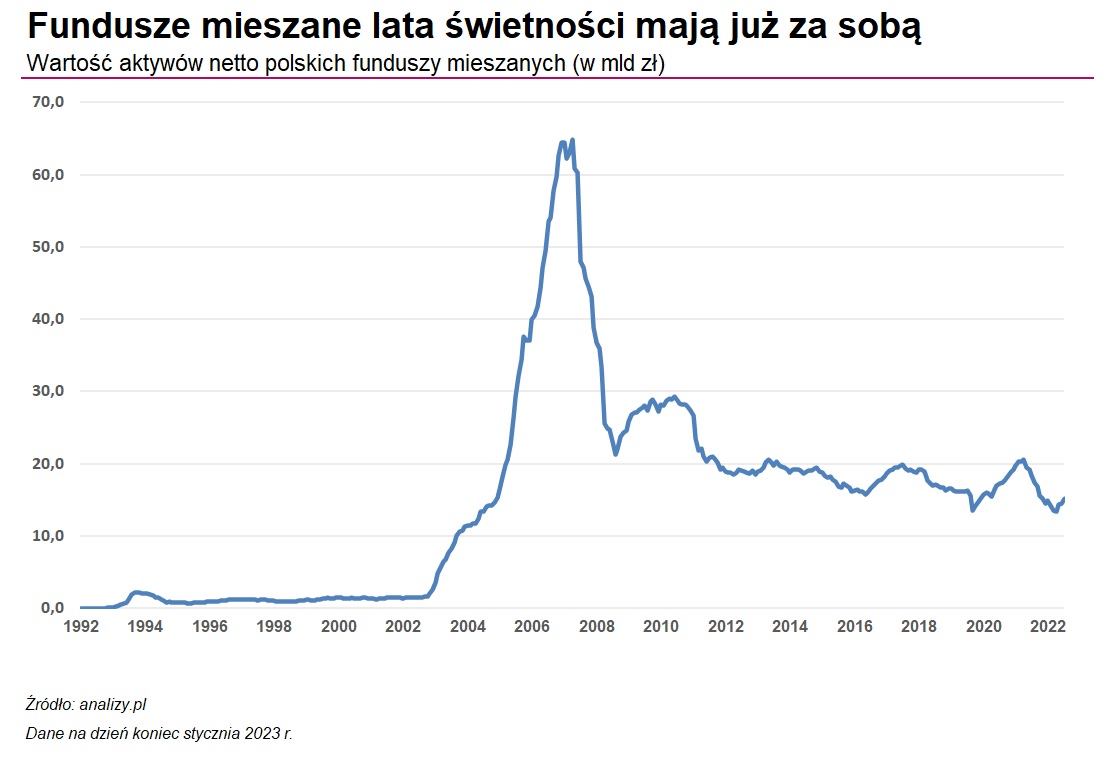

U szczytu poprzedniej hossy z lat 2006-07 fundusze polskie mieszane (stabilnego wzrostu i zrównoważone) wręcz biły rekordy popularności. Dość powiedzieć, że w szczytowym momencie (listopad 2007 r.) Polacy mieli ulokowane w tych produktach ponad 60 mld zł, co odpowiadało ponad połowie wartości całego rynku funduszy detalicznych. W tym czasie w funduszach akcyjnych zgromadzone było ok. 40 mld zł (17 proc. udziału w rynku), a w dłużnych - zaledwie 15 mld zł (12 proc.). Dziś proporcje te są zupełnie inne. Na koniec stycznia tego roku w funduszach polskich mieszanych zgromadzone było zaledwie 15 mld zł, co stanowiło niespełna 10 proc. udziału w rynku. Dominującą pozycję miały natomiast rozwiązania dłużne (ok. 46 proc. udziału).

Co się stało, że fundusze mieszane przestały wabić inwestorów? - Wraz z dojrzewaniem rynku naturalne jest zmniejszenie w nim udziału strategii mieszanych. Widzimy coraz mniej inwestorów zainteresowanych pojedynczym produktem, w który docelowo chcieliby zainwestować całość lub większość swoich środków - przyznaje Krzysztof Prasał, prezes Xeliona. Ale to tylko jedna strona medalu. Drugą jest efektywność zarządzania i wysokie koszty.

- Niemal każdy fundusz mieszany lub stabilnego wzrostu można zbudować sobie samemu z funduszy dłużnych i akcyjnych tego samego TFI. Sumaryczne koszty zarządzania w takim portfelu będą niższe niż koszt zarządzania w funduszu zrównoważonym lub stabilnego wzrostu. TFI uzasadniają taką politykę kosztową aktywną alokacją pomiędzy częścią dłużną i akcyjną portfela, co powinno wpływać na wyższe zyski pojedynczego funduszu niż portfela złożonego z czystych funduszy akcyjnych i dłużnych. Czyli powołują się na największą zaletę tego typu rozwiązań. Niestety ta zaleta w większości przypadków ma wymiar jedynie teoretyczny. Obserwujemy bardzo niską aktywność zarządzających w tym obszarze, a jeżeli już zarządzający dokonuje istotnych zmian w alokacji pomiędzy akcjami i obligacjami, to zbyt często efektywność tych zmian jest niska - zauważa Grzegorz Raupuk, prezes KupFunduszu.

Czytaj także: Niezwykle zyskowne fundusze w PTE. Biją WIG i... rywali z TFI

Przez ostatni rok z funduszy polskich mieszanych Polacy wypłacili łącznie ponad 2,5 mld zł, a poprawa koniunktury na początku tego roku niespecjalnie zwiększyła zainteresowanie tymi strategiami - pieniądze płynęły w styczniu do mocno poturbowanych w 2022 r. rozwiązań dłużnych. Na niewielkim plusie były też fundusze akcyjne. Grzegorz Raupuk uważa, że na wielki powrót do funduszy mieszanych nie ma co liczyć.

- Utrzymanie tak wysokiego poziomu kosztów zarządzania w funduszach mieszanych, jak i problemy z efektywnością ich wyników zniechęcają inwestorów. W kolejnych latach będziemy świadkami dalszego spadku ich udziału w rynku, a okresy wzrostu zainteresowania ich ofertą będą pochodną tylko większej aktywności sieci sprzedaży banków, którym łatwiej jest sprzedawać pojedyncze fundusze o niższym profilu ryzyka niż 2 fundusze, w którym jeden jest o niskim ryzyku (dłużny), a drugi o wysokim (akcyjny) - przewiduje Grzegorz Raupuk.

Jego zdaniem, do ograniczania udziału strategii mieszanych w rynku przyczyni się także rozwój firm doradztwa inwestycyjnego i zarządzania portfelami. - Menadżerom portfeli klientów łatwiej jest dokonywać analizy funduszy czystych (akcyjnych i dłużnych), niż mieszanych. Łatwiej jest też budować z nich portfel inwestycyjny, gdy wiedzą na jakim konkretnie rynku i jego segmencie inwestuje analizowany fundusz akcyjny, czy dłużny. Łatwiej jest im oceniać i porównywać wyniki takiego funduszu z konkurencją. Mogą też wybrać fundusz akcyjny jednego z TFI (ten lepszy), a fundusz dłużny z firmy konkurencyjnej - wylicza Grzegorz Raupuk z KupFunduszu.

Doradcy już dziś wskazują, że fundusze mieszane nie znajdują wielu chętnych.

- Fundusze mieszane, które cieszyły się ogromnym zainteresowaniem początkiem lat dwutysięcznych, dzisiaj bardzo sporadycznie znajdują chętnych wśród inwestorów. W portfelu naszych klientów fundusze te znajdują się tylko w ramach gotowych strategii produktów emerytalnych IKE, IKZE lub Programów Systematycznego Oszczędzania. Ich połączona akcyjno-obligacyjna struktura przestała odpowiadać na potrzeby coraz to bardziej świadomych i doświadczonych polskich inwestorów. Czasy kiedy jeden fundusz był rozwiązaniem na cały portfel dawno minęły - przyznaje Michał Stanek, prezes Q Value. - Dużo efektywniejszym, zarówno kosztowo jak i wynikowo, rozwiązaniem jest budowa portfeli mieszanych składających się osobno z funduszy pieniężnych i dłużnych oraz strategii akcyjnych, pozwalających na bardzo punktową ekspozycję geograficzną lub sektorową dopasowaną do bieżącej sytuacji geopolityczno-gospodarczej. Moim zdaniem czas funduszy mieszanych minął i znikną one z oferty TFI lub zostaną zmarginalizowane - dodaje prezes Q Value.

Przedstawiciel Xeliona tak złych przewidywań dla strategii mieszanych w Polsce nie ma, ale również przyznaje, że świadomi klienci poszukują dziś czegoś więcej.

- Fundusze mieszane na pewno nie znikną – pozostaną na rynku np. rozwiązania cyklu życia, które mają sens i na pewno pozostaną ważnym instrumentem w produktach oszczędnościowych i emerytalnych. Dla inwestora mającego dostęp do usługi doradztwa inwestycyjnego, użyteczność tego typu produktów będzie tracić na znaczeniu. Na bieżąco monitorujemy skuteczność funduszy mieszanych w naszych portfelach w ramach usługi doradztwa i widzimy, że lepsze wyniki osiągamy stosując je tylko jako uzupełnienie rozwiązań akcyjnych i obligacyjnych, mających pozycję dominującą w zależności od skłonności do ryzyka danego inwestora - zaznacza Krzysztof Prasał, prezes Xeliona.

Podobnie jak jego przedmówcy, zwraca on również uwagę na kiepskie wyniki inwestycyjne i wysokie koszty. - Ciężko dziś znaleźć fundusze mieszane, które zarabiały tyle, ile powinny, czyli średnią ważoną ze stóp zwrotu dobrego rozwiązania akcyjnego i dłużnego. Grzechem wielu funduszy tego typu jest traktowanie po macoszemu zarządzania portfelem dłużnym i walka zarządzających o aktywne generowanie wyniku głównie na akcjach. Dyskusyjne również wydaje się samo nakładanie ograniczenia regionalnego na swoje inwestycje, bo czemu nie mielibyśmy np. mieszać akcji amerykańskich z polskimi obligacjami? Funduszy mieszanych, które to umożliwiają, praktycznie nie ma. Dodatkowo, obciążeniem dla wyników są koszty zbliżone do funduszy akcyjnych przy mniejszym potencjale generowania zysków - wskazuje Krzysztof Prasał.

TFI: mieszane fundusze wciąż mają sens

Przedstawiciele TFI przekonują jednak, że pogłoski o śmierci funduszy mieszanych są zdecydowanie przedwczesne. Ich zdaniem, mimo iż polscy inwestorzy coraz więcej o inwestowaniu wiedzą, to i tak z takich produktów będą korzystać.

- To prawda, że świadomość inwestycyjna klientów rośnie, niemniej wielu z nich często posiada tylko jeden produkt. Zwłaszcza w segmencie klienta masowego, wśród osób o mniejszych oszczędnościach, tego typu proste rozwiązania mają największy sens. Nie każdy dysponuje bowiem kwotą umożliwiającą indywidualną obsługę lub odpowiednią wiedzą, aby móc samodzielnie podejmować decyzje alokacyjne pomiędzy funduszami składającymi się np. tylko z jednej klasy aktywów. Właśnie dla takich osób są produkty mieszane - uważa Szymon Borawski-Reks, członek zarządu Santander TFI.

Podobnego zdania jest Grzegorz Dróżdź z Investors TFI, który wskazuje, że jednym z najważniejszych elementów strategii zakładającej podział między akcje i obligacje jest stałe utrzymywanie założonych proporcji, wiążące się ze ciągłym rebalansowaniem portfela. Samodzielna budowa takiej strategii wymaga od inwestora dużej dyscypliny.

- Dla inwestorów chcących samodzielnie budować portfel akcji i obligacji (na przykład poprzez inwestycje w fundusze czy ETF-y) rebalansowanie takie oznacza konieczność dużej dyscypliny i licznych transakcji korygujących odchylenia udziału akcji i obligacji od założonych proporcji. Fundusze mieszane wykonują tę pracę. Inwestor określa, czy chce mieć w portfelu więcej akcji (fundusze zrównoważone), czy obligacji (fundusze stabilnego wzrostu) i ma pewność, że w określonych polityką funduszu granicach założone proporcje zostaną utrzymane - wskazuje Grzegorz Dróżdż.

Wtóruje mu przedstawiciel PKO TFI. - Doświadczeni klienci z pewnością są w stanie samodzielnie stworzyć dobrze zdywersyfikowany, optymalny portfel funduszy odpowiadający ich potrzebom. Jednocześnie ciągle dla wielu klientów fundusze mieszane pozostają najwygodniejszym i najprostszym rozwiązaniem niewymagającym zaangażowania własnego czasu, choćby na samodzielny rebalancing portfela. Zwłaszcza jeśli są to fundusze aktywnie inwestujące na wielu światowych rynkach akcji i obligacji. Nie wspominając o funduszach cyklu życia, które nie dość, że z założenia są zdywersyfikowane globalnie, to z upływem czasu zmieniają proporcję akcji do obligacji - wskazuje Michał Ziętal. -Zarówno „czyste” fundusze akcji i obligacji, fundusze tematyczne czy regionalne, jak i fundusze mieszane z pewnością mają obecnie i będą miały nadal swoich odbiorców - dodaje.

- W przypadku oferty funduszy mieszanych oferowanych przez nasze TFI, w dalszym ciągu widzimy zainteresowanie takimi produktami ze strony Klientów, o czym świadczą nowe napływy do takich rozwiązań - zaznacza Piotr Szulec, prezes Skarbca TFI.

Między akcją a obligacją

Fundusze mieszane mają zarabiać i na akcjach, i na obligacjach. Dłużna część portfela jest poduszką bezpieczeństwa w razie bessy, akcyjna powinna pracować na zyski w okresie hossy. Dzięki takiej konstrukcji klient nie musi się zastanawiać, jaką część aktywów ulokować na giełdzie, a jaką w bardziej bezpieczne instrumenty (i które) - tę decyzję podejmuje zarządzający, w zależności od przewidywań rynkowych. Zdaniem przedstawiciela Santander TFI, fundusze mieszane dobrze sprawdzają się w programach emerytalnych czy programach systematycznego oszczędzania, gdzie odkłada się małe kwoty, ale systematycznie.

- Rozwiązania ,w których kwoty te są dzielone pomiędzy kilka funduszy mogą niektórych, potencjalnych klientów zniechęcać. A tak otrzymujemy rozwiązanie sprofilowane pod kątem ryzyka do naszych preferencji, wieku lub celu inwestycyjnego. Dobrym przykładem są fundusze PPK, które są właśnie takimi funduszami mieszanymi „skrojonymi na miarę” dla klienta w zależności od okresu jaki pozostał mu do emerytury - zaznacza Szymon Borawski-Reks. - Udział produktów inwestycyjnych w oszczędnościach Polek i Polaków jest nadal niski podobnie jak niska jest np. świadomość konieczności odkładania dodatkowych środków na przyszłą emeryturę. Jeśli chcemy, aby segment klienta masowego się rozwijał, a oszczędności przepływały z depozytów do funduszy inwestycyjnych, musimy zapewniać proste i przyjazne dla klientów rozwiązania - dodaje.

Zdaniem eksperta Santander TFI, dobrze byłoby jednak, aby takie fundusze nie inwestowały tylko lokalnie, ale składały się z różnych klas aktywów także pod kątem geograficznych. - W Santander TFI w ostatnich latach uprościliśmy paletę produktów mieszanych oraz dokonaliśmy szeregu zmian w ich politykach inwestycyjnych polegających m.in. na większym udziale aktywów zagranicznych (zarówno akcji jak i obligacji skarbowych i korporacyjnych) gdzie te udziały mogą się zmieniać w zależności od poglądu zespołu zarządzającego na sytuację rynkową. Ujednoliciliśmy również sposób zarządzania tymi subfunduszami (ci sami zarządzający we wszystkich subfunduszach), aby zapewnić spójność - mówi Szymon Borawski-Reks.

Na mapie ryzyka inwestycyjnego wyżej plasują się fundusze zrównoważone, które statutowo mogą inwestować w akcje nawet 80 proc. aktywów. Udział agresywnych walorów w funduszach stabilnego wzrostu jest natomiast mniejszy i nie może przekroczyć 60 proc. (średnio waha się w przedziale 20-40 proc.). Ubiegły rok był wyjątkowo trudny dla obu tych klas aktywów - równocześnie spadały i akcje, i obligacje. To znalazło oczywiście odzwierciedlenie w wynikach funduszy.

- Była to sytuacja wyjątkowa, gdyż podstawowe dwie klasy aktywów, czyli akcje i obligacje skarbowe, przyniosły wyraźnie ujemne stopy zwrotu. Lata, gdy obie te klasy przynoszą jednocześnie straty występują bardzo rzadko. Obecnie rynek akcji może obawiać się recesji, a rynek obligacji utrzymania wysokiej inflacji. Prawdopodobieństwo wystąpienia jednocześnie obu tych zdarzeń oceniamy jako niskie, w związku z czym co najmniej jedna z tych podstawowych klas aktywów powinna dać dobrą dodatnią stopę zwrotu w 2023 r. Natomiast w długim terminie korzyści dla portfela wynikające z dywersyfikacji i niskiej korelacji pomiędzy składnikami portfela powinny być jeszcze bardziej widoczne i przyczyniać się do mniejszej zmienności - uważa Szymon Borawski-Reks.

Na korzyści z długoterminowego inwestowania w fundusze hybrydowe uwagę zwraca też przedstawiciel Investors TFI.

- Fundusze mieszane cały czas są atrakcyjnym produktem dla inwestorów, zwłaszcza o średnim lub długim horyzoncie. Najlepszym dowodem, że fundusze mieszane odpowiadają na potrzeby wielu inwestorów są nasze produkty – Investor Zrównoważony oraz Investor Zabezpieczenia Emerytalnego, w których, pomimo trudnego ubiegłego roku, ulokowanych jest ponad 1,6 mld zł. Co więcej, Investor Zrównoważony obchodzi w tym roku 25-lecie istnienia. W tym czasie jego średnioroczna stopa zwrotu wyniosła 7,8 proc. i jest to wynik po jednym z najgorszych lat w historii funduszy mieszanych. W trakcie istnienia Investor Zrównoważony wielokrotnie padały już pytania, czy fundusze mieszane mają przyszłość. My jesteśmy przekonani, że tak - wskazuje Grzegorz Dróżdż.

28.02.2023

Źródło: ShutterOK / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania