Emerytury przedsiębiorców – nawet kilkaset złotych niższe od przeciętnych [BADANIE]

Nawet o kilkaset złotych mniej od etatowców otrzymują samozatrudnieni z tytułu emerytury z ZUS. Tylko niespełna połowa z nich jest świadoma tego problemu i dodatkowo odkłada na starość - wynika z badania Deutsche Bank

Pracownicze Plany Kapitałowe nie rozwiążą problemu niskich emerytur w sektorze mikroprzedsiębiorstw i wolnych zawodów, bo obejmują w zasadzie tylko pracowników etatowych oraz pracujących na umowach cywilno-prawnych. Jak podaje Deutsche Bank w badaniu „Wyższe zarobki teraz, niższa emerytura w przyszłości – realny scenariusz dla osób wykonujących wolne zawody” to spora grupa społeczna licząca nawet 2,8 mln osób. Przeciętnie otrzymują oni o 1784 zł brutto – o kilkaset złotych mniej od przeciętnej emerytury z ZUS.

Reklama

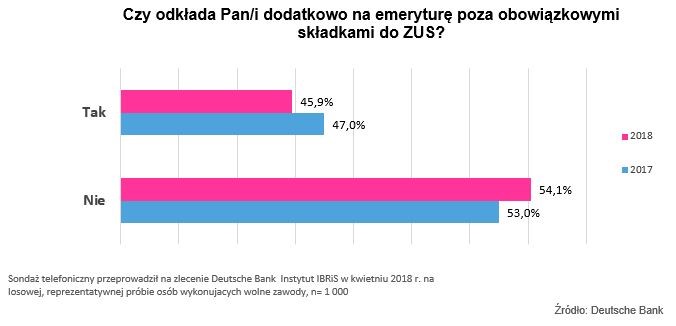

Z badania Deutsche Bank wynika, że 46% osób wykonujących wolny zawód (np. lekarzy, prawników, architektów) jest świadomych tego problemu i deklaruje samodzielne oszczędzanie na emeryturę, poza ZUS.

– To, co motywuje polskich specjalistów do pracy na własny rachunek to – obok niezależności – szansa na wyższe zarobki. I zwykle znacznej części udaje się ten cel osiągnąć. Jednak na emeryturze sytuacja się odwraca i to właśnie ta grupa zawodowa może najboleśniej odczuć skutki zakończenia aktywności zawodowej – przestrzega prof. Małgorzata Bombol ze Szkoły Głównej Handlowej, ekspert Deutsche Bank Polska. – Pozytywne jest to, że blisko połowa osób wykonujących wolny zawód nie chce wyłącznie polegać na państwowym systemie świadczeń, ale gromadzi też kapitał na przyszłość we własnym zakresie. Wśród ogółu Polaków odsetek oszczędzających samodzielnie na emeryturę jest znacznie niższy, bo wynosi jedynie 21% – dodaje.

Wyniki badania pokazały w jaki sposób profesjonaliści odkładają na emeryturę. Okazuje się, że najpopularniejszym rozwiązaniem są IKE i IKZE – specjalne produkty dostępne w ramach tzw. III filara – w minionym roku posiadało je prawie jedna trzecia polskich specjalistów (31,7%).

– Zainteresowanie III filarem wynika z przywilejów podatkowych, jakie dają oszczędzającym. Decydując się na IKE, unikamy podatku od zysku kapitałowego, co przy perspektywie długoterminowego gromadzenia kapitału może dać znaczące oszczędności – mówi Monika Szlosek, dyrektor Bankowości Detalicznej i Inwestycyjnej, Deutsche Bank Polska.

Widać za to spadek zainteresowania kontami oszczędnościowymi i lokatami. Mniej niż co siódmy ankietowany deklarował, że używał pierwszego, a tylko co ósmy drugiego z nich.

– Należy pamiętać, że sposób oszczędzania powinien być dostosowany do celu. Konta oszczędnościowe i lokaty służą przede wszystkim do odkładania krótkoterminowego. W sytuacji budowania kapitału na dalszą przyszłość lepiej sprawdzą się bardziej złożone produkty, takie jak np. fundusze inwestycyjne. One w dobie niskich stóp procentowych są dobrą alternatywą do lokat, ponieważ dają szansę na wypracowanie konkurencyjnej stopy zwrotu – mówi Monika Szlosek. – W taki sposób swoją przyszłość zabezpiecza 14 proc. profesjonalistów. Co ciekawe, na fundusze inwestycyjne chętniej decydują się kobiety prowadzące własną działalność. Wybiera je już co piąta Polka wykonująca wolny zawód – dodaje.

Jak mantrę trzeba powtarzać, że o dochód na emeryturze powinniśmy zadbać sami. Według badań empirycznych, optymalnie jest odkładać około 15% swoich dochodów po opodatkowaniu. Nie liczmy na ZUS, bo sama instytucja przyznaje, że stopa zastąpienia może w przyszłości nie przekraczać 30% naszych ostatnich zarobków.

18.10.2018

Źródło: Carol Heesen / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania