Fundusz obligacji skarbowych niejedno ma imię - poznajemy je bliżej

Po omówieniu rodzajów ryzyka, które towarzyszy inwestowaniu w fundusze dłużne, postanowiliśmy wziąć na tapetę szczególny ich rodzaj tj. te dedykowane głównie papierom skarbowym. Wskażemy, że w ramach grupy mogą cechować je na tyle różne podejścia, iż jest z czego wybierać

Fundusze dłużne papierów skarbowych powszechnie traktowane są jako jedna z bezpiecznych form inwestowania kapitału, choć już nie tak, jak w przypadku rozwiązań gotówkowych i pieniężnych. W ich portfelach dominują obligacje skarbowe o stałej wysokości odsetek. Wydawać by się mogło, że z góry ustalone oprocentowanie i nominał, który nabywca papieru otrzyma w terminie jego wykupu (w dodatku od tak wiarygodnego dłużnika, jak Skarb Państwa) powinny stanowić o minimalnym ryzyku związanym z inwestycją. Jednak przed datą zapadalności danego instrumentu (która może upływać przykładowo dopiero za 10 lat), ceny obligacji na rynku wtórnym podlegają zmianom, co odzwierciedlone jest w wynikach funduszy dłużnych papierów skarbowych. Stałe oprocentowanie posiadanych obligacji oznacza zaś generalnie wyższe ryzyko stopy procentowej niż to dotyczące papierów o zmiennym oprocentowaniu (stanowiących gros lokat funduszy gotówkowych i pieniężnych). Z tego powodu zmienność rezultatów omawianych produktów jest wyższa niż ta cechująca najbezpieczniejszą grupę, a ujemne, miesięczne wyniki nawet rzędu minus kilku procent nie są wykluczone (choćby w czerwcu 2013 r., kiedy w USA zdecydowano o ograniczeniu programu skupu aktywów).

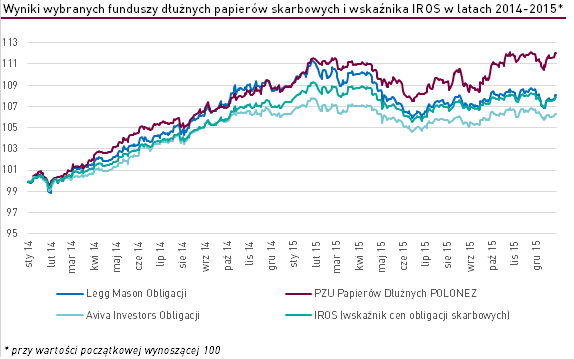

Pomimo pozornie nudnej konstrukcji (tj. złożenia z szeregu papierów o różnych datach emisji i okresach zapadalności), struktura dobranych obligacji skarbowych ma ogromne znaczenia dla uzyskiwanych przez tego typu fundusze wyników. Determinuje ona kluczowe w tym kontekście duration portfela, którego wartość i dynamika mogą kształtować się odmiennie wśród produktów dostępnych na polskim rynku. Skupiając się na rozwiązaniach o czystej formie (czyli o marginalnej roli dodatkowo stosowanych narzędzi), znajdziemy takie, w których menedżerowie podchodzą do ryzyka stopy procentowej na ogół dość agresywne, i takie, w których zarządzający decydują się na większą ostrożność. Przykładem pierwszego może być Legg Mason Obligacji, a drugiego – Aviva Investors Obligacji. W bardzo korzystnym dla papierów skarbowych roku 2014, produkt spod egidy Legg Mason TFI wyprzedził rywala o +1,35 pkt proc., w kolejnym zaś roku, znacznie mniej sprzyjającym instrumentom dłużnym, okazał się słabszy o -0,7 pkt proc. Znajomość podejścia do ryzyka stopy procentowej w poszczególnych rozwiązaniach jest istotna o tyle, że ułatwia dobór funduszu adekwatnego do potrzeb inwestora. Produkty, w których duration częstokroć przewyższa przeciętną powinni wybierać ci, którzy oczekują wysokiej partycypacji we wzrostach na rynku długu, gotowi również zaakceptować większe od przeciętnych spadki w razie mylnej oceny koniunktury na obligacjach. Ci bardziej zachowawczy mogą zaś nabyć produkt mniej agresywny w zakresie ryzyka stopy procentowej. Chociaż o konkretach na temat polityki duration trudno wnioskować z oficjalnych dokumentów funduszu, wiele miejsca poświęcamy jej w naszych Ratingach.

Oprócz samego poziomu parametru duration portfela, ważna jest też jego dynamika i możliwa skala odchyleń od wartości benchmarkowych. Innymi słowy mowa o tym, na ile elastycznie zarządzający mogą reagować na zmiany (również te krótkoterminowe) zachodzące na rynku obligacji skarbowych. Na tle wymienionych wcześniej dwóch funduszy, zakresem podejmowanych w tym aspekcie działań wyróżnia się m.in. PZU Papierów Dłużnych POLONEZ. Z miesiąca na miesiąc ryzyko stopy procentowej może podlegać tu istotnym wahaniom, co z jednej strony powoduje wyższą zmienność wartości jednostki funduszu, ale z drugiej – daje szansę na lepsze dostosowanie do rynkowych trendów. Zarządzający (Konrad Augustyński i Paweł Kowalski) na tym polu osiągają jak dotąd sukcesy, dzięki czemu w okresie 2014-2015 w relacji do wspomnianych wcześniej produktów Legg Mason TFI i Aviva Investors Poland TFI osiągnęli wynik o prawie +4,0 pkt proc. wyższy. Zachowanie wszystkich trzech dotąd wspomnianych rozwiązań na przestrzeni minionych dwóch lat można prześledzić na wykresie poniżej.

Nie samym chlebem żyje człowiek, i tak też często bywa w przypadku funduszy papierów skarbowych. O ile nie brakuje produktów, w których np. dźwignia finansowa, instrumenty pochodne, czy obligacje zagraniczne nie są wykorzystywane, to znajdziemy też takie, gdzie stanowią one nieodłączny element portfela. W dobie historycznie niskich stóp procentowych, powolnego wyhamowywania deflacji i dużej zmienności na rynku długu, zdywersyfikowane instrumentarium to raczej zaleta niż wada (mimo naturalnie dodatkowych ryzyk związanych z bardziej złożoną strukturą aktywów). Chociaż rzadko wspominamy o ryzyku kredytowym przy obligacjach skarbowych, to jednak z takimi szokami, jak styczniowa obniżka ratingu polskiego długu, łatwiej sobie radzić, mając większy zestaw narzędzi niż tylko wybór między różnymi seriami obligacji Skarbu Państwa. W naszych Ratingach skuteczność działania poza kluczowym obszarem polskich papierów skarbowych jest premiowana, stąd ponadprzeciętne noty wymienionego już PZU Papierów Dłużnych POLONEZ, czy UniKorona Obligacje.

Do znudzenia zwracamy też uwagę na koszty, tym bardziej w obecnych warunkach. Dlaczego? Im niższe stopy procentowe (dziś niższe niż kiedykolwiek wcześniej i to nie tylko w Polsce), tym mniejsza przestrzeń do ich dalszych spadków, a więc i wzrostu cen obligacji. Coraz trudniej zarabiać zatem na długu, a ciężar opłat może stanowić zauważalną część wyniku.

Ewa Bartosiak

Analizy Online

Reklama

17.10.2016

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania