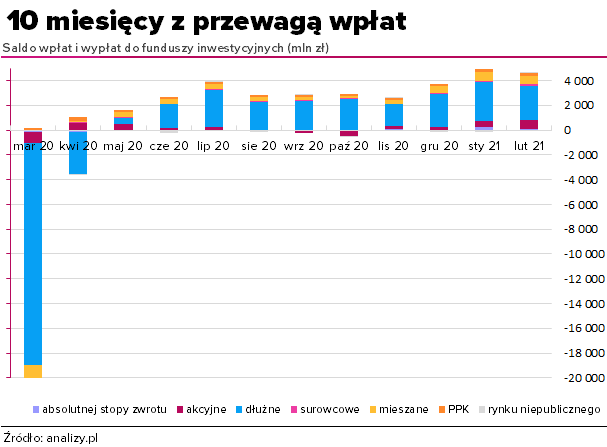

Saldo wpłat i wypłat do funduszy (luty 21) – fundusze akcyjne pozyskały najwięcej od 6 lat

W lutym saldo wpłat i wypłat do funduszy inwestycyjnych przekroczyło 4,6 mld zł. Wciąż największą popularnością cieszą się fundusze dłużne, ale to akcyjne notują rekordy.

Po jednym z najlepszych w historii miesięcy pod względem sprzedaży, znów mamy wysokie saldo wpłat i wypłat. W lutym fundusze inwestycyjne pozyskały netto 4,65 mld zł. Mimo pogorszenia koniunktury na rynku długu skarbowego (wzrosły rentowności obligacji, czyli spadły ich ceny, co odbiło się na wynikach funduszy inwestujących w obligacje o dłuższym terminie do wykupu), to właśnie fundusze dłużne wciąż pozyskują najwięcej nowych środków. W lutym klienci wpłacili do nich 2,8 mld zł netto (w porównaniu do 3,2 mld zł w styczniu).

Reklama

Straty na funduszach dłużnych nie są niczym nowym, więc trudno oczekiwać masowego odwrotu inwestorów od tej klasy aktywów. Dopiero gdy rentowności długoterminowych obligacji dalej będą rosnąć w kolejnych miesiącach (na skutek możliwego wzrostu inflacji w drugiej połowie roku), można spodziewać się rozczarowania tych inwestorów, którzy oczekiwali powtórki świetnych wyników z 2020 roku. Do tego jednak potrzeba silnej presji inflacyjnej w drugiej połowie roku i dyskontowania przez rynek podwyżki stóp procentowych.

Więcej o tym pisał Rafał Bogusławski w tekście: Fundusze dłużne a wzrost rentowności obligacji skarbowych

Tymczasem wśród najpopularniejszych funduszy w lutym znalazł się PKO Obligacji Długoterminowych, który pozyskał ponad 0,5 mld zł. Kolejne sześć funduszy dłużnych, ale już inwestujących w tzw. krótsze papiery (czyli o niższym ryzyku stopy procentowej), pozyskało po ponad 100 mln zł. Trzeci miesiąc z rzędu dodatni bilans sprzedaży, choć symboliczny (12 mln zł) odnotowały fundusze obligacji korporacyjnych.

Na drugim miejscu pod względem bilansu sprzedaży znalazły się fundusze akcyjne. Był to dla nich czwarty z rzędu miesiąc dodatniego napływu, ale skala była najwyższa od prawie 6 lat. W lutym fundusze akcyjne pozyskały prawie 0,7 mld zł. Niemal całość zgarnęły fundusze akcji zagranicznych, wśród których brylowały fundusze nowych technologii z PKO Technologii i Innowacji Globalny na czele (106 mln zł) czy inwestujące w megatrendy.

Więcej piszemy w tekście: Klienci TFI polubili zagraniczne akcje. Oto najpopularniejsze fundusze

Na tym tle napływ środków do funduszy akcji polskich był mizerny, choć najwyższy od 8 miesięcy (42 mln zł). Wystarczy powiedzieć, że najpopularniejszy fundusz w tej grupie – Quercus Agresywny – pozyskał „jedynie” 26 mln zł. Uwaga inwestorów skupiła się głównie na funduszach akcji małych i średnich spółek, do których trafiło ponad 50 mln zł.

Trwa dobra passa funduszy mieszanych, które pozyskały 674 mln zł, praktycznie tyle ile w styczniu. W tym pojemnym segmencie największą popularnością cieszyły się produkty o niższym profilu ryzyka, czyli stabilnego wzrostu, a dwa z nich: wielokrotny laureat naszej Alfy – Investor Zabezpieczenia Emerytalnego oraz Santander Platinum Konserwatywny przebiły poziom 100 mln zł.

Luty był bardzo udany dla funduszy surowcowych, do których klienci wpłacili 135 mln zł netto. Jednak tym razem to nie fundusze złota brylowały, tylko fundusze inwestujące szeroko na rynku surowców, czyli np. PKO Surowców Globalny czy niedawno utworzony fundusz pasywny - NN (L) Indeks Surowców. Do pierwszej trójki załapała się także inna nowinka „pasywnie zarządzana” - QUERCUS Silver, którego celem jest odwzorowanie zmian cen na rynku srebra inwestycyjnego.

Dodatni bilans sprzedaży odnotowały jeszcze fundusze absolutnej stopy zwrotu (0,1 mld zł), wśród nich ponownie najwięcej Santander Prestiż Alfa. Fundusze zdefiniowanej daty działające w ramach PPK – systematycznie zasilane wpłatami od pracodawców i pracowników, bez względu na zawirowania rynkowe – pozyskały 0,2 mld zł. Natomiast fundusze rynku niepublicznego (nieruchomości, sekurytyzacyjne i aktywów niepublicznych) – prawie 50 mln zł.

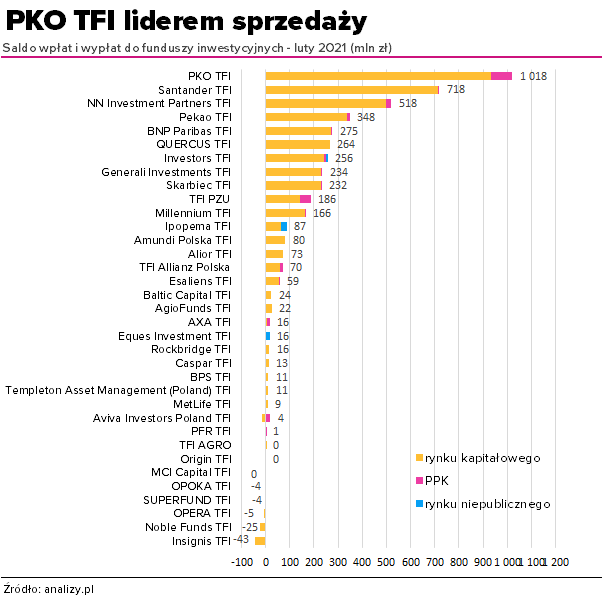

PKO TFI liderem sprzedaży

Pierwszą piątkę TFI z największą sprzedażą w lutym obsadziły towarzystwa powiązane z bankiem. Liderem sprzedaży ponownie zostało PKO TFI z ponad 1,2 mld zł nowych środków. Od początku roku towarzystwo pozyskało już blisko 2,2 mld zł. Nadal najbardziej popularne są fundusze dłużne, ale widoczny jest już wzrost zainteresowania funduszami z udziałem akcji.

- Sytuacja na świecie i na rynkach, mimo olbrzymich nadziei i szans wynikających z rozpoczęcia szczepień, pozostaje złożona. Szansie na rozbudzenie gospodarek towarzyszą obawy co do inflacji i wzrostu rynkowych stóp procentowych, co zresztą obserwowaliśmy w ostatnim czasie. Dlatego tak ważne jest, by inwestorzy, lokując swoje pieniądze w funduszach, nie stawiali wszystkiego na jedną kartę, to jest na jakiś jeden konkretny fundusz – mówi Łukasz Kwiecień, wiceprezes PKO TFI.

Na drugie miejsce wskoczyło Santander TFI z ponad 0,7 mld zł nowych środków, w tym po ponad 100 mln zł pozyskały dwa fundusze dłużne krótkoterminowe oraz wspomniany fundusz stabilnego wzrostu. Tak wysoką sprzedaż towarzystwo notowało ostatnio na początku 2007 roku.

Ponad 0,5 mld zł zgarnęło jeszcze NN Investment Partners TFI – lider sprzedaży z 2020 roku. Wśród najpopularniejszych funduszy tego TFI także znalazły się te inwestujące na rynku długu, ale w pierwszej piątce znalazło się także miejsce dla wspomnianego funduszu surowcowego, który ma szanse na wysoką sprzedaż w tym roku.

Pierwszym niebankowym i niezależnym od dużej grupy kapitałowej towarzystwem w zestawieniu jest Quercus TFI. Dla tego TFI luty był trzecim najlepszym miesiącem w historii (wyższe saldo TFI osiągało w 2013 roku). W lutym Quercus TFI pozyskał 264 mln zł do swoich funduszy, w tym najwięcej do funduszy dłużnych oraz wspomnianego funduszu surowcowego.

Choć dla większości TFI luty był bardzo udany i nierzadko był jednym z najlepszych miesięcy w historii, znalazło się 5 instytucji, które zakończyły miesiąc pod kreską.

Na koniec ciekawostka. Dzięki staraniom IZFiA i naszym większość TFI zdecydowała się na publikację danych dotyczących sprzedaży swoich funduszy co miesiąc na swoich stronach internetowych. Jest to efekt działań związanych z wdrożeniem Dobrych Praktyk Informacyjnych. Choć to młody projekt (oficjalnie wystartował w połowie listopada), to w bardzo krótkim czasie przyniósł owoce. Publikacja danych o sprzedaży (czyli tzw. flowach) jest jedną z pięciu praktyk. Pełen komplet wymagań spełnia obecnie 9 TFI.

Więcej o projekcie przeczytasz na stronie Dobre Praktyki Informacyjne.

09.03.2021

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania