Fundusze dłużne a wzrost rentowności obligacji skarbowych

Pierwsze dwa miesiące tego roku przyniosły wzrost rentowności większości długoterminowych obligacji skarbowych i w USA i w Europie. W lutym do tego trendu dołączyły polskie obligacje skarbowe.

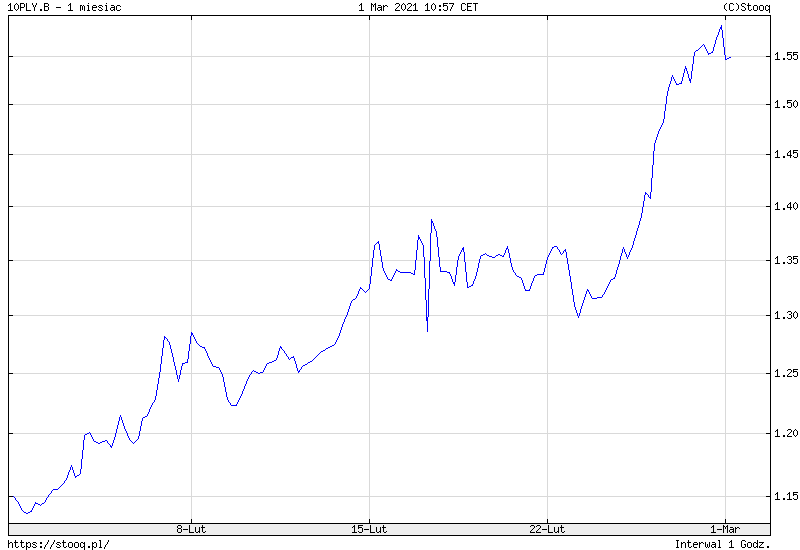

Wykres: rentowności 10-letnich polskich obligacji skarbowych.

Reklama

Wzrost rentowności obligacji o stałym oprocentowaniu oznacza spadek jej ceny, co odbiło się na wynikach funduszy dłużnych. Jeżeli mówimy o polskich funduszach dłużnych, to zwłaszcza funduszy polskich obligacji skarbowych długoterminowych, które straciły średnio, od końca stycznia do 25 lutego, 1,0% w cenach jednostek. Natomiast grupa funduszy dłużnych polskich obligacji skarbowych średnio straciła w tym okresie 0,12%. To pokazuje, że ryzyko zmian rentowności obligacji dotyczyło (jak to zwykle bywa) przede wszystkim obligacji długoterminowych.

Jeszcze lepiej widać to na przykładzie amerykańskich obligacji skarbowych.

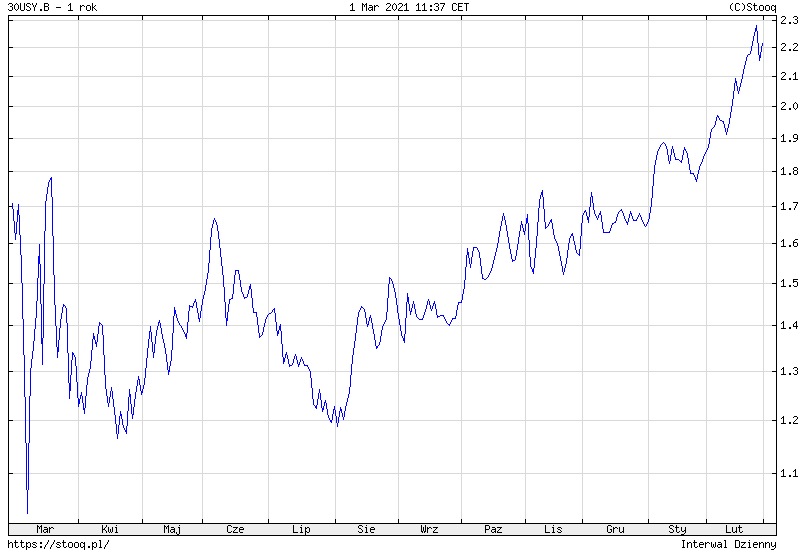

Wykres: rentowności 30-letnich amerykańskich obligacji skarbowych.

Tu wzrost rentowności rozpoczął się już w sierpniu ubiegłego roku, a w lutym ten trend przyspieszył. Skalę przeceny obligacji długoterminowych pokazuje zachowanie ETF-a ISHARES 20+Y TREASURY BOND, który inwestuje w obligacje skarbowe o terminach zapadalności ponad 20 lat.

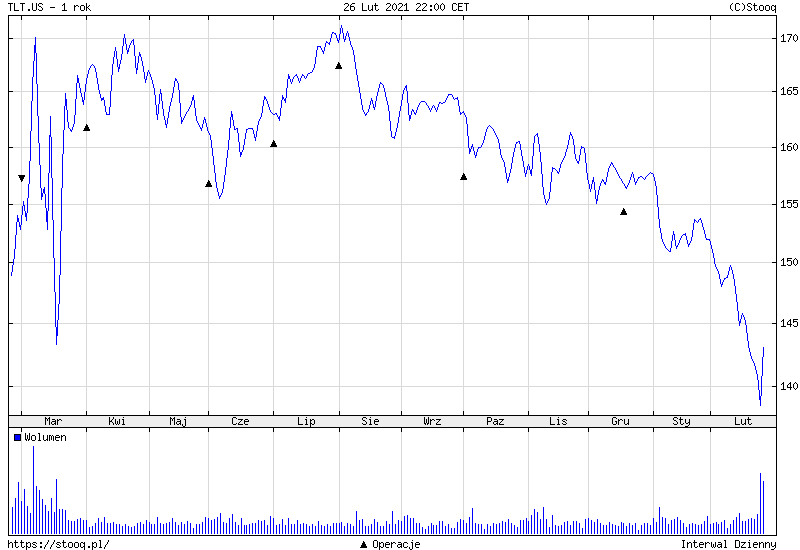

Wykres: ceny jednostek ISHARES 20+Y TREASURY BOND

Spadki cen jednostek polskich funduszy dłużnych długoterminowych obligacji skarbowych w lutym i przecena etf-a inwestującego w amerykańskie długoterminowe obligacje skarbowe pokazują, jakie może być ryzyko inwestowania w takie fundusze, gdy zaczynają rosnąć rentowności. A ryzyko jest tym większe, im obligacje mają dłuższe terminy zapadalności. Warto jednak spojrzeć na to również z innej perspektywy. Te wzrosty rentowności, a więc spadki cen obligacji, już nastąpiły. Aby odpowiedzieć na pytanie, jak zachowają się takie fundusze w kolejnych miesiącach, warto spojrzeć na czynniki, które mogą wpływać na rentowności długoterminowych obligacji w bieżącym roku.

Najciekawszym pytaniem jest: co dalej z inflacją. Dziś wszyscy przebudzili się z deflacyjnego snu i odkryli, że inflacja może rosnąć. Właśnie ten wzrost oczekiwań inflacyjnych i obawy o to, że banki centralne będą zmuszone do odstąpienia od łagodnej polityki monetarnej były główną siłą napędową wzrostu rentowności w ostatnich tygodniach. Natomiast zdania nadal są podzielone, czy obecne oczekiwania inflacyjne, zwłaszcza w USA nie są zbyt wysokie. Czy inflacja faktycznie wzrośnie do poziomu powyżej 3,5% w marcu i kwietniu i czy w kolejnych miesiącach ta wysoka inflacja utrzyma się, czy jednak do końca roku zacznie opadać. Podobne dylematy dotyczą polskiej gospodarki.

Chcąc zrozumieć, co obecnie dzieje sią na rynku długu, ale również z rynkami surowcowymi i rynkami akcji, warto spojrzeć na zmiany w polityce monetarnej i fiskalnej, które nastąpiły w ciągu ostatnich dwudziestu lat. I jak zwykle najlepiej prześledzić te zmiany, które nastąpiły w Stanach Zjednoczonych. Najważniejsze elementy układanki to zachowanie banku centralnego, ale również nie można pominąć tego, co robił rząd.

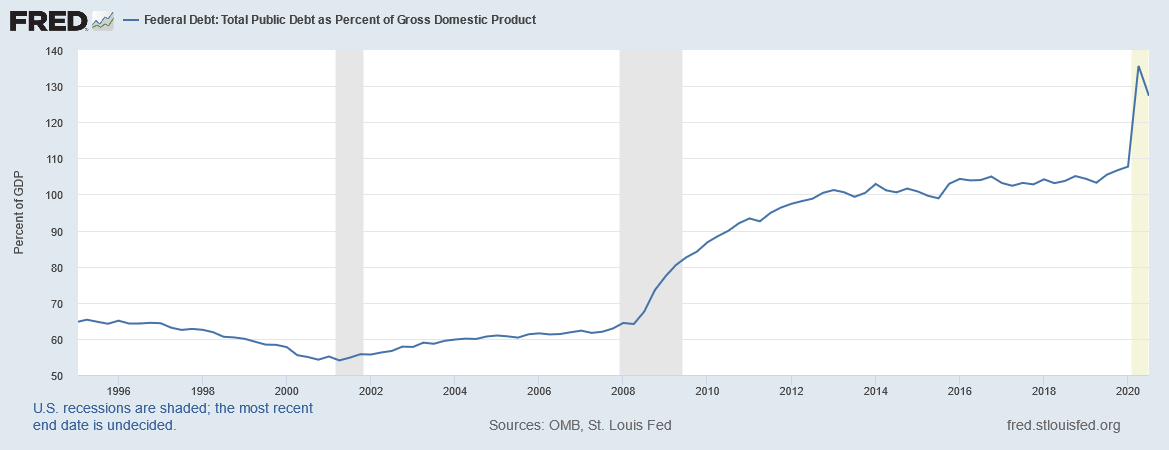

Pękniecie bańki internetowej w 2000 roku zmusiło Fed do obniżki stóp procentowych do zera, zaczął również rosnąć dług publiczny, ale Fed nie rozpoczął wówczas skupu aktywów. W 2008 roku Fed nie tylko ciął stopy do zera, ale również rozpoczął programy skupu aktywów QE, a dług publiczny w czasie dwóch kadencji Baracka Obamy wzrósł z niecałych 70% w relacji do PKB do ponad 100%. Covid-19 spowodował kolejny etap stymulacji gospodarki. Tu przede wszystkim skala interwencji przekraczała to co wydarzyło się w 2008 roku, ale również istotne jest, że obecnie interwencje FED-u nie dotyczą tylko rynków finansowych, ale również gospodarki. Równocześnie mamy monetyzację długu publicznego. Rząd emituje długu który w znacznym stopniu przeznaczany jest na konsumpcję, a Fed skupuje obligacje, by zapewnić niskie oprocentowanie długu. A rentowności obligacji skarbowych są rekordowo niskie.

Wykres: amerykański dług federalny do PKB w %.

Wydawać by się mogło, że to niemal perpetuum mobile. Gospodarka jest podtrzymywana pieniędzmi wykreowanymi przez Fed, co pozwala sfinansować dług, a równocześnie skala skupu obligacji skarbowych zapewnia utrzymanie ich rentowności na niskich poziomach. W tym samym czasie przekonanie o tym, że w krajach rozwiniętych problemem jest presja deflacyjna, a nie inflacyjna, stało się powszechne. Pandemia spowodowała gwałtowne obniżenie rentowności większości obligacji skarbowych i utwierdziła inwestorów, że kryzysowe osłabienie przyniesie nie wzrost, a spadek inflacji.

Rentowności amerykańskich 10-letnich obligacji skarbowych zaczęły kwestionować tę obowiązującą narrację już od sierpnia ubiegłego roku. Po prostu zaczęły rosnąć, choć początkowo te wzrosty nie były zbyt dynamiczne. W ostatnich tygodniach inwestorzy w USA zaczęli się obawiać, że nowy pakiet stymulacji gospodarki o wartości 1,9 biliona dolarów, który ma zostać uchwalony w najbliższych dniach, spowoduje przegrzanie amerykańskiej gospodarki i zmusi Fed do odstąpienia od obecnej łagodnej polityki monetarnej. To wystarczyło do mini-paniki.

Dodatkowo mamy przed sobą miesiące, w których inflacja wzrośnie ze względu na efekt bazy. W marcu i kwietniu ubiegłego roku mieliśmy spadek inflacji ze względu na szok covidowy. Będziemy więc porównywali zmiany cen w marcu i kwietniu w tym roku, do relatywnie niskich poziomów cen z ubiegłego roku. Historia pokazuje, że nawet gdy inwestorzy wiedzą, że wzrost inflacji może być przejściowy i tak oczekują w tym czasie nieco wyższych rentowności obligacji o długich terminach zapadalności.

Wspomniałem o perpetuum mobile, które mogłoby działać znacznie lepiej, gdyby nie długoterminowe obligacje skarbowe. Fed jak i inne banki centralne dość łatwo może kontrolować rynek krótkoterminowych stóp procentowych. Rentowności rocznych obligacji skarbowych zależą przede wszystkim od stopy referencyjnej ustalanej przez bank centralny (chyba, że bank zapowiedział podwyżki stóp lub rynek się tego spodziewa). Natomiast w przypadku rentowności długoterminowych obligacji, to inwestorzy decydują o tym, ile są skłonni zapłacić za taki dług. Oczywiście polityka banku centralnego ma na to wpływ, ale inwestorzy mogą powiedzieć „sprawdzam”. A sprawdzam oznacza wiarygodność polityki prowadzonej przez bank centralny, ale również przez rząd. I właśnie z tym sprawdzaniem mamy teraz do czynienia.

To, jak zachowają się rentowności długoterminowych obligacji terminowych w kolejnych miesiącach, będzie zależało od zmian oczekiwań inflacyjnych i oceny intencji banków centralnych. Warto pamiętać, że przecena tych obligacji i w USA i w Polsce już nastąpiła. Dzięki temu jeżeli ktoś dziś decyduje się na kupno funduszy inwestujących w takie papiery, to zakładając, że zarządzający nie dokonał znacznych zmian w portfelu, kupuje portfel obligacji z wyższą rentownością. Natomiast to nie niweluje ryzyka spadku ceny, jeśli rentowności nadal będą rosły.

Jeżeli mówimy o funduszach polskich długoterminowych obligacji skarbowych, to tak słaby miesiąc jak luty może się powtórzyć, gdy w którymś z kolejnych miesięcy nastąpi silny wzrost rentowności obligacji. Tu przede wszystkim znaczenie będzie miał poziom inflacji nie tej w marcu i w kwietniu, a w kolejnych miesiącach. Zachowanie rynku obligacji w ostatnim tygodniu wskazuje, że panika narastała do czwartku, a w piątek rynek w USA już odreagował. Polski rynek zachowywał się spokojniej, a odreagowanie przyszło w poniedziałek. To nie oznacza, że wzrost rentowności już się skończył, ale pokazuje, że przy obecnych poziomach rentowności pojawia się więcej kupujących. Do końca roku o stopie zwrotu będzie decydował oczekiwany poziom inflacji i przekonanie o możliwości utrzymania niskich stóp procentowych przez banki centralne.

Warto pamiętać, że przy inwestowaniu w długoterminowe obligacje skarbowe jesteśmy narażeni na zmiany cen obligacji, które mogą albo zwiększać nasz dochód, albo go zmniejszać. W ubiegłym roku fundusze dłużne polskich obligacji skarbowych długoterminowych pozwoliły zarobić średnio 6%. Oczywiście pomogły w tym spadki rentowności. W tym roku wyzwań może być więcej, więc inwestując w takie fundusze, warto o tym pamiętać.

01.03.2021

Źródło: alexskopje / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania