"Trzymanie gotówki będzie w tym roku zwycięską strategią"

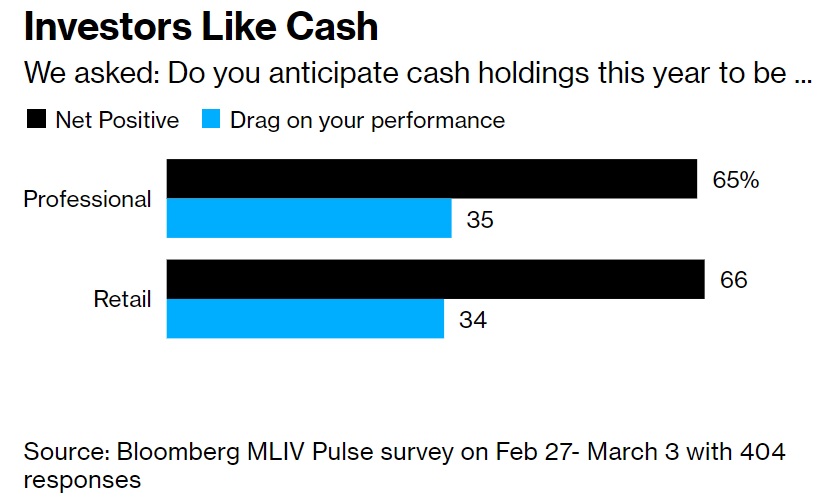

To opinia 404 inwestorów profesjonalnych i detalicznych, którzy wzięli udział w najnowszym badaniu MLIV Pulse. Dwie trzecie respondentów przyznało, że gotówka w portfelu raczej wzmocni aniżeli osłabi stopy zwrotu w 2023 roku - informuje Bloomberg.

To, że gotówka ma dziś taki urok, mówi wiele o niespokojnym otoczeniu rynkowym i gospodarczym. Dalsze podwyżki stóp procentowych przez Fed i zbliżająca się recesja wywołują nerwowość inwestorów, którzy obawiają się, że rok 2023 może być powtórką wyjątkowo brutalnego dla portfeli roku 2022, kiedy traciły zarówno akcje, jak i obligacje, co mocno poturbowało popularną w Stanach Zjednoczonych strategię 60/40 (60 proc. akcje, 40 proc. obligacje).

Reklama

Bloomberg zauważa, że w tym roku strategia 60/40 zaczyna przegrywać z oprocentowaniem bezpiecznych, krótkoterminowych bonów skarbowych.

Przypomnijmy, że mocne odczyty z amerykańskiego rynku pracy, w połączeniu z rozczarowującymi danymi inflacyjnymi w USA i Europie, skutkowały powrotem na rynek zakładów reflacyjnych, zaostrzeniem retoryki przez banki centralne, a co za tym idzie — przeszacowaniem w górę ścieżki stóp procentowych za Oceanem i w strefie euro.

Obecnie rynek zakłada, że główna stopa procentowa w USA sięgnie docelowo poziomu 5,5 proc. i nie zostanie obniżona przed 2024 r. W efekcie w ubiegłym tygodniu doszło do przesunięcia się w górę rentowności w USA powyżej 4 proc. na całej długości krzywej.

- Amerykańskie Treasuries w piątek przekroczyły poziom 4 proc. Na rynku odnotowano również rekordową liczbę pozycji krótkich w amerykańskich obligacjach - zauważają ekonomiści banku Pekao. - Ekstremalny pesymizm co do amerykańskich papierów dłużnych wydaje się już odzwierciedlać oczekiwania co do mocnego rynku pracy, a więc takiego, który generuje 200 tys. i więcej etatów miesięcznie i docelowego wzrostu Fed funds do poziomu przekraczającego 5 proc. - dodają.

Z badania Bloomberga wynika także, że pieniądze, które inwestorzy inwestują w tym roku na rynkach, częściej trafiają do funduszy pasywnych niż tych aktywnie zarządzanych. Jedynie 17 proc. respondentów stwierdziło, że jest wysoce prawdopodobne, iż w 2023 r. przeciętny aktywny fundusz akcji amerykańskich spółek o dużej kapitalizacji osiągnie lepsze wyniki niż pasywny fundusz śledzący S&P 500 (po uwzględnieniu opłat).

Czytaj także: Dziś jedynie gotówka ma w portfelu sens

Badanie wskazuje także, że 47 proc. inwestorów profesjonalnych planuje w tym roku zwiększenie ekspozycji na rynki międzynarodowe (poza USA), 37 proc. zamierza zwiększyć zaangażowanie w fundusze pasywne, a 30 proc. - w fundusze aktywne. Z kolei inwestorzy detaliczni chętniej chcą lokować pieniądze w funduszach pasywnych (46 proc.), a następnie w inwestycjach międzynarodowych (38 proc.) i aktywnie zarządzanych funduszach inwestycyjnych (22 proc.).

Bloomberg wskazuje także, że choć większość respondentów uważa, iż fundusze aktywnie zarządzane nadal będą tracić udział w rynku na rzecz funduszy pasywnych, to jednak nie oczekują, aby te pierwsze zupełnie zniknęły z rynku w ciągu najbliższej dekady. Tego spodziewa się zaledwie 25 proc. respondentów.

MLIV Pulse to cotygodniowa ankieta czytelników Bloomberg News na terminalu i online, przeprowadzona przez zespół Bloomberg's Markets Live.

06.03.2023

Źródło: Benny Marty / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania