UFK pod pręgierzem KNF. Chodzi o wysokie koszty

Polisy z UFK dają zarobić jedynie ubezpieczycielom. Klient wychodzi na nich jak Zabłocki na mydle. Czas więc albo obniżyć pobierane opłaty, albo wycofać te produkty z oferty - wskazuje KNF. Nowe regulacje wchodzą w życie od przyszłego roku.

Od przyszłego roku krajowych ubezpieczycieli czeka niemała rewolucja w ofercie produktowej. Muszą oni dostosować się bowiem do nowych wytycznych KNF. A te są jasne: albo polisy z ubezpieczeniowymi funduszami kapitałowymi znacząco ograniczą pobierane opłaty i w efekcie zaczną generować zyski dla klientów, albo mają zupełnie zniknąć z półki sprzedażowej. Decyzja, którą opcję wybrać, Komisja pozostawia zakładom ubezpieczeń.

- W związku z tym, iż koszty pobierane w ramach umów ubezpieczenia z UFK są wysokie, a co za tym idzie wartość produktów oferowanych klientowi obniża się, organ nadzoru zdecydował o wprowadzeniu zakazu dystrybuowania umów, dla których wartość średniego zwrotu dla klienta byłaby niższa, niż 50 proc. odpowiedniej stopy procentowej występującej w ramach struktury terminowej stóp wolnych od ryzyka - czytamy w decyzji KNF.

Klient na UFK tylko tracił

Nowe regulacje to ukłon w stronę inwestorów, którzy od lat na polisach z UFK wychodzą jak Zabłocki na mydle, podczas gdy dla ubezpieczycieli produkty te to wręcz żyła złota. Zakaz wprowadzony od stycznia 2022 r. ma ukrócić patologię, doprowadzając do stanu równowagi pomiędzy interesem klienta a interesem zakładu ubezpieczeń. Dotychczas proporcje te były bardzo mocno zaburzone.

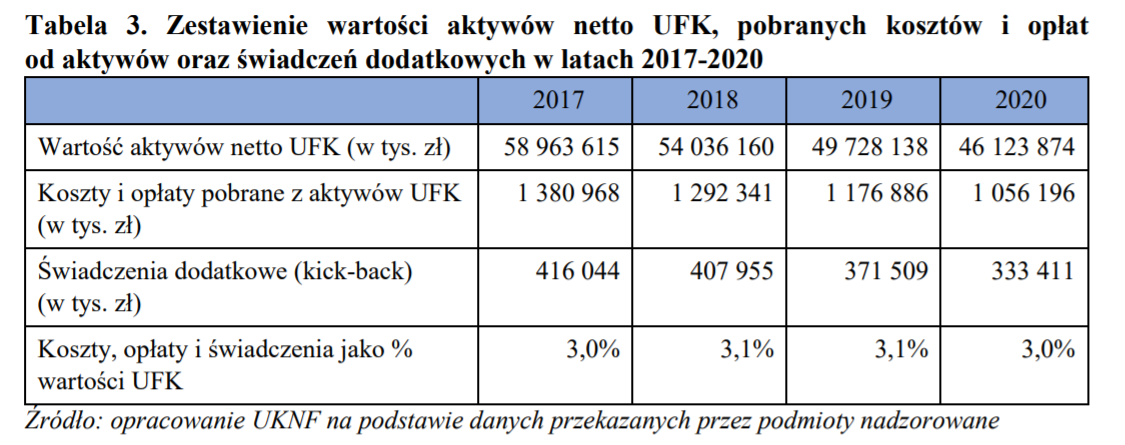

KNF wzięła pod lupę umowy polis z UFK, przyjrzała się pobieranym przez ubezpieczycieli opłatom i zestawiła to z wynikami funduszy. Wnioski są zatrważające. Nie dość, że w Polsce tego typu produkty są najdroższe w Europie, to w dodatku, zamiast zarabiać, generują straty.

- Z badań przeprowadzonych przez organ nadzoru, dotyczących 7 największych zakładów ubezpieczeń na życie oferujących umowy ubezpieczenia z UFK wynika, iż średni zwrot w każdym roku był ujemny i mieścił się w przedziale między -1,6 proc. do -6,7 proc. Natomiast marże realizowane przez zakłady ubezpieczeń dla wszystkich analizowanych produktów były dodatnie i mieściły się w przedziale od 5 proc. do 20 proc. W związku z powyższym można stwierdzić, że umowy ubezpieczenia z UFK charakteryzują się niską wartością dla klienta rozumianą jako ujemny średni zwrot w każdym roku. Ujemna wartość średniego zwrotu w każdym roku oznacza, iż klient otrzyma kwoty świadczeń mniejsze niż suma zainwestowanych składek - wskazuje KNF.

Ujemny średni zwrot w każdym roku na poziomie -1,6 proc. oznacza, że po pięciu latach klient otrzymuje około 8 proc. mniej niż zainwestował. Innymi słowy: po pięciu latach ze 100 tys. zł wpłaconego jednorazowo kapitału, inwestorowi zostanie 92 tys. zł.

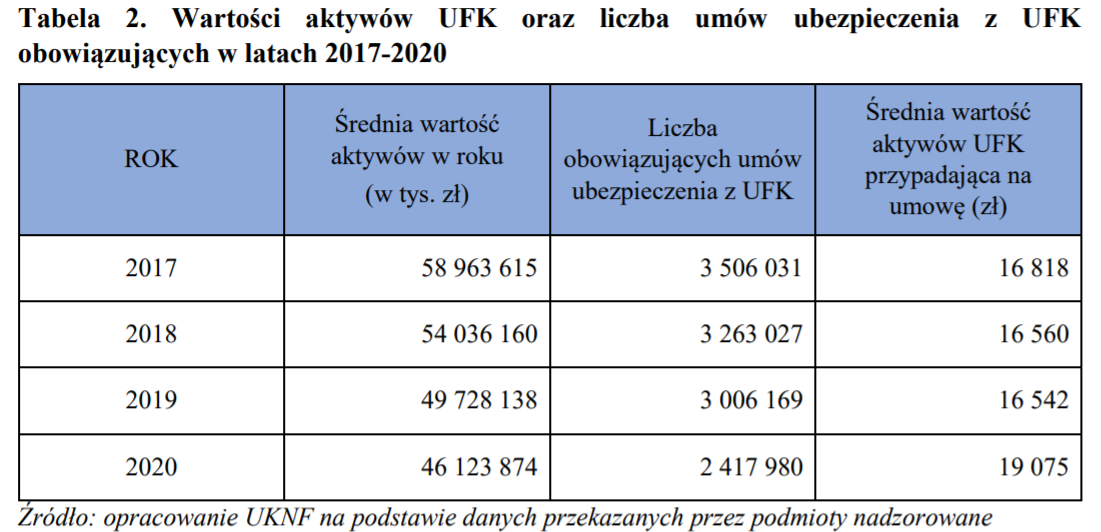

Na koniec 2020 r. łączna wartość aktywów netto UFK, obrazująca łączną wartość komponentu inwestycyjnego w umowach, wyniosła 48 mld złotych. Z danych KNF wynika, że średnia wartość środków przypadających na jedną umowę z UFK w latach 2017-19 praktycznie nie ulegała zmianie (około 16,5 tys. zł), co oznacza, że przez trzy lata fundusze nie wypracowały dla klientów żadnych zysków.

I choć w 2020 r. przeciętna wartość portfela wzrosła do 19 tys zł., to jednak nie jest to efekt wyjątkowych osiągnięć inwestycyjnych funduszy, lecz pokłosie jednorazowego wycofywanie się klientów z 381 tysięcy umów IKE oraz IKZE. Na kontach emerytalnych Polacy z reguły trzymali mniej pieniędzy, więc po ich zamknięciu, automatycznie zwiększył się średni stan aktywów polis wciąż obowiązujących. Gdyby to jednorazowe zdarzenie wyeliminować, okazałoby się, że w 2020 r. przeciętna wartość aktywów przypadających na jedną umowę ubezpieczenia z UFK byłaby na tym samym poziomie, co w latach poprzednich. A to kolejny dowód, że nie są to dla klientów rozwiązania korzystne.

Dla ubezpieczycieli UFK to żyła złota

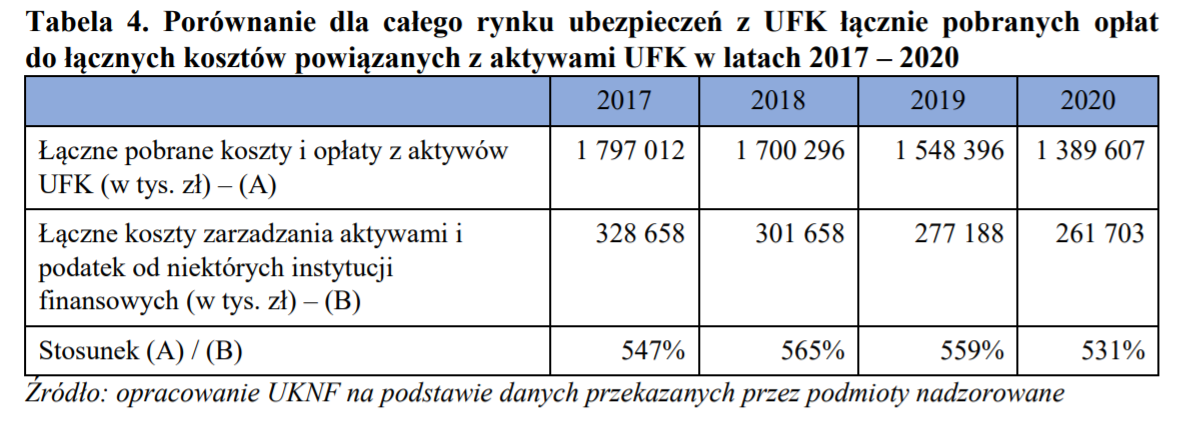

KNF uważa, że bezpośrednią przyczyną niskiej opłacalności polis z UFK dla klientów są bardzo wysokie opłaty, niewspółmierne z relnie ponoszonymi wydatkami: wynagrodzeniem za zarządzanie dla TFI i podatkiem od niektórych instytucji finansowych (tzw. bankowy). Z wyliczeń KNF wynika bowiem, że pobierane od klientów opłaty aż pięciokrotnie przewyższają rzeczywiście ponoszone przez ubezpieczycieli koszty.

Z szacunków KNF wynika, że gdyby wprowadzony od 2022 roku zakaz obowiązywał juz w tym roku, przychody ubezpieczycieli z opłat od polis z UFK byłyby niższe aż o 39 proc. W tym samym czasie klienci zyskaliby dodatkowe 222 zł rocznie, co przy obecnym średnim stanie aktywów daje 1,1 proc. dodatkowego zysku.

Z szacunków KNF wynika, że gdyby wprowadzony od 2022 roku zakaz obowiązywał juz w tym roku, przychody ubezpieczycieli z opłat od polis z UFK byłyby niższe aż o 39 proc. W tym samym czasie klienci zyskaliby dodatkowe 222 zł rocznie, co przy obecnym średnim stanie aktywów daje 1,1 proc. dodatkowego zysku.

Do wyliczeń nadzór przyjął, że średnia wartość aktywów UFK w 2021 r. wyniesie 42,4 mld zł. W tym czasie klienci zapłacą łącznie 1,28 mld zł z tytułu opłat, podczas gdy rzeczywiste koszty poniesione przez ubezpieczycieli wyniosą 0,25 mld zł. Oznacza to, że wartość aktywów zgromadzona w portfelach UFK zostanie uszczuplona o nadmiarowe 1,03 mld zł, a w efekcie średnie stopy zwrotu funduszy w całym roku zostaną pomniejszone o 2,4 proc.

Komisja zastrzega jednak, że oszacowana kwota 1,03 mld złotych, nie stanowi automatycznie zysku technicznego zakładów ubezpieczeń, a może posłużyć do pokrycia innych tytułów kosztowych. Po uwzględnieniu takich dodatkowych kosztów, z tego miliarda złotych zostaje połowa. I o właśnie 0,5 mld zł wzrosłaby w tym roku wartość wszystkich umów ubezpieczenia z UFK.

- W przełożeniu na średnią wartość umowy ubezpieczenia z UFK estymowanej dla roku 2021, w kwocie 19 785 złotych, oznacza to, iż średnio każdy klient posiadający umowę ubezpieczenia na życie z UFK [...] powinien być obciążony kosztami o 222 złotych niższymi w skali roku, niż w przypadku, gdyby interwencja produktowa nie miała zastosowania. Kwota 222 złote, z punktu widzenia klienta zwiększająca wartość jego umowy [...], oznacza iż roczny zwrot inwestycyjny realizowany z aktywów UFK w roku 2021 powiększony zostałby o 1,1%. Przy czym należy podkreślić, iż szacunki te mają jedynie charakter przykładowy, pozwalający zobrazować potencjalny, przyszły skutek wynikający z zakazów wprowadzanych niniejszą decyzją - wskazuje KNF.

UFK mają zarabiać lub zniknąć ze sprzedaży

Obowiązujący od stycznia 2022 roku zakaz ma zlikwidować tę od lat funkcjonującą patologię i wpłynąć na poprawę atrakcyjności oferowanych klientom polis. KNF wskazuje, że produkt ubezpieczeniowy z UFK powinien być skonstruowany w taki sposób, aby na koniec okresu zalecanego do utrzymywania produktu, stopa zwrotu dla klienta nie była niższa niż 50 proc. stopy wolnej od ryzyka (RFR)

- Stopa zwrotu dla klienta otrzymana w okresie zalecanym wynika z modelowania przepływów finansowych umowy ubezpieczenia, pochodzących zarówno ze składek ubezpieczeniowych, zwrotu z aktywów, wypłaty świadczeń, jak i pobranych opłat i kosztów. Nie stanowi ona gwarancji otrzymania przez klienta w zalecanym okresie utrzymywania produktu 50 proc. RFR, jest natomiast elementem założeń konstrukcji produktu, który umożliwia dopuszczenie tego produktu do obrotu, dystrybucji i sprzedaży. Zgodnie z założeniami wartość średniego zwrotu (stopa zwrotu dla klienta nie niższa niż 50 proc. RFR w zalecanym okresie utrzymywania produktu) ma doprowadzić do stanu równowagi pomiędzy interesem klienta oraz interesem zakładu ubezpieczeń, dystrybutorów i zarządzających aktywami (m.in. TFI) - wyjaśnia KNF.

Z danych Europejskiego Urzędu Nadzoru Ubezpieczeń i Pracowniczych Programów Emerytalnych wynika, że opłaty, naliczane przez polskich ubezpieczycieli od polis z UFK, są najwyższe w Europie. W 2019 r. wpływ kosztów pobieranych w ramach umów ubezpieczenia z UFK, mierzony redukcją stopy zwrotu osiągniętej w zalecanym okresie utrzymywania produktu, wyniósł dla rynku polskiego 3,7 proc., podczas gdy średnia dla państw Europejskiego Obszaru Gospodarczego (EOG) wynosiła 2,5 proc. W 2018 r. wartość ta sięgnęła 3,3 proc. w przypadku Polski oraz 2,3 proc. dla EOG. Najtaniej jest w Wielkiej Brytanii (0,6 proc.).

Reklama

05.08.2021

Źródło: Lisa-S / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania