Outlook Millennium TFI: korzystne prognozy na II kwartał

Pozytywne nastawienie do większości obligacji i akcji przebija z najnowszego raportu Millennium TFI z prognozami na II kwartał. Na rynku długu zwracają większą niż dotąd uwagę na papiery zagraniczne, natomiast w przypadku akcji zalecają selekcję geograficzną i sektorową. Mimo kilku kwartałów wzrostów nie spodziewają się zmiany trendu.

Makroekonomia

Zarządzający Millennium TFI spodziewają się, że amerykańska gospodarka będzie przewodzić wzrostom na rynkach rozwiniętych (ok. 2,5% PKB) w 2024 roku, wspierana nadal stabilnym rynkiem pracy.

Reklama

– Co prawda czynniki popytowe mogą z czasem grać mniejszą rolę, jednak plany inwestycji infrastrukturalnych do 2030 r. mogą istotnie wspierać lokalne firmy. Potencjalne ryzyka wiążą się zaś z geopolityką. O ile nie spodziewamy się zmian trendu w krajowej gospodarce, o tyle potencjalna zmiana gospodarza w Białym Domu może wpłynąć na relacje handlowe w skali globalnej, zaburzenie łańcuchów dostaw i polaryzację globalnej gospodarki – czytamy w Prognozach Millennium TFI na II kwartał 2024 r.

Ich autorzy przewidują, że z dużym prawdopodobieństwem (scenariusz bazowy) w okresie wakacyjnym zobaczymy już pierwsze decyzje co do obniżek stóp procentowych w USA i w strefie euro, co będzie głównym czynnikiem ustawiającym nastroje inwestorów na drugą połowę roku.

Rynki obligacji

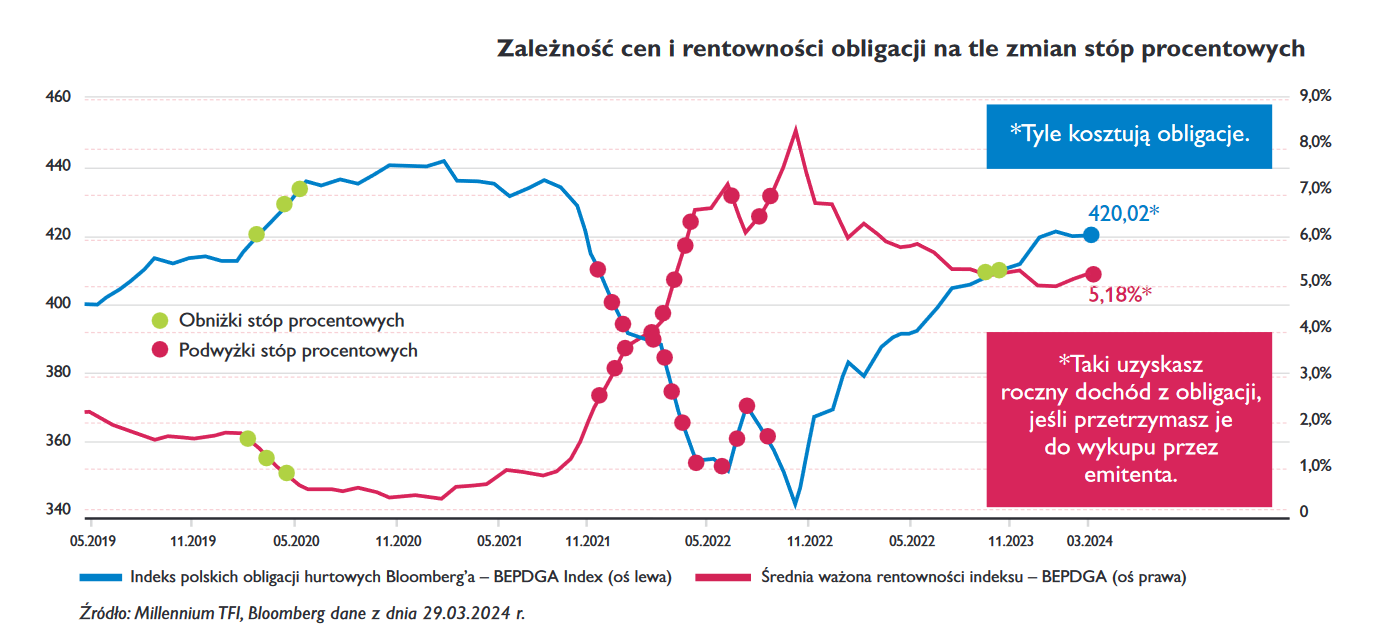

Rynek długu w ogromnej mierze zależy od polityki monetarnej prowadzonej przez banki centralne i danych gospodarczych, które na tę politykę oddziałują. Niższe przyszłe stopy procentowe sprawiają, że spadają rentowności obligacji, ponieważ rosną ich rynkowe ceny. Przekłada się to na dodatkowy wzrost wartości jednostek funduszy dłużnych.

– Biorąc pod uwagę, że rentowności obligacji podążają w odwrotnym kierunku do ich cen, mogłoby się wydawać, że fundusze dłużne w pierwszym kwartale przyniosły straty inwestorom. Otóż niekoniecznie. Spadki cen obligacji (wzrost rentowności) są amortyzowane przez bieżący dochód z obligacji, a ten jest obecnie wciąż relatywnie wysoki. Warto przy tym odnotować, że w przypadku obligacji z krótszymi terminami do wykupu (duracją) ten wpływ będzie mniejszy, niż w przypadku obligacji z dłuższymi terminami wykupu – piszą analitycy Millennium TFI.

Dodają, że ich pozytywne nastawienie do tej klasy aktywów nie uległo istotnej zmianie, ponieważ obecne rentowności uważają za atrakcyjne i spodziewają się, że fundusze dłużne powinny wypracować stosunkowo atrakcyjne zwroty w całym 2024 roku. Papierom dłużnym powinna sprzyjać dalsza globalna dezinflacja i stopniowe łagodzenie polityki przez banki centralne.

Zastrzegają jednak, że ścieżka spadku rentowności może być kręta i naznaczona zwrotami akcji wynikającymi z napływających danych makro, choć wierzą, że w perspektywie kolejnych 12 miesięcy nie zmieni ona kierunku i rentowności w dłuższej perspektywie spadną. W przypadku realizacji tego scenariusza lepiej powinny radzić sobie papiery dłużne z dłuższą duracją, ale odbywać się to będzie kosztem wyższej zmienności.

– Pozostajemy neutralnie nastawieni do polskich obligacji skarbowych, ze względu na dużą niepewność dot. kształtowania się ścieżki inflacji w Polsce i wynikającą z tego niepewność dot. kształtowania stóp procentowych przez RPP. Z drugiej jednak strony utrzymujące się atrakcyjne rentowności powinny w dłuższej perspektywie niwelować w/w ryzyko – dodają.

Pozytywne jest natomiast ich nastawienie do papierów dłużnych z USA i strefy euro – zarówno skarbowych, jak i nieskarbowych – ze względu na wyraźną dezinflację w tych gospodarkach i oczekiwane obniżki stóp proc. przez Fed i EBC.

Nastawienie zarządzających do obligacji wysokodochodowych i obligacji skarbowych z rynków wschodzących także nie uległo zmianie i pozostaje neutralne, ze względu na utrzymującą się stosunkowo niewysoką premię za ryzyko kredytowe w odniesieniu do obligacji z ratingiem inwestycyjnym.

Rynki akcji

Są trzy główne powody dobrego zachowania rynków akcji w 2023 roku i I kw. 2024 r.: dalszy rozwój sektora technologicznego opartego o sztuczną inteligencję, nadzieje na rozpoczęcie cyklu obniżek stóp procentowych oraz dobre fundamenty spółek w USA. W I kwartale 2023 r. nie zawiódł również polski parkiet. Czynnikami wspierającymi

wzrosty były: napływ kapitałów zagranicznych (niskie wyceny, zmniejszenie ryzyka geopolitycznego po wyborach parlamentarnych), decyzja o uruchomieniu środków z KPO, umocnienie złotego potęgujące zyski zagranicznych inwestorów oraz stabilny popytze strony PPK – szczególnie widoczny w segmencie małych i średnich spółek.

– Z perspektywy makroekonomicznej widzimy otwartą drogę do wzrostów w 2024 r. – zarówno na rynkach rozwiniętych, jak i w Polsce. Pozostajemy również optymistyczni co do rynku japońskiego. Tam bank centralny wprawdzie zdecydował się podnieść stopy procentowe z -0,1% na 0-0,1%, kończąc tzw. kontrolę krzywej dochodowości w odpowiedzi na rosnącą inflację, jednak ewentualny przepływ kapitału w kierunku obligacji powinien być równoważony nadal zdrową strukturą japońskiej gospodarki (wysoki udział eksportu) oraz wyraźnie wyższymi zapasami gotówki – zarówno wśród gospodarstw domowych, jak i firm – co z kolei powinno sprzyjać poszukiwaniu wyższej premii za ryzyko – czytamy.

Pod pewnym znakiem zapytania stoi natomiast zachowanie rynków wschodzących. Tu najmocniej waży rynek chiński, gdzie mamy wyceny są relatywnie atrakcyjne, choć prawdopodobnie na efekty stymulacyjne wprowadzane przez rząd trzeba będzie jeszcze trochę poczekać. Autorzy raportu wskazują jednak, że w ramach grupy rozwijającej się znajdują się takie kraje jak Tajwan, Indie, Meksyk czy Brazylia, które w długim horyzoncie czasowym mogą stanowić ciekawą dywersyfikację portfela.

Potencjalnych ryzyk dla rynków akcji od strony makroekonomicznej – szczególnie w krótkim terminie – nie widać zbyt wiele na horyzoncie. W takich okresach z reguły rynki lubią szukać „pretekstów”do realizacji zysków. Takim pretekstem, oprócz napięć geopolitycznych na świecie, może być próba rozgrywania jesiennych wyborów prezydenckich w USA. Co prawda z reguły lata wyborcze w Stanach Zjednoczonych były historycznie dobre dla akcji, jednak w tym wypadku mogą one mieć wpływ na kształt polityki zagranicznej wobec rywalizujących mocarstw światowych.

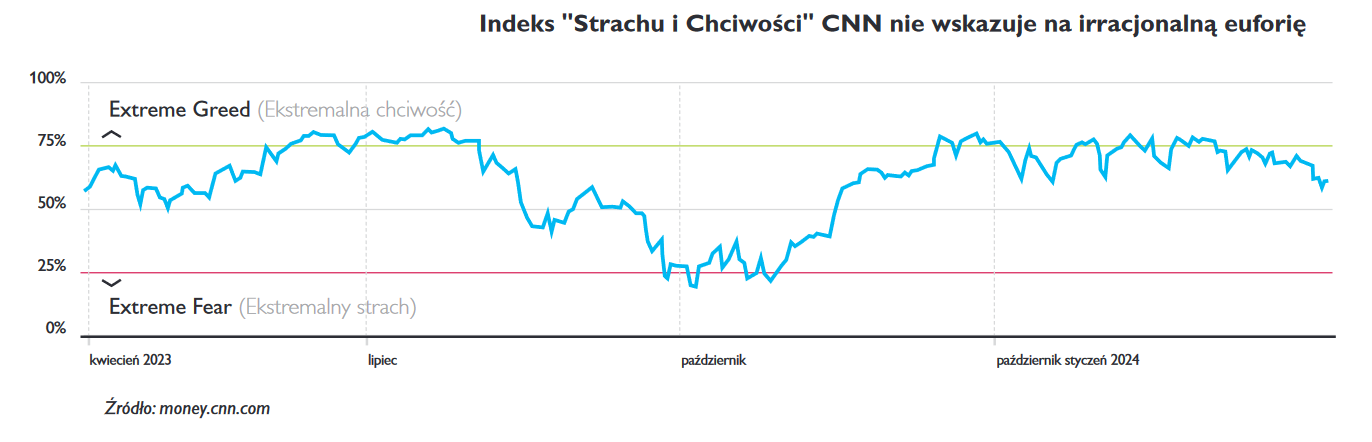

Nastroje mierzone indeksami sentymentu (np. CNN Fear&Greed) wskazują, że co prawda przekonanie inwestorów do siły obecnego trendu wzrostowego jest wysokie, ale też daleko do irracjonalnej euforii, która w przeszłości zwiastowała niekiedy krótkoterminowy zwrot.

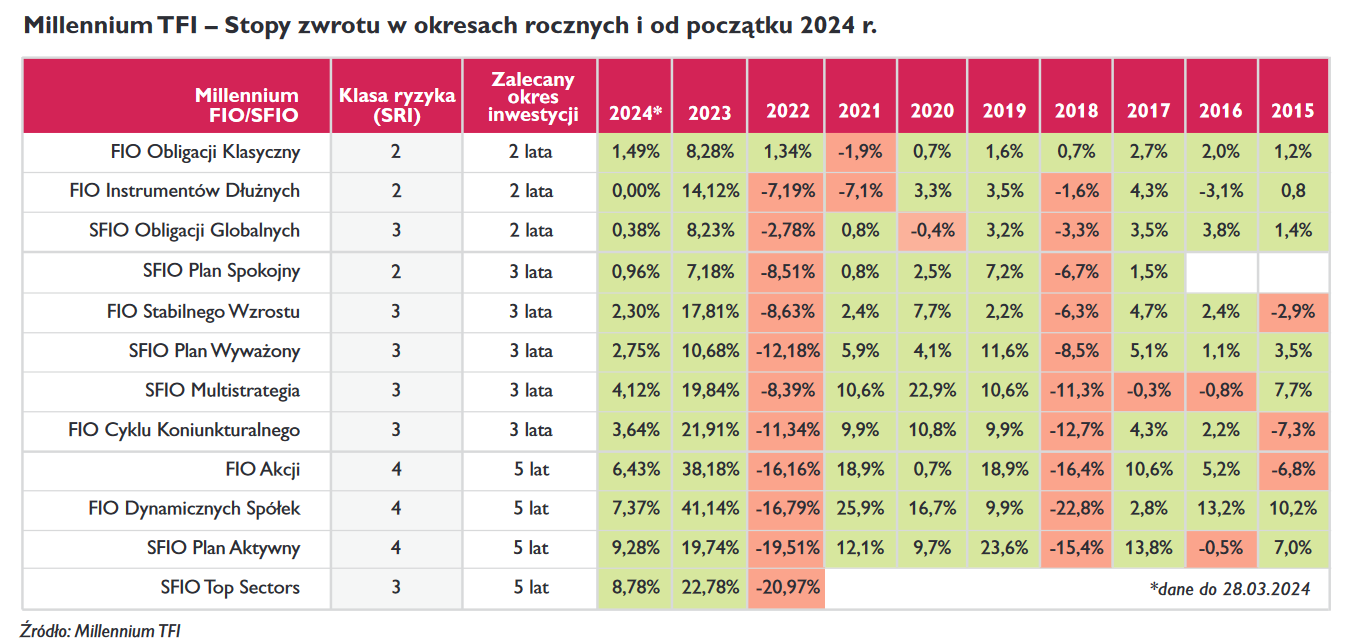

Millennium TFI: I kwartał 2024 oraz plany

W świetle przedstawionych scenariuszy rynkowych na najbliższy kwartał zdecydowanie mocniej niż w minionym roku w centrum zainteresowania Millennium TFI pozostają obligacje zagraniczne. Nadal zarządzający preferują obligacje skarbowe,jako klasę aktywów z relatywnie najlepszym stosunkiem zysku do ryzyka, jednak coraz śmielej chcą potencjalnie doważać zagraniczną część obligacji korporacyjnych.

Szczególnie zwracają uwagę na potencjał związany ze zmianą cyklu polityki monetarnej w USA i Europie. Jednocześnie pozostają neutralni w przypadku polskich obligacji skarbowych, nadal uznając bieżące dostępne dochodowości za relatywnie atrakcyjne dla przyszłych stóp zwrotu.

– W przypadku funduszy akcyjnych na II kwartał wracamy z naszym nastawieniem do umiarkowanego optymizmu – zwracamy uwagę na dogodne momenty w cyklach makroekonomicznych, gdzie oczekiwane obniżki stóp procentowych nie są oznaką rychłej recesji, a bardziej objawem załagodzenia uporczywej inflacji – podsumowują. – Mimo historycznie wysokich notowań, ewentualna korekta nie jest w naszej ocenie przesłanką do gwałtownego redukowania akcji. Najbliższe miesiące będziemy wykorzystywać przede wszystkim do selekcji i do właściwej dywersyfikacji sektorowej i geograficznej, w ramach której istotną część stanowić będą tzw. spółki wzrostowe. One bowiem w środowisku dezinflacyjnym powinny oferować atrakcyjne stopy zwrotu. Dostrzegamy jednocześnie potencjał na pozostałą część 2024 roku – zarówno na rynku polskim, jak i na rynkach zagranicznych, z akcentem na rynki rozwinięte.

25.04.2024

Źródło: odd-add/ Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania