Sprzedaż i umorzenia w krajowych funduszach inwestycyjnych (marzec 2012)

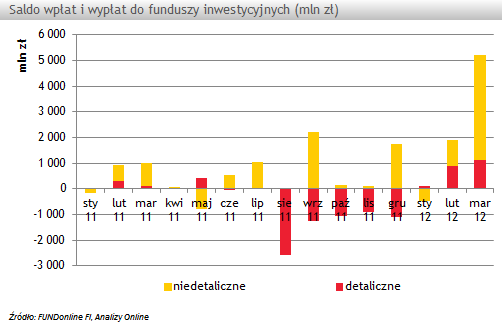

Marzec to drugi miesiąc z rzędu, w którym saldo wpłat i wypłat do funduszy inwestycyjnych było dodatnie. Według szacunków Analiz Online, saldo tych operacji dla 607 funduszy krajowych TFI, uwzględniające również przesunięcia środków z innych funduszy tych samych TFI, wyniosło ok. +5,2 mld zł. To najlepszy wynik od lipca 2007 roku, kiedy branża pozyskała blisko +6 mld zł nowego kapitału.

Gros marcowego napływu to środki wniesione do funduszy stanowiących wehikuły inwestycyjne dla wybranych inwestorów lub instytucji. Są to w większości fundusze zamknięte aktywów niepublicznych, nieruchomości, sekurytyzacyjne, rzadko akcyjne czy dłużne. W marcu fundusze aktywów niepublicznych pozyskały aż +3,8 mld zł nowego kapitału, a nieruchomości +0,1 mld zł. Łącznie fundusze przeznaczone dla niedetalicznych klientów pozyskały +4,1 mld zł.

Całkiem nieźle wyglądają również dane o sprzedaży w segmencie funduszy dedykowanych klientom detalicznym, czyli dostępnych bez ograniczeń. Już trzeci miesiąc z rzędu notują one przewagę wpłat nad wypłatami, tym razem sięgającą +1,1 mld zł, w porównaniu do +0,9 mld zł w lutym.

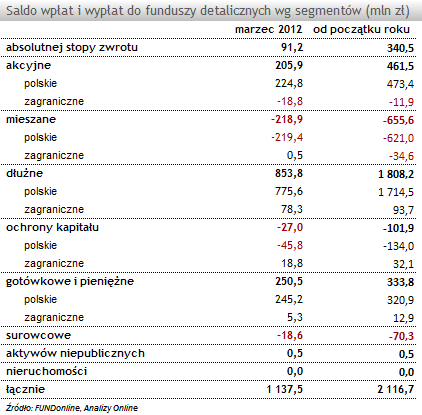

Od kilku miesięcy uwagę inwestorów skutecznie przyciągają fundusze dłużne. W marcu pozyskały one blisko +0,9 mld zł, co oznacza, iż w ciągu zaledwie 3 miesięcy saldo wpłat i wypłat sięgnęło +1,8 mld zł. Klienci wybierają przede wszystkim fundusze lokujące aktywa w dług polski. W 2 funduszach nadwyżka wpłat nad wypłatami przekroczyła nawet +0,1 mld zł. Były to: Arka Prestiż Obligacji Skarbowych (Arka Prestiż SFIO) (+0,2 mld zł) oraz UniKorona Obligacje (UniFundusze FIO) (+0,1 mld zł).

Trzeci miesiąc z rzędu dodatnie saldo wpłat i wypłat osiągnęły także fundusze gotówkowe i pieniężne, które tym razem pozyskały +250 mln zł nowego kapitału. Na 40 funduszy, dodatnie saldo wpłat i wypłat osiągnął prawie co trzeci. Najlepsze rezultaty sprzedażowe odnotował Millennium Depozytowy (Millennium FIO) osiągając nadwyżkę wpływów nad umorzeniami na poziomie +300 mln zł oraz UniWIBID (UniFundusze SFIO) - ponad +220 mln zł.

Marzec był również udany dla funduszy akcyjnych, które drugi miesiąc z rzędu zamykają z dodatnim bilansem sprzedaży. Niemal co drugi pozyskał nowy kapitał, a łączne saldo wpłat i wypłat przekroczyło +200 mln zł. Największym zainteresowaniem cieszyły się fundusze akcji polskich o uniwersalnych strategiach inwestycyjnych, do których trafiło ponad +150 mln zł nowego kapitału. W marcu najwięcej środków pozyskał Quercus Agresywny (Parasolowy SFIO) – ponad +40 mln zł. Klienci chętnie nabywają również jednostki funduszy inwestujących w akcje małych i średnich spółek. W marcu wpłacili do nich netto ponad +60 mln zł. Wciąż słabo wygląda sprzedaż funduszy lokujących aktywa na rynkach zagranicznych. W styczniu i lutym pozyskały symboliczne kilka mln zł, ale już w marcu odnotowały bilans ujemny sięgający -20 mln zł.

W marcu dodatni bilans sprzedaży odnotowały również fundusze absolutnej stopy zwrotu, rzędu +90 mln zł. W liczącej blisko 30 funduszy grupie, nadwyżkę wpłat notuje jednak zaledwie kilka, w tym UniObligacje Aktywny (UniFundusze SFIO) oraz Quercus Selektywny (Parasolowy SFIO).

Fundusze mieszane kontynuują złą passę, po raz szesnasty z rzędu zamykając miesięczny bilans sprzedaży pod kreską. Tym razem przewaga odkupień sięgnęła -220 mln zł, a od początku roku już blisko -660 mln zł. Klienci wycofują środki zarówno z funduszy stabilnego wzrostu (ponad -100 mln zł), jak i zrównoważonych (ponad -110 mln zł). Jedynie fundusze aktywnej alokacji odnotowały symboliczne napływy netto, rzędu kilku mln zł.

Na 32 towarzystwa funduszy inwestycyjnych, które publikują dane o aktywach swoich funduszy, w marcu dodatni bilans sprzedaży odnotowało blisko 20. Najwięcej nowych środków pozyskały te TFI, które są aktywne na rynku funduszy dedykowanych, czyli Copernicus Capital TFI, Ipopema TFI, a także Skarbiec TFI. Tylko te trzy towarzystwa pozyskały łącznie +3,7 mld zł. Wśród towarzystw specjalizujących się w ofercie dla klientów detalicznych, najwyższe saldo wpłat i wypłat odnotowało Union Investment TFI, które pozyskało łącznie ponad +0,4 mld zł. Po przeciwnej stronie znalazły się PKO TFI, BPH TFI oraz Investors TFI.

W sumie od początku roku fundusze pozyskały +6,7 mld zł, w porównaniu do +0,4 mld zł w całym 2011 roku. W tym czasie saldo wpłat i wypłat do funduszy detalicznych wyniosło +2,1 mld zł (-6,0 mld zł w 2011 roku), a do funduszy przeznaczonych dla wybranych inwestorów +4,6 mld zł (+6,3 mld zł w 2011 roku).

Zespół Analiz Online

Reklama

12.04.2012

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania