Amerykańskie obligacje skarbowe a ryzyko rynkowe i makro

Zależność pomiędzy amerykańskimi obligacjami skarbowymi (US Treasuries) a ryzykiem rynkowym jest fundamentalna dla globalnych rynków finansowych. To relacja o charakterze odwrotnym (ujemna korelacja), ale jej dynamika zależy od reżimu makroekonomicznego i – w ostatnim czasie – polityki.

Chcąc zrozumieć ostatnie wydarzenia na rynku długoterminowych obligacji skarbowych w USA, trzeba wziąć pod uwagę kilka czynników.

Historycznie amerykańskie obligacje skarbowe pełniły rynkowo przynajmniej dwie funkcje:

1. „Safe haven” – czyli bezpieczna przystań, gdy rośnie ryzyko rynkowe

Obligacje emitowane przez Departament Skarbu były przez dekady traktowane jako aktywo wolne od ryzyka kredytowego. Czyli zawirowania w gospodarce lub zawirowania na rynkach zwiększały popyt na te obligacje.

Mechanizm:

- Wzrost ryzyka rynkowego (np. kryzys finansowy, eskalacja geopolityczna, szok płynnościowy);

- Inwestorzy redukują ekspozycję na aktywa ryzykowne (akcje, high yield, EM);

- Kapitał przepływa do Treasuries;

- Cena obligacji rośnie → rentowność (yield) spada.

To klasyczny efekt flight to quality lub flight to liquidity (ucieczka do jakości lub ucieczka do płynności).

Zwłaszcza w ubiegłym roku działania prezydenta Trumpa sprawiły, że ten mechanizm przestał działać tak dobrze, jak w przeszłości.

2. Rentowność obligacji jako barometr sentymentu

Rentowność 10-letnich UST (10Y Treasury) jest globalnym punktem odniesienia dla:

- wyceny akcji (model DCF – stopa dyskontowa),

- wyceny nieruchomości,

- kosztu kapitału (WACC),

- wyceny instrumentów dłużnych na całym świecie.

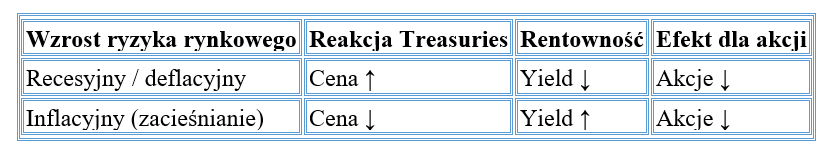

Zależność z akcjami:

- Spadek rentowności → niższa stopa dyskontowa → wyższe wyceny akcji (ceteris paribus).

- Wzrost rentowności → presja na wyceny, szczególnie spółek wzrostowych

Reklama

Reżimy makroekonomiczne a korelacja

Jednak relacja obligacje – akcje nie zawsze jest taka sama.

A. Reżim deflacyjny / recesyjny (2008–2020, w dużej mierze po kryzysie finansowym)

- Korelacja: ujemna

- Spadek akcji → wzrost cen obligacji

- Treasuries pełnią funkcję zabezpieczającą w portfelu 60/40

Przykład: kryzys subprime 2008.

B. Reżim inflacyjny (np. po pandemii COVID-19)

- Wzrost inflacji

- Bank centralny (Federal Reserve) podnosi stopy procentowe

- Spadają zarówno obligacje, jak i akcje

- Korelacja staje się dodatnia

W takim środowisku obligacje tracą funkcję klasycznego ubezpieczenia portfela.

Znaczenie systemowe

Rynek Treasuries to fundament globalnego systemu finansowego:

- benchmark dla wycen,

- podstawa rynku repo,

- kluczowe zabezpieczenie w systemie bankowym,

- główne aktywo rezerwowe banków centralnych.

Z tego powodu napięcia na rynku obligacji USA często przenoszą się systemowo na inne klasy aktywów.

Podsumowanie – syntetyczna zależność

Kluczowy wniosek:

Amerykańskie obligacje są zarówno wskaźnikiem, jak i transmiterem ryzyka rynkowego. Ich zachowanie zależy od dominującego czynnika makro – czy głównym ryzykiem jest recesja, czy inflacja.

Zależność pomiędzy amerykańskimi obligacjami skarbowymi (US Treasuries) a ryzykiem rynkowym jest fundamentalna dla globalnych rynków finansowych. To relacja o charakterze odwrotnym (ujemna korelacja), ale jej dynamika zależy od reżimu makroekonomicznego.

Od rozpoczęcia prezydentury Trumpa te zależności zostały zaburzone dodatkowym czynnikiem – nieprzewidywalnością polityki realizowanej przez amerykańską administrację. Rynki przez ponad rok przyzwyczajały się do nowego sposobu działania prezydenta. Wygląda na to, że już przywykły, więc można pokusić się o nakreślenie scenariuszy.

Aktualne warunki makro – rynek obligacji i polityka monetarna USA

1) Polityka monetarna i inflacja

- Fed zatrzymał cykl podwyżek stóp procentowych i wszedł w fazę oczekiwania. Dalsze łagodzenie polityki monetarnej jest oczekiwane od połowy tego roku.

- Inflacja CPI w USA spadła w styczniu do ok. 2,4 % r/r, co zbliża ją do celu Fedu, ale nadal inwestorzy nie są pewni ścieżki inflacyjnej ze względu na wpływ ceł i polityki fiskalnej.

- Dyskusje polityczne wokół niezależności Fed oraz naciski polityczne na łagodzenie polityki stwarzają ryzyko odchylenia polityki monetarnej od optymalnej, z punktu widzenia dławienia inflacji, ścieżki.

Implikacje: stabilizacja inflacji i perspektywa potencjalnych obniżek stóp tworzy środowisko umiarkowanie pozytywne dla obligacji.

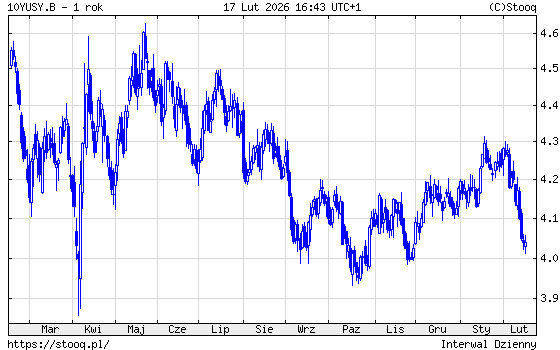

2) Rentowności obligacji skarbowych

- Rentowność 10-letnich obligacji skarbowych USA obecnie zbliżają się do 4,0% i jest to dość istotny spadek z poziomu 4,3% w styczniu.

- W ostatnim roku rentowności ulegają wahaniom pod wpływem napływów kapitału do ryzykownych aktywów (akcji), obaw o poziom inflacji lub sygnałów dotyczących polityki Fed.

Implikacje: wysokie rentowności oznaczają większy koszt finansowania oraz presję na wyceny akcji. Spadek rentowności, jeżeli nie wynika z obaw o recesję, to pozytywny impuls dla rynku akcji.

Rynki akcji i apetyt inwestorów na ryzyko

- W styczniu indeksy w USA notowały mieszane, ale generalnie stabilne trendy – niski VIX sugerował relatywnie niską wycenę ryzyka krótkoterminowego.

- Aktywa ryzykowne (np. akcje technologiczne) odbijały, co prowadziło do wzrostu rentowności obligacji w wyniku wyjścia kapitału „bezpiecznego” z Treasuries do bardziej ryzykownych klas aktywów.

Implikacje: utrzymywanie się pozytywnego sentymentu do ryzykownych aktywów w styczniu powodowało dodatkową presję na wzrost rentowności na rynku długu. W lutym ten trend się zmienił.

Otoczenie fiskalne i ryzyka strukturalne

- Deficyt budżetowy USA pozostaje wysoki, a zadłużenie publiczne przekracza 100% PKB, co w dłuższym horyzoncie może zwiększać presję na rynek obligacji i koszt obsługi długu.

Implikacje: jeśli strukturalne ryzyka fiskalne będą narastać, wzrośnie też premia za ryzyko kredytowe (mimo że obligacje USA nadal są uważane niemal za benchmark risk free).

Podsumowanie – obecny reżim makro (luty 2026)

1. Inflacja stabilizuje się blisko celu, lecz słabną dane z rynku pracy i naciski polityczne wprowadzają niepewność co do przyszłej polityki Fed.

2. Rentowności Treasuries są stosunkowo wysokie (ok. ~4 %), co…

- podnosi koszty finansowania gospodarki,

- działa jak „punkt odniesienia” przy wycenie akcji i ryzyka kredytowego.

3. Sentyment inwestorów do ryzyka wpływa okresowo na ruchy rentowności – powrót apetytu na ryzyko może podbijać rentowności i negatywnie wpływać na ceny obligacji.

4. Dług publiczny i polityka fiskalna stanowią średnioterminowe ryzyko dla rynku długu.

Konkretne scenariusze portfelowe

Poniżej przedstawiam cztery precyzyjnie zdefiniowane scenariusze makro oraz implikacje dla konstrukcji portfela (alokacja, duration, ekspozycja na ryzyko kredytowe).

Zakładam punkt wyjścia: rentowność 10Y UST 4%, inflacja blisko celu, polityka Federal Reserve w trybie „zależna od danych”.

SCENARIUSZ 1 – Miękkie lądowanie + stopniowe obniżki stóp

Makro

- Inflacja stabilna ~2–2,5%

- Wzrost spowalnia, ale brak recesji

- Fed zaczyna cykl łagodzenia

Reakcja rynku

- Rentowności 10Y spadają 50–100 pb

- Spready kredytowe stabilne / lekko się zawężają

- Akcje rosną (szczególnie spółki growth)

Portfel (pro-risk, pro-duration)

- 55–65% akcje (przeważenie akcji wzrostowych)

- 30–35% UST (wydłużone duration 7–10 lat)

- 5–10% IG (obligacje korporacyjne z ratingiem inwestycyjnym)

- Underweight cash

Teza inwestycyjna:

Duration generuje dodatkowy dochód w przypadku spadku rentowności. Obligacje odzyskują funkcję „bezpiecznej przystani”.

SCENARIUSZ 2 – Recesja / risk-off

Makro

- Silne spowolnienie

- Bezrobocie rośnie

- Inflacja szybko spada

Reakcja rynku

- Gwałtowny spadek rentowności (100–200 pb)

- Rozszerzenie spreadów High Yield

- Spadek cen akcji

Portfel (defensywny, długie duration)

- 35–45% akcje (sektory defensywne)

- 45–55% UST (długie duration 10–20 lat)

- Bez HY

- Zwiększona płynność gotówkowa

Teza:

Treasuries są głównym zabezpieczeniem. Korelacja akcje – obligacje staje się silnie ujemna.

SCENARIUSZ 3 – Powrót inflacji / stagflacja

Makro

- Inflacja odbija powyżej 3–4%

- Fed wstrzymuje obniżki / sygnalizuje ponowne zacieśnianie polityki monetarnej

- Wzrost PKB słaby

Reakcja rynku

- Rentowności rosną

- Akcje spadają

- Korelacja dodatnia (akcje i obligacje tracą)

Portfel (ochrona realna)

- 40–50% akcje (value, energy)

- 20–25% krótkoterminowe UST (krótkie duration)

- 10–15% TIPS (obligacje inflacyjne)

- 10–15% surowce / złoto

- Wysoki poziom gotówki

Teza:

Długie duration jest ryzykowne. Kluczowa ochrona przed inflacją (namacalne aktywa, TIPS).

SCENARIUSZ 4 – „Higher for longer” (utrzymanie wysokich stóp)

Makro

- Inflacja ~2,5–3%

- Gospodarka odporna na spowolnienie

- Fed utrzymuje dość restrykcyjną politykę

Reakcja rynku

- Rentowności stabilne 4–4,5%

- Akcje umiarkowane wzrosty

- Spread kredytowy lekko się rozszerza

Portfel (bez zmian rentowności)

- 50–60% akcje (quality + cash flow)

- 25–35% średnie duration UST (5–7 lat)

- 10–15% IG

- Ograniczone HY

Teza:

Najlepszym źródłem zwrotu są odsetki bez zmiany cen obligacji.

Wrażliwość portfela na ruch rentowności

Przykład (orientacyjnie):

- 10Y duration ~8

- Spadek rentowności o 1% → +8% zmiana ceny obligacji

- Wzrost rentowności o 1% → −8% zmiana ceny obligacji

Dlatego kluczowe pytanie brzmi:

czy głównym ryzykiem jest spowolnienie, czy inflacja?

Obecnie (luty 2026) – najbardziej prawdopodobny scenariusz?

Rynek wycenia scenariusze pomiędzy:

- Scenariuszem 1 (miękkie lądowanie)

- a Scenariuszem 4 (higher for longer)

To oznacza, że:

- w przypadku wzrostu inflacji ryzyko wzrostu rentowności obligacji jest wysokie,

- dobór duration portfela obligacji ma duże znaczenie,

- w przypadku recesji lub powrotu inflacji zrealizują się całkowicie odmienne stopy zwrotu dla długoterminowych obligacji.

17.02.2026

Źródło: Funtap/ Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania