Ryzyko na rynku prywatnych kredytów w USA

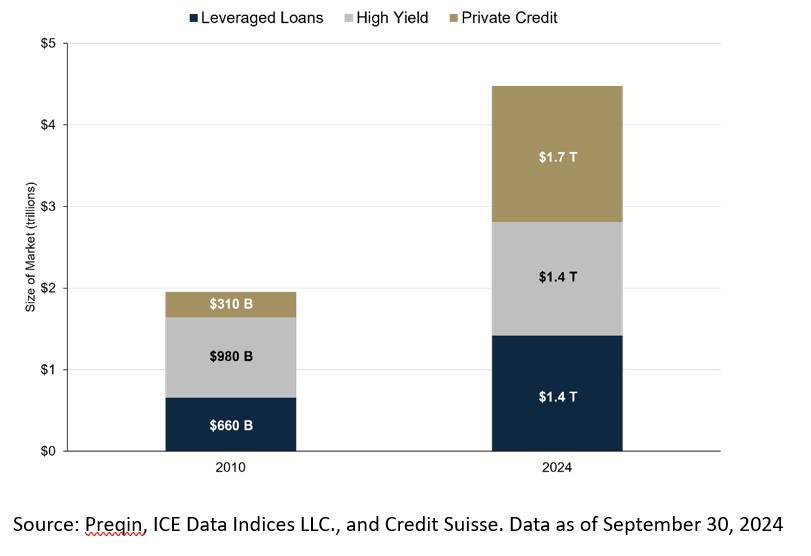

Rynek prywatnych kredytów (private credit, private debt) w USA w ostatnich latach stał się jednym z najdynamiczniej rosnących segmentów rynków finansowych. Szybka ekspansja rynku, który dziś liczy już biliony dolarów, rodzi również istotne ryzyka.

Rynek prywatnych kredytów (private credit, private debt) w USA w ostatnich latach stał się jednym z najdynamiczniej rosnących segmentów rynków finansowych. Rosnąca popularność tej formy finansowania wynika z większej ostrożności banków w udzielaniu kredytów, zmian regulacyjnych po kryzysie 2008 r. oraz ogromnego popytu firm – zwłaszcza średniej wielkości – na elastyczne źródła kapitału. Jednak szybka ekspansja rynku, który dziś liczy już biliony dolarów, rodzi również istotne ryzyka. Jeżeli ktoś poszukuje obszarów, gdzie mogą pojawić się problemy w gospodarce, to właśnie tu.

Rosnący poziom dźwigni finansowej i zadłużenia przedsiębiorstw

Prywatne kredyty często trafiają do firm najbardziej zlewarowanych – takich, które z różnych przyczyn nie uzyskałyby finansowania bankowego.

Fundusze private credit konkurują elastycznością form finansowania i równocześnie akceptują wyższe ryzyko, co przekłada się na:

Reklama

- wzrost zadłużenia przy wysokich już wskaźnikach zadłużenia (lewarowanie), nierzadko przekraczających poziomy uznawane za bezpieczne w bankowości,

- agresywne rozwiązania finansowania, często oparte na covenant-lite lub wręcz pozbawione twardych kowenantów.

W efekcie kondycja wielu pożyczkobiorców jest podatna na szoki gospodarcze – wzrost stóp procentowych, spadek popytu czy zakłócenia w łańcuchach dostaw. To rodzi ryzyko, że przy spowolnieniu gospodarczym pożyczkobiorcy ci będą mieli problemy z wypłacalnością.

Słabsza przejrzystość i ograniczony nadzór

W przeciwieństwie do banków fundusze private credit nie są objęte tak restrykcyjnymi wymogami regulacyjnymi i kapitałowymi. Nie muszą również raportować wszystkich informacji, które muszą raportować banki.

Powoduje to:

- niższą przejrzystość danych o ryzyku kredytowym, w tym braku publicznych informacji o jakości portfeli,

- trudności regulatorów w ocenie systemowego ryzyka, ponieważ rynek działa poza tradycyjnym sektorem bankowym,

- nierównowaga w dostępie do informacji między pożyczkobiorcami, funduszami i inwestorami.

Rynek private credit jako część tzw. shadow banking staje się coraz większy, ale jest wciąż słabo monitorowany, co niesie ryzyko infekcji całego systemu, biorąc pod uwagę pęd do poszukiwania wyższych stóp zwrotu i pomijania elementu ryzyka.

Ryzyko płynności

Jednym z głównych wyzwań jest duża niepłynność aktywów. Private credit opiera się na pożyczkach, których nie da się łatwo sprzedać, w przeciwieństwie do obligacji korporacyjnych.

Inwestorzy w funduszach private debt często są zmuszeni zaakceptować wydłużony horyzont inwestycyjny, co może prowadzić do trudności w zaspokajaniu żądań umorzeń w przypadku pojawienia się paniki.

W przypadku pogorszenia koniunktury fundusze mogą zmierzyć się z ryzykiem sprzedaży aktywów po niekorzystnych cenach, a nawet wymuszonymi restrukturyzacjami portfeli.

Rosnący udział banków w finansowaniu funduszy private debt niesie ryzyko przeniesienia się problemów do sektora bankowego

Ryzyko stóp procentowych

Większość prywatnych kredytów ma charakter zmiennoprocentowy, co oznacza, że wzrost stóp bezpośrednio zwiększa koszt obsługi zadłużenia przez pożyczkobiorców.

Od 2022 do 2023 r. gwałtowne podwyżki stóp przez Fed ujawniły słabość firm, które zakładały długoletnie środowisko taniego pieniądza.

Wzrost kosztów odsetkowych doprowadził do wzrostu niewypłacalności w niektórych sektorach, zwłaszcza tych o niskich marżach (np. handel detaliczny, usługi biznesowe).

Koncentracja ryzyka w sektorach o podwyższonej wrażliwości

Private credit często koncentruje się w branżach:

- o wyższym ryzyku operacyjnym (np. technologie, służba zdrowia, nieruchomości komercyjne),

- o silnej ekspozycji na cykl koniunkturalny,

- z niewielkimi aktywami pod zastaw.

W przypadku recesji nawet niewielki spadek przychodów może znacznie utrudnić obsługę długu.

Ryzyko systemowe i efekt domina

Wzrost rynku private credit do rozmiarów porównywalnych z bankowością komercyjną powoduje, że:

- potencjalne straty mogą rozlać się na szeroką grupę inwestorów instytucjonalnych (fundusze emerytalne, fundacje, ubezpieczycieli),

- ewentualne problemy z płynnością mogą wywołać spiralę wyprzedaży aktywów związaną z wycenami, gdy fundusze będą zmuszone masowo obniżać wartość aktywów,

- pojawia się obawa o efekt domina, jeśli większa liczba pożyczkobiorców stanie się niewypłacalna jednocześnie.

Chociaż rynek private credit działa w oparciu o finansowanie zamknięte (locked-up capital), jego znaczenie dla inwestorów instytucjonalnych zwiększa potencjalne konsekwencje makroekonomiczne.

Ryzyko wyceny i modele “mark-to-model”

Wielu zarządzających wycenia swoje portfele na podstawie modeli, nie transakcji rynkowych. Oznacza to:

- ryzyko zbyt wolnego odzwierciedlania pogorszenia jakości kredytowej aktywów,

- możliwość zaniżania strat w krótkim terminie,

- brak jednolitych standardów wyceny między funduszami, co utrudnia porównywanie ryzyka.

W środowisku zmiennych warunków makroekonomicznych praktyka mark-to-model zwiększa niepewność inwestorów.

Podsumowanie

Na razie rynek private credit jest jeszcze mały w porównaniu z innymi źródłami finansowania firm. Jednak rośnie bardzo dynamicznie i za kilka lat to może być rynek o wartości aktywów, które w przypadku kryzysu staną się zagrożeniem dla całego systemu finansowego.

Wnioski:

Rynek prywatnych kredytów w USA stanowi ważną alternatywę dla tradycyjnego finansowania bankowego i odgrywa coraz większą rolę w gospodarce. Jego rozwój przyniósł liczne korzyści – elastyczne źródła kapitału, większy wybór dla przedsiębiorstw oraz atrakcyjne stopy zwrotu dla inwestorów.

Jednocześnie segment ten niesie poważne ryzyka: wysoki poziom zadłużenia firm, mniejszą przejrzystość, niepłynność aktywów, ekspozycję na stopy procentowe oraz potencjalne skutki systemowe. W środowisku globalnej niepewności i zmiany warunków finansowych to właśnie private credit może stać się jednym z najbardziej wrażliwych obszarów rynków kapitałowych. Za kilka lat to może być bomba, którą bardzo trudno będzie rozbroić.

09.12.2025

Źródło: iQoncept / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania