Niebieska czy czerwona? Czyli co oznacza wybór między IKE a ZUS?

Pisaliśmy już o tym, na jakie potencjalne kwoty możemy liczyć z ZUS i IKE po przekształconych OFE. Jednak pytanie o to, co wybrać, jest dużo bardziej złożone

Znając wstępne założenia proponowanej reformy, warto na początek wyjaśnić, jakie konsekwencje rodzi decyzja o tym, czy transferujemy swoje środki z OFE na IKE (opcja domyślna), czy przenosimy je do ZUS. Załóżmy, że reforma następuje dziś, jutro przechodzimy na emeryturę, a na koncie OFE zgromadziliśmy 10000 zł. Wtedy:

Reklama

- Jeśli wybieram ZUS: moja miesięczna emerytura policzona jest przez podzielenie sumy zgromadzonych i zwaloryzowanych składek[1] na koncie w ZUS i środków z OFE przez średnią długość trwania życia na emeryturze (inną dla mężczyzn i kobiet), otrzymuję ją dożywotnio po potrąceniu podatku PIT

- Jeśli wybieram IKE: moja miesięczna emerytura jest mniejsza niż w wersji powyżej o ok. 46 zł jeśli jestem kobietą lub 64 zł, jeśli jestem mężczyzną; od jutra mogę „wyjąć” z IKE nieopodatkowane 8500 zł (czyli po potrąceniu tzw. opłaty przekształceniowej w wys. 15%).

Jak widać problem wyboru między IKE a ZUS jest wielowymiarowy. W kilku zdaniach napisanych powyżej kryją się bowiem zasadnicze różnice między konstrukcją obu rozwiązań, a i to jeszcze nie wszystkie. Bardzo ważne jest, aby zauważyć, że tylko ZUS wypłaca nam środki do końca życia. Oznacza to, że jeśli spędzę na emeryturze więcej czasu niż przeciętny Polak lub Polka (czyli odpowiednio powyżej ok. 13 i 18 lat)), to otrzymam od państwa więcej środków niż zostało zgromadzonych z moich składek i ich waloryzacji. Analogicznie, jeśli moja jesień życia będzie krótka, niewypłacone składki przepadną. Środki wpłacone na Fundusz Ubezpieczeń Społecznych nie podlegają bowiem dziedziczeniu (pomijając kwestię renty rodzinnej), a emeryt nie ma do nich bezpośredniego dostępu i nie może nimi dysponować (poza kwotą comiesięcznego świadczenia emerytalnego). Wniosek, który bezpośrednio się tu nasuwa, jest prosty - ZUS opłaca się tym, którzy będą żyć długo. Niestety nikt z nas tego dziś nie wie. Warto też zaznaczyć, że systematyczna, miesięczna emerytura powstrzymuje przed pokusą szybkiego „przejedzenia” oszczędności emerytalnych w porównaniu do sytuacji, w której mielibyśmy do nich swobodny dostęp.

Dowolnie dysponować środkami zebranymi w OFE po osiągnięciu wieku emerytalnego będą mogli ci, którzy zdecydują się na przelanie ich na IKE. Należy mieć świadomość, że z IKE nie otrzymamy dożywotniego świadczenia[2], lecz sami będziemy musieli zdecydować ile rat i w jakiej wysokości wypłacać (jeśli nie wszystko na raz). Wybrać możemy tyle, ile uzbieraliśmy z uwzględnieniem zysku lub ewentualnej straty wypracowanej przez instytucję zarządzającą naszymi oszczędnościami (tymczasem ZUS poprzez nieujemną waloryzację „obiecuje”, że nasze oszczędności się nie zmniejszą). Ważną cechą odkładania na emeryturę poprzez IKE jest to, że odłożone środki podlegają dziedziczeniu. W przeciwieństwie zatem do składek zgromadzonych w ZUS, w razie naszej śmierci pieniądze nie przepadają, a są przekazywane spadkobiercom.

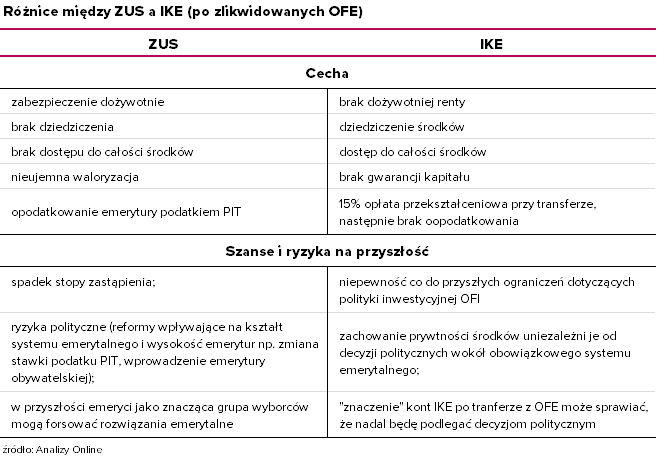

Z powyższego wynika, że pytanie o to, czy wybrać IKE czy ZUS, to dylemat dość głęboki. A im dalej sięgniemy w przyszłość, tym więcej dodatkowych niepewności, które należy wziąć pod uwagę. Jeśli chodzi o I filar systemu emerytalnego (czyli emeryturę „ZUS-owską”), nieunikniony wydaje się spadek stopy zastąpienia, czyli relacji wysokości naszej emerytury do ostatniego wynagrodzenia. W 2018 r. w przybliżeniu wyniosła ona 56,4%, natomiast za 30-40 lat wg prognoz OECD spadnie do blisko 30%. Związane jest to ze sposobem waloryzacji emerytur i faktem, że coraz mniej osób będzie pracować na jednego emeryta. To czy w tym czasie zarządzającym IKE uda się wypracować lepsze czy gorsze stopy zwrotu również pozostaje pod znakiem zapytania. Ponadto trudno przewidzieć, czy obowiązkowy filar systemu ubezpieczeń społecznych nie ulegnie istotnym przemianom (na korzyść lub szkodę przyszłych emerytów), ani jak do końca przebiegnie likwidacja OFE – choćby jakie będą ograniczenia inwestycyjne dla nowych OFI (czyli przekształconych OFE). Wspomniane wyżej kwestie i kilka dodatkowych aspektów podsumowuje poniższa tabela.

Jak odnaleźć się w całym zamieszaniu wokół likwidacji OFE? Zadanie jest trudne, tym bardziej, że nawet eksperci w tym temacie mają rozbieżne zdania. Pewne wydaje się natomiast jedno – niezależnie od tego, czy wybierzemy ZUS czy IKE, jeśli nie będziemy sami dodatkowo odkładać na emeryturę (zwłaszcza jeśli jesteśmy młodzi), tym trudniej będzie nam utrzymać się na starość. Im wcześniej wykażemy się przezornością w tym zakresie, tym lepiej.

26.04.2019

Źródło: diy13 / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania