Azja inwestycyjnym hitem 2014 r. – wyniki funduszy zagranicznych

Miniony rok przyniósł inwestorom wiele emocji, zarówno tych dobrych, jak i złych. W pozytywnych nastrojach zakończyli go klienci funduszy oferowanych przez zagraniczne instytucje, szczególnie jeśli inwestowali środki w PLN. Zmiany kursów walut odegrały bowiem bardzo dużą rolę w wynikach funduszy. Według danych NBP, kurs złotego wobec dolara spadł w 2014 r. aż o -16,4%, a względem euro o -2,8%. Osłabienie złotego sprzyjało więc portfelom klientów, którzy ulokowali kapitał w polskiej walucie.

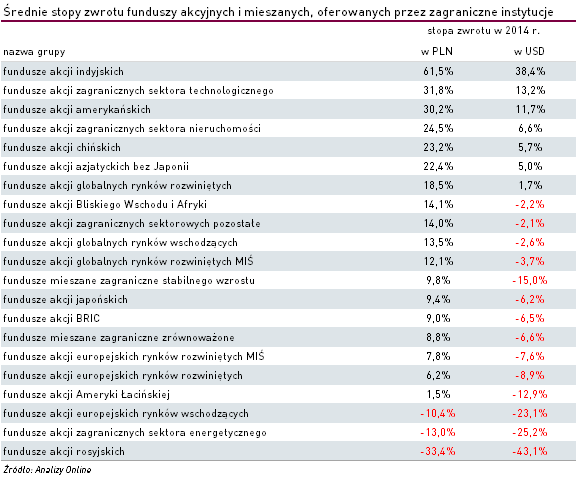

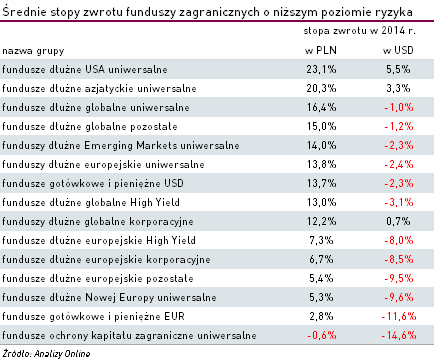

Tę zależność dobrze obrazują przykłady kilku grup. Fundusze akcji Ameryki Łacińskiej straciły średnio blisko -13% w USD, z kolei licząc w PLN ich wynik był już dodatni i wyniósł +1,5%. W czołówce tabeli stóp zwrotu znalazły się także fundusze dłużne amerykańskie z ponad +23,0% zyskiem. Nie wynikało to jednak z silnej hossy na amerykańskich papierach skarbowych, ale głównie z osłabienia złotego wobec dolara. Wynik funduszy dłużnych amerykańskich w USD wyniósł +5,5%.

Obraz tego, jak duży wpływ miały waluty na portfele klientów funduszy zagranicznych pokazuje też inne porównanie. Licząc w złotych miniony rok z zyskiem zakończyły 32 z 36 grup funduszy, dla których wyliczamy średnie. Z kolei w dolarze tej sztuki dokonało już tylko 10 z 36 grup.

Największe powody do zadowolenia mają ci, którzy przed rokiem podjęli ryzyko inwestycji w fundusze z rynków wschodzących. Wydarzenia związane ze zmianą władz lub luzowaniem polityki monetarnej przez lokalne banki centralne sprzyjały koniunkturze na rynkach azjatyckich.

Najwyższe stopy zwrotu dla klientów inwestujących w PLN wypracowały fundusze akcji indyjskich +61% (+38,4% w USD). Zadecydowały o tym silne zwyżki na tamtejszej giełdzie. Indeks Sensex wzrósł w 2014 r. o blisko +30,0%, licząc w lokalnej walucie. Do kupna tamtejszych akcji inwestorów zachęciła przede wszystkim prorynkowa polityka nowego rządu pod przewodnictwem Narendra Modiego.

Wysokie wyniki dla inwestorów w PLN wypracowały też fundusze akcji chińskich +23,2%. W ostatnim kwartale 2014 r. indeks giełdy w Szanghaju zyskał ponad +35,0% w lokalnej walucie. Akcjom spółek z Państwa Środka sprzyjała liberalizacja dostępu do tamtejszego rynku kapitałowego dla inwestorów zagranicznych, a także obniżki stóp procentowych przeprowadzone przez Ludowy Bank Chin.

Wysokie stopy zwrotu wypracowały też fundusze akcji amerykańskich, których jednostki zyskały w PLN średnio ponad +30%. Nowojorska giełda ma już za sobą piąty rok hossy. Zwyżek za oceanem nie zatrzymało stopniowe wygaszanie programu skupu obligacji QE3 przez Rezerwę Federalną. Akcjom z Wall Street sprzyjały dobre wyniki finansowe tamtejszych spółek i lepsze dane makro płynące z amerykańskiej gospodarki.

Na przeciwległym biegunie znalazły się fundusze akcji rosyjskich, które straciły średnio ponad -30% w PLN. To efekt silnej przeceny jaka niemal przez cały rok panowała na moskiewskim parkiecie. Indeks RTS spadł w tym czasie o -45,2% w USD. Do inwestycji nad Wołgą nie zachęcała wojna na Ukrainie, obustronne sankcje gospodarcze na linii Rosja – Unia Europejska i USA, a także silna przecena ropy w drugiej połowie roku. Te same czynniki wywołały odpływ kapitału z Nowej Europy. Fundusze, których zarządzający inwestują w tym regionie straciły średnio -10% w 2014 r.

Silna przecena ropy w drugiej połowie 2014 r. (o prawie -50% w USD), miała wpływ na giełdy krajów, będących największymi eksporterami paliwa. Oprócz Rosji, silna przecena opanowała również parkiety Ameryki Łacińskiej – przykładowo główny indeks w Brazylii zakończył 2014 r. z wynikiem -3,0%. Dodatnie wyniki funduszy lokujących kapitał w tym regionie (+1,5%), wynikają więc głównie z silnego umocnienia dolara wobec innych walut. W USD rozwiązania akcji Ameryki Łacińskiej straciły prawie -13,0%.

Umocnienie dolara było też główną przyczyną wysokich wyników funduszy, których zarządzający inwestują głównie w obligacje. Licząc w USD dodatnie rezultaty wypracowały jedynie trzy grupy rozwiązań dłużnych – amerykańskie, azjatyckie i fundusze dłużne globalne korporacyjne. Inwestorzy z rynku obligacji skarbowych zapamiętają 2014 r. głównie ze względu na silny spadek rentowności papierów (i wzrost ich cen) w Europie. Oprocentowanie obligacji państw strefy euro wielokrotnie biło historyczne minima w 2014 r., rentowności niemieckiego długu spadły nawet w okolice +0,5%.

Kamil Koprowicz

Analizy Online

Reklama

19.01.2015

Źródło: chuyuss / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania