Ranking funduszy inwestycyjnych (maj 2015)

Majowy ranking funduszy inwestycyjnych Analiz Online, oparty na wskaźniku opisującym relację zysku do ryzyka, powiększył się o 4 kolejne fundusze. W rezultacie liczba rozwiązań, które kwalifikują się do oceny w 12-miesięcznym horyzoncie powiększyła się do 309. Dodatkowo 228 z nich może pochwalić się przeszło 3-letnim okresem działalności, dzięki czemu otrzymały ocenę także w 36-miesięcznym horyzoncie.

Wśród debiutantów, którzy funkcjonują na rynku od ponad 12 miesięcy znalazły się 3 produkty działające pod parasolem BGŻ SFIO oraz Noble Fund Obligacji. BGŻ Dynamiczny, BGŻ Stabilny oraz BGŻ Zrównoważony zostały wprowadzone jako pierwsze fundusze własne pod szyldem BGŻ. Co prawda zarządzane są we współpracy z Ipopemą TFI, jednak decyzje dotyczące odpowiedniej alokacji środków podejmują specjaliści z Biura Maklerskiego BGŻ. Dwa pierwsze rozwiązania uzyskały ocenę na poziomie 4a. BGŻ Zrównoważony uplasował się nieznacznie niżej i zaliczył pierwszy test na ocenę 3a. Warto nadmienić, iż fundusze mają formę tzw. fund on funds, czyli rozwiązań, których portfele budowane są w oparciu o wyselekcjonowane produkty innych TFI. Dotychczasowy poziom zgromadzonych aktywów świadczy o stosunkowo niskim zainteresowaniu funduszami ze strony inwestorów.

Trochę inaczej przedstawia się sytuacja Noble Fund Obligacji. Został on uruchomiony w 2014 roku w trakcie hossy na obligacjach skarbowych jako odpowiedź na zapotrzebowanie klientów na tę klasę aktywów. O jego popularności może świadczyć poziom środków (ponad 220 mln zł) jaki udało się zgromadzić w niecały rok. Jednak z perspektywy inwestora niezaprzeczalnym atutem były wyniki uzyskiwane przez zarządzających (+4,9% w skali roku) przy stosunkowo niskim poziomie ryzyka. Niewątpliwie największy wpływ na osiągnięty rezultat miała dobra koniunktura na rynku długu rządowego oraz odpowiednie dostosowanie ryzyka stopy procentowej. W efekcie stosunek rocznego zysku do ryzyka mierzony wskaźnikiem information ratio został oceniony na 5a, dzięki czemu fundusz już na starcie znalazł się wśród liderów rozwiązań dłużnych.

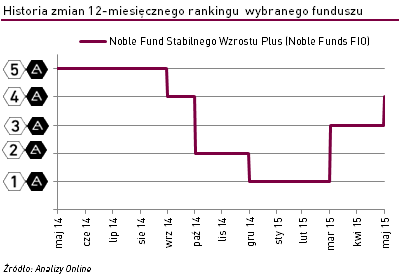

Ciekawie prezentuje się także inny produkt spod egidy Noble Funds TFI – Noble Fund Stabilnego Wzrostu Plus. Przedstawiciel funduszy stabilnego wzrostu w horyzoncie 12 miesięcy przebył bardzo burzliwą drogę, otrzymując w tym czasie wszystkie możliwe oceny w rankingu.

Jeszcze parę miesięcy temu parametr information ratio plasował rozwiązanie na podium z najwyższą notą 5a. Jednak wraz ze słabszą kondycją warszawskiego parkietu w ostatnim kwartale 2014 roku oraz tąpnięciem na rynku obligacji skarbowych na początku bieżącego, zarządzający uzyskali zdecydowanie niższą stopę zwrotu. Dodatkowo niekorzystnym czynnikiem był wzrost zmienności, co adekwatnie przekładało się na podwyższenie ryzyka. W konsekwencji ocena spadła do najniższego poziomu. Jednak zarządzający szybko zmienili strukturę portfela i zwiększyli zaangażowanie w papiery wartościowe o charakterze udziałowym, w tym spółki z segmentu MiŚ, który w pierwszym kwartale 2015 roku zanotował świetny wynik. Finalnie poprawiło to rezultat wypracowany przez fundusz i przez 3 miesiące ocena podniosła się aż o cztery oczka do poziomu 4a (w krótszym rocznym okresie).

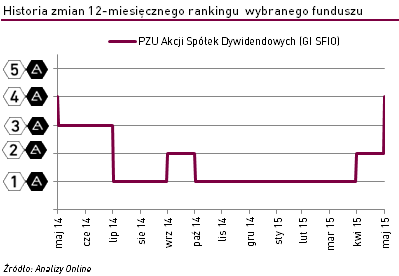

Podobną poprawę krótkoterminowego wskaźnika efektywności zaobserwowano w przypadku PZU Akcji Spółek Dywidendowych. Podniesienie oceny do poziomu 4a z najniższego 1a trwało zaledwie 2 miesiące. Do realizacji takiego scenariusza przyczyniła się korzystna koniunktura na warszawskim parkiecie oraz niższe ryzyko produktu mierzone wskaźnikiem tracking error (opisującym odchylenie stóp zwrotu funduszu od średniej w grupie). Warto nadmienić, że w skład portfela wchodzą spółki, które prowadzą aktywną politykę dywidendową, zarówno z segmentu blue chip, jak i tych o niższej kapitalizacji.

Ranking funduszy inwestycyjnych Analiz Online pozwala w prosty i szybki sposób w ramach jednej grupy wyłonić najlepsze fundusze. Raport przygotowujemy co miesiąc w oparciu o wskaźnik information ratio, który obrazuje relację zysku do ponoszonego ryzyka. Fundusze o najwyższej efektywności otrzymują ocenę 5a lub 4a, rozwiązania najsłabsze 1a lub 2a, ocena 3a ma charakter neutralny.

Piotr Gałek

Analizy Online

Reklama

03.06.2015

Źródło: alphaspirit / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania