5 czynników wywołujących inflację

Przed epoką lockdownów pojawiały się opinie, że w gospodarkach rozwiniętych inflacja przestała być wyzwaniem. Ostatnie cztery lata przyniosły jednak zdecydowaną zmianę w podejściu do wyzwań związanych z inflacją. Może warto spojrzeć, jakie mogą być przyczyny inflacji i jakie metody jej zwalczania.

Zacznijmy od wymienienia głównych czynników mogących pobudzić wzrosty cen:

Reklama

Inflacja popytowa – kiedy konsumenci mają pieniądze, chcą je wydawać, a równocześnie moce produkcyjne czy oferta usług są zbyt małe. Zazwyczaj taki wzrost inflacji następuje w końcowej fazie cyklu gospodarczego, przy pełnym zatrudnieniu, które wywołuje presję na wynagrodzenia i spóźnionym cyklu inwestycji, który nie pozwala zwiększyć oferty produktowej czy usługowej. Jednak w 2020 roku politycy udowodnili, że taką inflację można wywołać w dowolnej fazie cyklu. Wystarczy ograniczyć możliwość prowadzenia działalności gospodarczej i dać konsumentom pieniądze za nic.

Zwiększenie ilości pieniądza w gospodarce („drukowanie pieniądza”) – szczególnie niebezpieczna jest sytuacja, gdy bank centralny zaczyna finansować wydatki rządu. Przez pewien czas zwiększanie ilości pieniądza nie musi wywoływać inflacji (na przykład wówczas, gdy znaczna część pieniędzy pozostaje w systemie bankowym lub wraca na rachunek banku centralnego). Jednak zwiększanie w gospodarce ilości pieniądza, który zostanie przeznaczony na konsumpcję, zawsze wywoła inflację. Wystarczy poczekać.

Wzrost kosztów. Najczęściej taka inflacja jest wywoływana przez wzrost kosztów surowców strategicznych, kosztów funkcjonowania lub kosztów pracy. Obecnie można wskazać ten rodzaj inflacji jako dominujący w najbliższych kwartałach.

Osłabienie waluty. W krajach, w których następuje osłabienie rodzimej waluty do koszyka walut, zazwyczaj pojawia się inflacja. W pierwszej fazie to wynik wzrostu kosztów importu i przeniesienie popytu na produkty i usługi krajowe, w drugiej to zubożenie społeczeństwa, które powoduje presję na wzrost wynagrodzeń, a więc pojawia się inflacja kosztowa.

Regulacje i działania rządów oraz banku centralnego. Rok 2020 pokazał, że politycy z jednej strony mogą wykorzystać siłę rządu do wprowadzenia regulacji, które dalekie są od racjonalności, a z drugiej nie mają wystarczająco błyskotliwych umysłów, by wyobrazić sobie skutki swoich działań. Skutki, jakie przyniesie „zielony ład”, też będą dla nich zaskoczeniem, a to będzie jeden z czynników, który w Unii Europejskiej zapewni wysoką inflację na lata. Banki centralne udowodniły, że potrafią dać paliwo inflacji poprzez utrzymywanie zerowych stóp procentowych i finansowanie rządowego deficytu.

Zacznijmy od lockdownów i ich skutków.

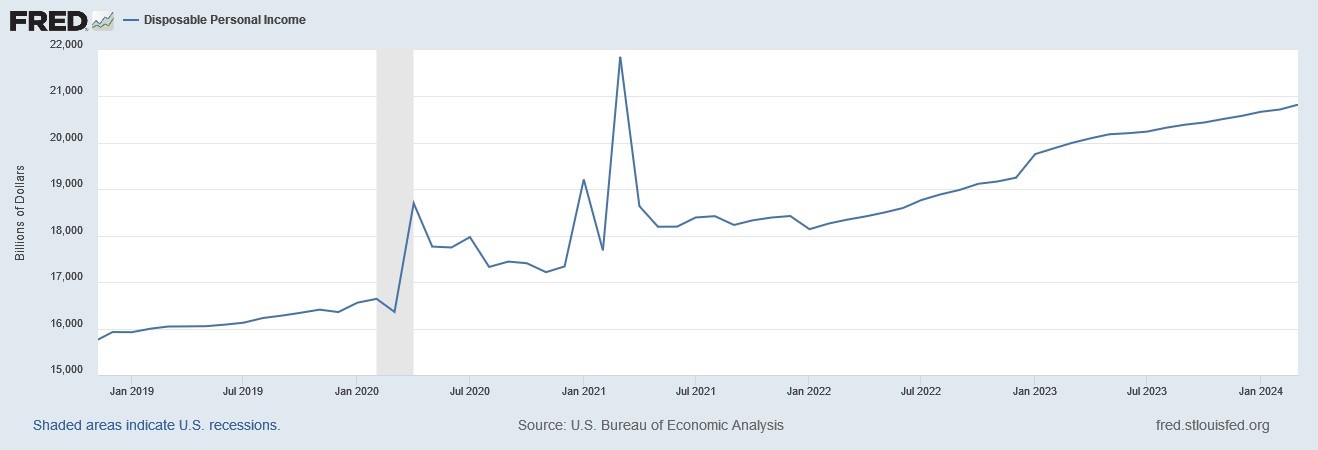

Tak wyglądały dochody osobiste w USA.

Dzięki rządowym transferom dochody w 2020 roku wzrosły o kilkanaście procent, a potem ponownie w 2021 o ponad 20%. W twardej walucie było to po kilka bilionów dolarów dla całej gospodarki.

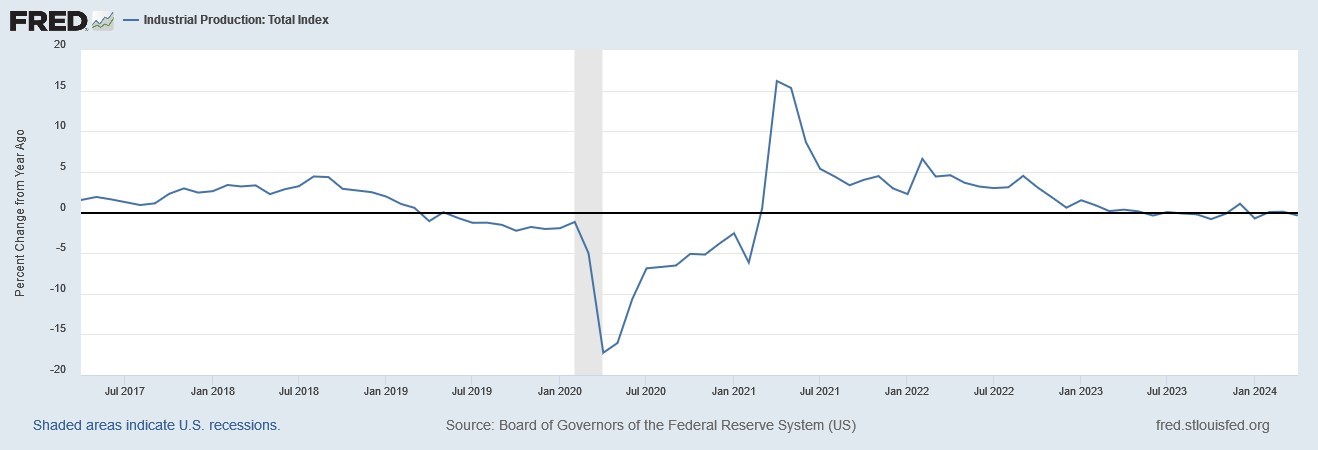

Równocześnie produkcja przemysłowa w 2020 roku spadła przejściowo o niemal 20%.

W tym samym czasie ze względu na lockdowny zamarły usługi. Rząd znalazł więc sposób, jak wzbudzić inflację, pomijając cykle gospodarcze.

Minęło kilka lat i obecnie zmierzamy w stronę inflacji wywoływanej wzrostem kosztów. Oczywiście od 2021 roku część inflacji była również wywołana wzrostem kosztów, ale większe znaczenie miała nierównowaga pomiędzy potencjalnym i rzeczywistym poziomem konsumpcji. Ponieważ ludzie mieli więcej, niż było dostępnych dóbr i usług, ceny szły w górę. Obecnie firmom będzie trudniej podnosić ceny ze względu na duży popyt, ale będą zmuszone podnosić ceny ze względu na stały wzrost kosztów. Taka inflacja potrafi się utrzymywać znacznie dłużej, niż się wydaje.

W gospodarce istnieje zjawisko indeksacji. W przypadku wynagrodzeń początkowo inflacja, która wybucha na skutek nierównowagi popytu i podaży, nie wywołuje gwałtownego wzrostu płac. Jednak w kolejnych latach, nawet już po spadku inflacji mamy kolejne fale podwyżek wynagrodzeń. Aby do tego nie dopuścić, banki centralne zaostrzają politykę monetarną i utrzymują stopy procentowe na podwyższonym poziomie nawet po obniżeniu się inflacji. Dokładnie z taką sytuacją mamy do czynienia obecnie. Jednak stymulacja fiskalna ze strony rządu (i w USA, i w Polsce mamy podobną sytuację) powoduje, że gospodarka, a zwłaszcza rynek pracy, nie słabnie wystarczająco szybko, by zmniejszyła się presja na wzrost wynagrodzeń. To powoduje wtórne fale inflacji.

Japonia jest pierwszym z krajów, który doświadczył osłabienia waluty ze względu na różnice w poziomie stóp procentowych. Bank Japonii utrzymywał zerowe, a nawet ujemne stopy procentowe w czasie, gdy inne banki centralne stopy podniosły. Skutek to gwałtowne osłabienie jena.

W ciągu roku kurs dolara poszedł w górę z poziomu 140 jenów do 160 jenów. To zmusiło Bank Japonii do zmiany nastawienia i obecnie rynek oczekuje serii podwyżek stóp. Ciekawe, jak impuls inflacyjny wywołany osłabieniem jena wpłynie na inflację?

Działania rządów i banków centralnych w ostatnich latach to materiał na większą analizę braku kompetencji decydentów do zarządzania sytuacjami kryzysowymi i wprowadzania działań opartych na ideologii bez liczenia się z konsekwencjami.

Rząd w USA i w Polsce utrzymuje wysoki deficyt budżetowy. W USA będzie to zapewne powyżej 6% PKB, w Polsce zapewne powyżej 5%. Takie pobudzanie gospodarki to podniesienie inflacji. Pytanie - o ile? A to zależy też od globalnej koniunktury i cen surowców strategicznych. Jeżeli rząd poprzez deficyt zwiększa popyt w gospodarce, to prawdopodobieństwo wyhamowania inflacji do celu i pozostania na tym poziomie jest niewielkie.

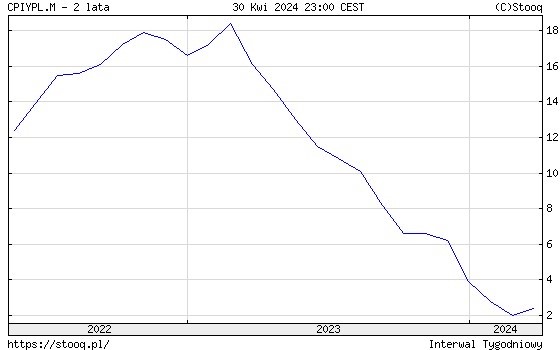

W Polsce inflacja zaczęła odbijać i spodziewam się, że przy wysokim realnym wzroście wynagrodzeń szybko przekroczy 5%.

Do skutecznych działań w podnoszeniu inflacji zaliczyć również trzeba „zielony ład”. Przepychane w Unii pomysły mające zapewnić „zeroemisyjność” gospodarki, to świetny sposób nie tylko na zubożenie społeczeństwa, ale również na wzrost inflacji. Odchodzenie od tanich sposobów ogrzewania mieszkań, wprowadzanie ceł i dodatkowych opłat to także znakomita metoda na wprowadzenie gospodarki w stagflację, czego spodziewam się w większości krajów UE w najbliższych latach. Rządy potrafią.

Podsumowując. Mamy różne impulsy powodujące wzrost cen w gospodarce. Nierównowagę popytu i podaży przy braku ograniczeń w produkcji i usługach i braku stymulacji fiskalnej konsumpcji można przezwyciężyć dość łatwo. Jednak inflacja kosztowa potrafi utrzymywać się znacznie dłużej, a obecnie zarówno rząd USA, jak i polski dbają o to, by ta konsumpcja nie osłabła. Mamy więc przed sobą okres podwyższonej inflacji. Ponieważ w USA, przy obecnej aktywności rządu, Fed raczej nie będzie skłonny, by szybko obniżyć stopy, to wszystkie kraje, czy regiony gospodarcze, które spróbują szybko obniżać stopy, zostaną ukarane tak jak Japonia: osłabieniem waluty.

Pozostają jeszcze działania rządów. „Zielona rewolucja” będzie kosztowna i proinflacyjna, a warto pamiętać, że czeka nas zwiększenie wydatków na zbrojenia. Gospodarka „wojenna” to dodatkowy deficyt fiskalny i również wzrost cen surowców.

Ciekawe, że prognozy ekonomistów zakładają, że może nie w tym roku, ale w 2026, inflacja w USA, w Polsce czy UE znajdzie się trwale w celu inflacyjnym. Ja spodziewam się, że tak się nie stanie.

28.05.2024

Źródło: Gonzalo Aragon / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania