Surowce w portfelu mogą się przydać

Surowce mogą odegrać kluczową rolę w dywersyfikacji portfela, szczególnie w scenariuszach wysokiej inflacji i ryzyk geopolitycznych - wynika z raportu Goldman Sachs.

Nieprzewidywalnie szeroki zakres potencjalnych zmian w amerykańskiej polityce w 2025 roku wzmacnia dywersyfikującą rolę surowców w portfelach inwestycyjnych - zauważają w raporcie analitycy Goldman Sachs.

Reklama

- Kluczowe ryzyka wzrostu inflacji w drugiej administracji Trumpa, wynikające ze strony podaży, obejmują znacznie wyższe taryfy (ekonomiści szacują 40-proc. prawdopodobieństwo wprowadzenia 10-proc. jednolitych taryf na cały import USA o wartości 3,1 bln USD), deportacje oraz zmniejszoną podaż ropy z Iranu, co mogłoby wpłynąć negatywnie na zwroty z akcji, a w niektórych scenariuszach także obligacji. Z kolei kluczowe ryzyka inflacji wynikające ze strony popytu obejmują większe cięcia podatkowe, wyższe wydatki na obronność oraz silniejsze próby wpływania na politykę Fed, co również mogłoby negatywnie odbić się na zwrotach z obligacji - wskazują.

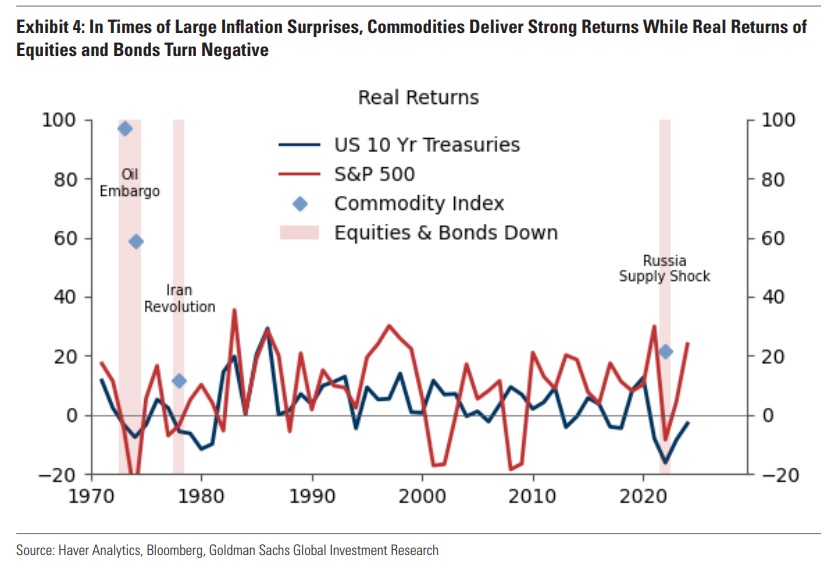

Surowce pełnią kluczową rolę jako zabezpieczenie przed inflacją w portfelach obligacji i akcji, ponieważ zazwyczaj generują silne realne stopy zwrotu, gdy inflacja znacząco zaskakuje wzrostami, podczas gdy realne stopy zwrotu z akcji i obligacji w takich warunkach mają tendencję do spadków.

- W szczególności długie pozycje na złocie i ropie mogą pełnić kluczową funkcję jako zabezpieczenie przed inflacją i ryzykami geopolitycznymi w scenariuszach skrajnych, takich jak eskalacja taryf (złoto), geopolityczne zakłócenia podaży ropy (ropa i prawdopodobnie złoto) oraz obawy o zadłużenie (złoto) - uważają eksperci Goldmana.

Analitycy podkreślają, że zarówno czynniki strukturalne, takie jak rosnący popyt banków centralnych, jak i cykliczne, w tym przewidywane obniżki stóp procentowych przez Rezerwę Federalną, wspierają notowania złota. Eksperci Goldmana przypominają, że od 2022 r. obserwowaliśmy pięciokrotny wzrost popytu na złoto ze strony banków centralnych.

- Cyklicznym czynnikiem jest też stopniowy wzrost udziału ETF-ów w złocie w miarę, jak Fed obniża stopę funduszy federalnych do poziomu 3,25–3,5 proc. do trzeciego kwartału 2025 r. Te czynniki przewyższają negatywny wpływ wynikający z założenia, że pozycje spekulacyjne stopniowo się normalizują - argumentują. Ich prognozy wskazują, że cena tego kruszcu osiągnie 3000 USD za uncję do końca 2025 roku.

- Niepewność związana z polityką USA oraz niedawna konsolidacja cen stanowią atrakcyjny moment wejścia dla naszej prognozy wzrostu cen złota. Jest ona wspierana strukturalnie przez popyt banków centralnych na złoto oraz cyklicznie przez cięcia stóp procentowych przez Fed. Utrzymujemy naszą prognozę na grudzień 2025 na poziomie 3000 USD za uncję - wskazują analitycy Goldmana. - Konsolidacja cen złota stwarza atrakcyjny moment wejścia na rynek - dodają.

Obecnie cena złota oscyluje wokół 2600 USD za uncję, ale jeszcze pod koniec października (przed wyborami USA) była na rekordowym poziomie i przekraczała 2700 USD. Licząc od początku roku notowania kruszcu wzrosły o niecałe 30 proc.

Bazowym scenariuszem Goldman Sachs jest utrzymanie cen ropy Brent w przedziale 70–85 USD za baryłkę, przy czym zauważają, że ropa oferuje atrakcyjny zwrot z rolowania kontraktów. Ryzyko wyjścia poza ten zakres jednak rośnie.

- W krótkim terminie nowa administracja w USA dodatkowo zwiększa ryzyko zakłóceń dostaw z Iranu. W średnim terminie jednak ryzyka cenowe przesuwają się w dół z powodu wysokiej nadwyżki mocy produkcyjnych i możliwości ograniczenia popytu przez szeroko zakrojone taryfy - wskazują.

Podobnie jak w przypadku ropy, uwaga analityków Goldmana na rynku gazu skupia się na krótkoterminowych ryzykach wzrostowych cen (np. zimniejsze zimy), ale w średnim terminie przewidują spadek cen.

- Ze względu na opóźnienia w dostawach LNG spodziewamy się, że ceny gazu w Europie i Azji w 2027 roku będą znacznie niższe niż obecne ceny kontraktów forward (wcześniej prognozowaliśmy to na 2026 rok) - wskazują.

26.11.2024

Źródło: Oselote / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania