Pułapka historycznych stóp zwrotu w funduszach pieniężnych

Klienci wracają na rynek funduszy. Do rozwiązań oferowanych przez TFI wpłacili +1,7 mld zł w styczniu, dwukrotnie więcej niż miesiąc wcześniej. Jednocześnie wyraźnie widać, że klienci chętniej wybierają fundusze pieniężne. W styczniu napływ środków do tego segmentu rozwiązań wyniósł ponad +1 mld zł i był najwyższy od pięciu lat. Dane za luty również potwierdzają większą popularność funduszy pieniężnych. W ubiegłym miesiącu była to najchętniej wybierana grupa funduszy, z saldem wpłat i umorzeń rzędu 600 mln zł.

Zwiększone zainteresowanie funduszami pieniężnymi jest, w naszej ocenie, spowodowane poszukiwaniem bezpiecznej przystani na rynku funduszy, szczególnie, że rozwiązania dłużne, które pełniły tę rolę przez kilka ostatnich kwartałów tracą paliwo do dalszych wzrostów. Z grupy funduszy dłużnych polskich papierów skarbowych wycofano ponad -500 mln zł w ubiegłym miesiącu, a z funduszy dłużnych uniwersalnych ponad -450 mln zł. Wydaje się zatem, że w obliczu zapowiadanego końca hossy na rynku obligacji skarbowych jest to rozsądna decyzja klientów. Rentowności polskich 10-letnich obligacji skarbowych wróciły w tym roku do poziomu powyżej 4%.

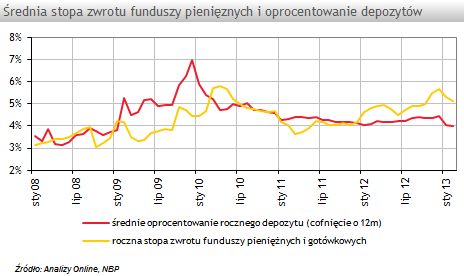

Niemniej istotny wydaje się jednak również fakt, że bieżące średnie oprocentowanie depozytów (4%) nie zachęca do trzymania gotówki na bankowej lokacie. Kiedy zestawimy ten argument z rekordowym poziomem środków zgromadzonych na bankowych depozytach, łatwo dostrzeżemy potencjał jaki istnieje w tzw. konwersji środków z depozytów do funduszy pieniężnych. Nie wolno zapominać jednak o bodaj najważniejszym powodzie stojącym za zainteresowaniem funduszami pieniężnymi, jakim są po prostu wysokie, historyczne stopy zwrotu tego typu rozwiązań. W 2012 r. fundusze gotówkowe i pieniężne uniwersalne zarobiły średnio +5,7%, co jest najlepszym wynikiem od 8 lat. Paradoks polega na tym, że klienci zapominają, że porównywanie historycznych stóp zwrotu z funduszy pieniężnych z bieżącym oprocentowaniem depozytów to błąd, który polega na porównywaniu danych w różnych okresach czasowych. W przypadku wyników prezentowanych przez fundusze mamy bowiem do czynienia z przeszłą stopą zwrotu, natomiast w przypadku oferty depozytowej klienci otrzymują informacje o przyszłej stopie zwrotu.

Zwiększone zainteresowanie funduszami pieniężnymi jest, w naszej ocenie, spowodowane poszukiwaniem bezpiecznej przystani na rynku funduszy, szczególnie, że rozwiązania dłużne, które pełniły tę rolę przez kilka ostatnich kwartałów tracą paliwo do dalszych wzrostów. Z grupy funduszy dłużnych polskich papierów skarbowych wycofano ponad -500 mln zł w ubiegłym miesiącu, a z funduszy dłużnych uniwersalnych ponad -450 mln zł. Wydaje się zatem, że w obliczu zapowiadanego końca hossy na rynku obligacji skarbowych jest to rozsądna decyzja klientów. Rentowności polskich 10-letnich obligacji skarbowych wróciły w tym roku do poziomu powyżej 4%.

Niemniej istotny wydaje się jednak również fakt, że bieżące średnie oprocentowanie depozytów (4%) nie zachęca do trzymania gotówki na bankowej lokacie. Kiedy zestawimy ten argument z rekordowym poziomem środków zgromadzonych na bankowych depozytach, łatwo dostrzeżemy potencjał jaki istnieje w tzw. konwersji środków z depozytów do funduszy pieniężnych. Nie wolno zapominać jednak o bodaj najważniejszym powodzie stojącym za zainteresowaniem funduszami pieniężnymi, jakim są po prostu wysokie, historyczne stopy zwrotu tego typu rozwiązań. W 2012 r. fundusze gotówkowe i pieniężne uniwersalne zarobiły średnio +5,7%, co jest najlepszym wynikiem od 8 lat. Paradoks polega na tym, że klienci zapominają, że porównywanie historycznych stóp zwrotu z funduszy pieniężnych z bieżącym oprocentowaniem depozytów to błąd, który polega na porównywaniu danych w różnych okresach czasowych. W przypadku wyników prezentowanych przez fundusze mamy bowiem do czynienia z przeszłą stopą zwrotu, natomiast w przypadku oferty depozytowej klienci otrzymują informacje o przyszłej stopie zwrotu.

Z tego też względu moment na poszukiwanie alternatywy w tego typu funduszach nie wydaje się właściwy. Fundusze pieniężne, które inwestują głównie w instrumenty o zmiennym oprocentowaniu oraz inne krótkoterminowe papiery dłużne, tak jak fundusze dłużne, choć z innych powodów, nie mają paliwa do uzyskiwania wysokich nominalnych stóp zwrotu. Po tym jak na marcowym posiedzeniu Rada Polityki Pieniężnej zaskoczyła rynek obniżką stóp procentowych aż o -50 pkt. bazowych do najniższego w historii poziomu 3,25%, szansa na wysokie stopy zwrotu została jeszcze bardziej ograniczona. Obrazują to stawki WIBOR, czyli wysokość oprocentowania na rynku międzybankowym, które znajdują się obecnie na najniższym w historii poziomie 3,49% dla WIBOR 6M. Pół roku temu poziom ten wynosił ponad 5%. Wynikającą z tego słabość widać już w tegorocznych wynikach. Od stycznia fundusze gotówkowe i pieniężne uniwersalne zarobiły +0,6%, a w analogicznym okresie rok temu wynik ten wyniósł ponad +1,0%.

Choć moment na rozpoczynanie przygody z funduszami pieniężnymi nie jest optymalny, to jednak warto pamiętać, że mają one klika uniwersalnych zalet. Po pierwsze umożliwiają stopniowe wejście na rynek funduszy dla osób o wysokiej niechęci do ryzyka. Z reguły generują również wyższe zyski niż lokaty, co ma często związek z pewnego udziału papierów korporacyjnych w portfelu. Wreszcie po trzecie, w ich przypadku stopy zwrotu w większym stopniu niż w przypadku bakowych depozytów zależą od koniunktury na rynku międzybankowym, stąd można przyjąć, że dokładniej odzwierciedlają aktualną koniunkturę. Może być to zaleta w sytuacji zmiany trendu, ze spadkowego na rosnący na stawkach WIBOR. Wydaje się jednak, że do tego momentu w cyklu koniunkturalnym jest jeszcze daleko.

Jak widać zachowanie klientów, z jakim mamy do czynienia od początku bieżącego roku, pokazuje, że jednym z głównych czynników decydujących o zainteresowaniu funduszami pieniężnymi są dobre historyczne stopy zwrotu oraz utrzymująca się awersja do ryzyka. Inne klasy aktywów, jak chociażby fundusze inwestujące głównie na rynkach akcji dla wielu klientów wiążą się ze zbyt wysokim ryzykiem, a trwająca od początku roku korekta, często wbrew zdrowemu rozsądkowi, nie jest dobrą zachętą do rozpoczynania inwestycji na rynku akcji.

Kamil Koprowicz, młodszy analityk

Analizy Online

Rynek funduszy

Puls rynku

08.03.2013

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania