R. Bogusławski: W co inwestować w 2025 roku

Prognozy dotyczące różnych klas aktywów muszą być oparte o scenariusze makro. Najważniejsze pytania na przyszły rok dotyczą koniunktury gospodarczej w USA, UE i Chinach. Te trzy obszary gospodarcze zdecydują o koniunkturze na rynkach akcji, obligacji, surowcach i walutach.

Jeżeli w USA wystąpi recesyjne spowolnienie, to odczują to również UE i Chiny. To by oznaczało korektę na rynkach akcji i przynajmniej przejściowe spadki rentowności długoterminowych obligacji. Spowolnienie w USA zapewne obniżyłoby notowania surowców strategicznych. Na razie jednak nie widać, by amerykańska gospodarka mocno hamowała, choć rynek pracy wysyła ostrzegawcze sygnały.

Zobacz także, w co warto inwestować w 2025 roku

Reklama

Bazowe założenia na 2025 rok

Zakładam, że gospodarka amerykańska spowolni tempo wzrostu, zwłaszcza w II połowie przyszłego roku, co odbije się negatywnie również na tempie wzrostu gospodarki europejskiej. Chiński rząd w końcu będzie musiał uruchomić dużą stymulację fiskalną, rzędu 300 miliardów dolarów, co pozwoli gospodarce chińskiej, ale również światowej, utrzymać się na ścieżce wzrostu. Nie spodziewam się, by amerykańska i światowa gospodarka weszły w recesję.

Pomimo wielu konfliktów w różnych regionach świata, nie będzie konfliktu, który spowodowałby panikę na rynkach akcji i wzrost cen surowców strategicznych.

Inflacja nie będzie chciała spadać (być może poza USA, gdzie słabszy wzrost PKB i silny dolar pozwolą na nieznaczne obniżenie tempa wzrostu cen). Deglobalizacja plus wojna celna będą utrzymywały wzrost cen powyżej poziomów celów inflacyjnych banków centralnych. To przełoży się na rentowności długoterminowych obligacji.

Prognozy, które ostatnio zaprezentował Goldman Sachs, w mojej ocenie biorą pod uwagę obecne tendencje.

Prognoza niskiego wzrostu gospodarki niemieckiej (tylko 0,3%) jest znacznie poniżej średniej prognoz. Na przykład OECD prognozuje wzrost na poziomie 0,7%. Jednak wzrost dla Niemiec, Francji i całej strefy euro będzie zapewne niższy niż w prognozie GS. W mojej ocenie również USA będą miały niższy wzrost, w okolicach 2%. A wzrost w Chinach będzie zależał od stymulacji fiskalnej. Wzrost gospodarczy świata nie przyspieszy, a raczej będzie nieco niższy niż w tym roku.

USA

USA nadal prezentują silny wzrost gospodarczy oparty zarówno na konsumpcji, jak również na inwestycjach firm.

Dla amerykańskiego rynku akcji prognozuję wzrosty, ale ze znacznie większą zmiennością niż w tym roku. Trochę z przymrużeniem jako cel dla S&P 500 podam poziom 6 666. A dlaczego żartobliwe? 6 marca 2009 roku indeks osiągnął poziom 666 punktów i był to najniższy poziom w bessie wywołanej Wielkim Kryzysem Finansowym. Jeżeli w przyszłym roku osiągnie poziom 6 666, to będzie ponad dziesięciokrotnie wyżej, niż był wówczas. Poza tym wzrost rynku o około 10% jest realny. Wyższy przy obecnych wycenach i ryzyku spowolnienia tempa wzrostu gospodarki trudno uzasadnić poza wejściem rynku w fazę manii inwestycyjnej, ale to już kwestia psychologii, a nie gospodarki.

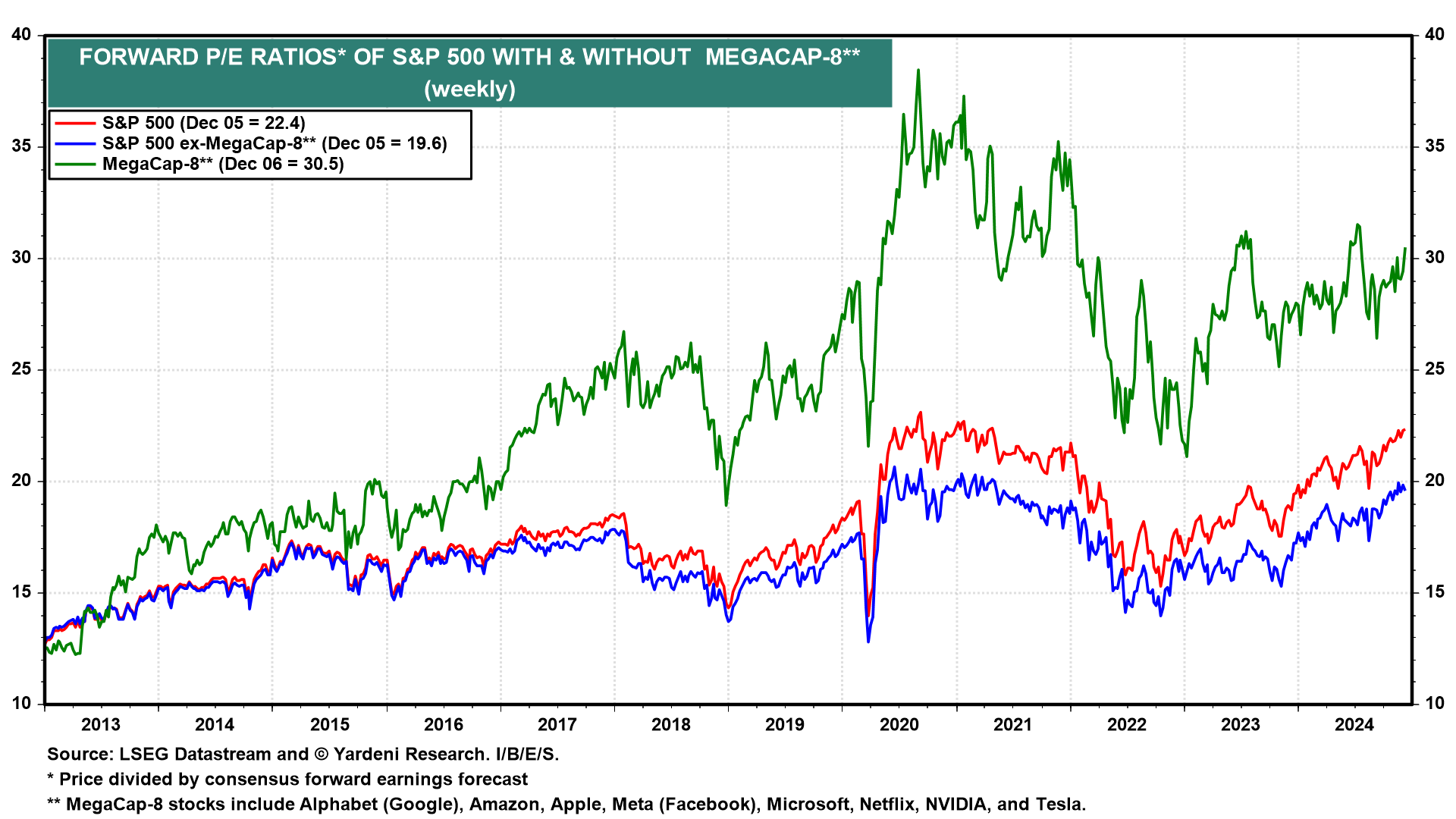

Wyceny amerykańskich spółek są wyzwaniem:

Yardeni Research to firma, która zbiera prognozy dla amerykańskiego rynku akcji. Wyceny na prognozowanych zyskach dla 8 największych spółek przekraczają poziom 30 dla wskaźnika P/E. Dla pozostałych 492 spółek z indeksu S&P 500 wskaźnik P/E zbliża się do 20 i jest to poziom zdecydowanie powyżej średniej z ostatnich 10 lat. Przy tak wysokich wycenach i pełnym optymizmie indywidualnych inwestorów ryzyko korekty, gdy nie zrealizują się optymistyczne prognozy, jest wysokie.

Polska

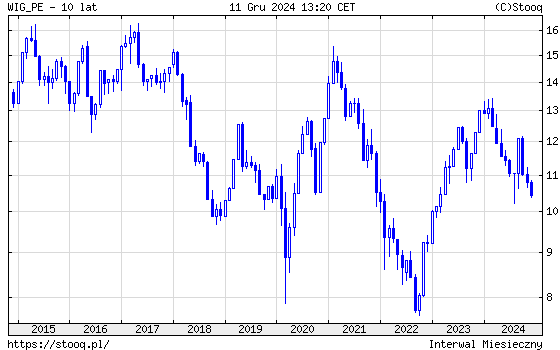

Polskie akcje nie są specjalnie drogie, ale również nie są tak tanie, jak były w 2022 roku. Jeżeli wskaźnik C/Z na bieżących zyskach znajdzie się poniżej 10, to dla naszej giełdy to będzie atrakcyjny poziom wyceny.

Od maja bieżącego roku nasz rynek wypadł z orbity zainteresowania globalnych kapitałów. Spadające obroty i marazm to coś, co zazwyczaj na polskim rynku kończy się zniechęceniem i spadkami. Kończymy rok z WIG-iem o około 8 000 punktów poniżej tegorocznych rekordów.

Utrzymując się przez pół roku w trendzie bocznym, WIG przełamał wzrostową linię trendu, co może zapowiadać dłuższy okres konsolidacji, a nawet spadki. Jednak przy rosnącej gospodarce można oczekiwać, że wcześniej czy później wyceny spółek na GPW staną się na tyle atrakcyjne, że ponownie przyciągniemy globalne kapitały. Liczę na to, że w przyszłym roku WIG ustanowi nowy rekord wszech czasów, choć z pokonaniem 100 000 punktów może być problem.

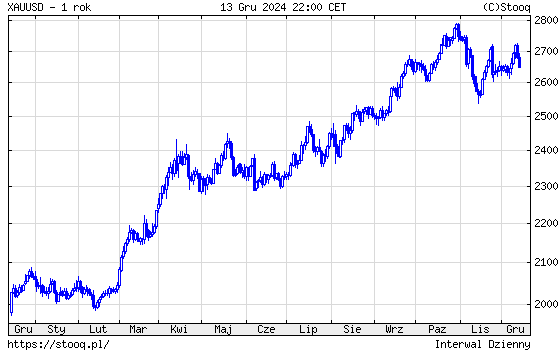

Złoto

Gold Council, czyli firma monitorująca rynek złota przewiduje, że ceny złota wzrosną w roku 2025, ale wolniej niż w tym roku, gdy złoto zyskało 30%. Goldman Sachs prognozuje, że w przyszłym roku kurs złota dotrze do 3000 dolarów. Ja spodziewam się, że znajdzie się nieco wyżej, choć podobnie jak w przypadku rynku akcji, można oczekiwać większej zmienności niż w tym roku.

Banki centralne w 2024 nadal kupowały złoto. W 2025 ten trend powinien być kontynuowany. Złoto jest zabezpieczeniem przed ryzykami politycznymi. Głównym czynnikiem zwiększającym popyt na złoto jest niestabilność polityczna oraz spadek wiarygodności rządów. Wysoki poziom zadłużenia rządów i rosnące potrzeby pożyczkowe to scenariusz, w którym popyt na obligacje skarbowe może być mniejszy, a część popytu będzie przekierowana na złoty kruszec. Złoto, choć nie płaci odsetek, to jest traktowane jako coś, co ma realną wartość.

Obligacje skarbowe

Amerykańskie obligacje skarbowe o stałym oprocentowaniu

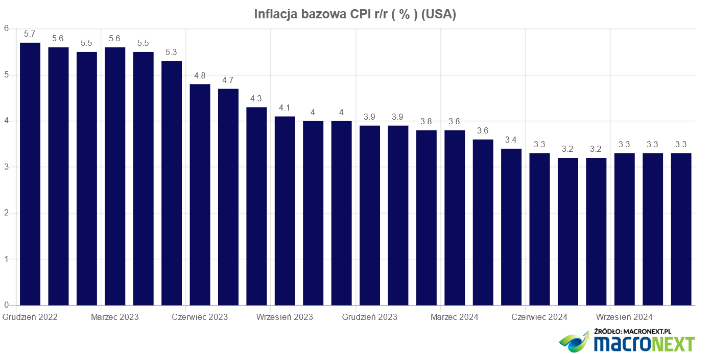

Dla długoterminowych obligacji ważny jest nie tylko poziom stóp procentowych, ale również oczekiwania inflacyjne, ryzyko kredytowe oraz podaż i popyt. Fed zapewne na początku roku przyhamuje z obniżkami stóp. Inflacja bazowa nie chce spadać i jest na tym samym poziomie 3,3%, co w czerwcu.

Dodatkowo ekspansywna polityka monetarna, którą zapowiada Trump i cła, które chce wprowadzić na towary importowane do USA, podniosą ceny w amerykańskiej gospodarce. Japonia i Chiny przestały kupować amerykańskie obligacje, co przy zwiększonej podaży może przełożyć się na wzrost rentowności.

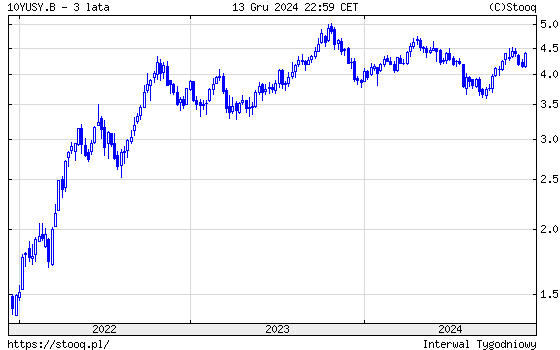

Wykres przedstawia rentowności amerykańskich obligacji za ostatnie trzy lata.

Przy wprowadzeniu ceł i deficycie budżetowym w okolicach 6% ponowny wzrost rentowności do 5% lub nawet powyżej nie będzie dla mnie zaskoczeniem. Wbrew konsensusowi rynkowemu, który spodziewa się, że 2025 rok będzie bardzo dobry dla amerykańskich długoterminowych obligacji, ja spodziewam się raczej przeciętnego roku ze stopami zwrotu poniżej zwrotów z rynku pieniężnego.

Polskie obligacje skarbowe o stałym oprocentowaniu

Wysokie stopy procentowe wpływają na gospodarkę, zmniejszając tempo wzrostu gospodarczego, a co za tym idzie, presję inflacyjną. Z drugiej strony mamy czynniki, które mogą wpływać na wyższą inflację, jak na przykład ceny żywności czy paliw.

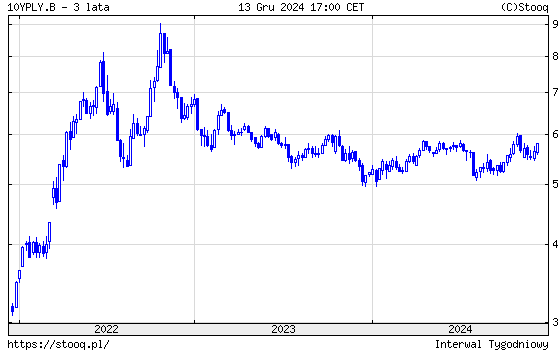

Od ponad półtora roku rentowności polskich 10-letnich obligacji skarbowych poruszają się pomiędzy poziomami 5 i 6%. Uważam, że w przyszłym roku taka sytuacja może się powtórzyć. Spadek rentowności poniżej 5% mógłby nastąpić wówczas, gdyby presja inflacyjna spadłaby szybciej, niż obecnie wycenia to rynek. Po ostatnim jastrzębim wystąpieniu prezesa Glapińskiego trudno się spodziewać, by RPP obniżała stopy już w I połowie roku. Ryzykiem dla wzrostu rentowności powyżej 6% są duże potrzeby pożyczkowe Skarbu Państwa, możliwość wzrostu cen paliw i żywności oraz ryzyka geopolityczne.

Biorąc pod uwagę te czynniki, zakładam, że większość roku rentowności obligacji będą powracały do strefy pomiędzy 5,5% i 6% z ryzykiem wyjścia powyżej poziom 6%. To, czy w drugiej połowie roku zaczną spadać, będzie zależało od zachowania inflacji i zachowania obligacji na rynkach rozwiniętych, w tym szczególnie w USA.

Dolar

Spodziewam się, że to będzie rok dolara. W USA, nawet jeżeli wzrost spowolni, to i tak będzie utrzymywał się na wyższym poziomie niż wzrost w strefie euro. Przynajmniej w pierwszej połowie roku Fed będzie obniżał stopy wolniej niż EBC, co również powinno działać na rzecz amerykańskiej waluty. Dodatkowo napięcia polityczne na świecie powinny zwiększać popyt na „bezpieczną przystań”, a tu dolar nie ma konkurencji.

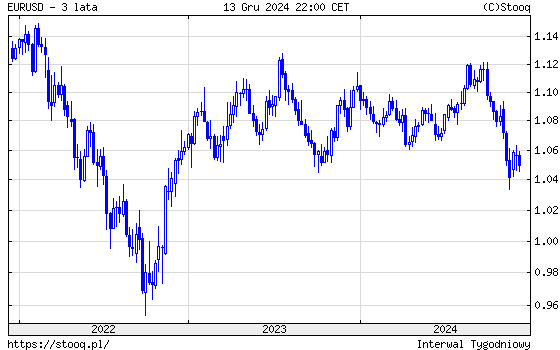

Z drugiej strony słabość strefy euro będzie sprzyjała dalszemu osłabieniu się wspólnej waluty. Spodziewam się, że kurs EURUSD spadnie przynajmniej do poziomu 0,95.

W listopadzie kurs przebił wsparcie na poziomie 1,05. Próby podniesienia notowań na razie nie zakończyły się spektakularnym sukcesem. Zakładam, że kolejny ruch spadkowy sprowadzi kurs poniżej poziomu 1,0.

Złoty

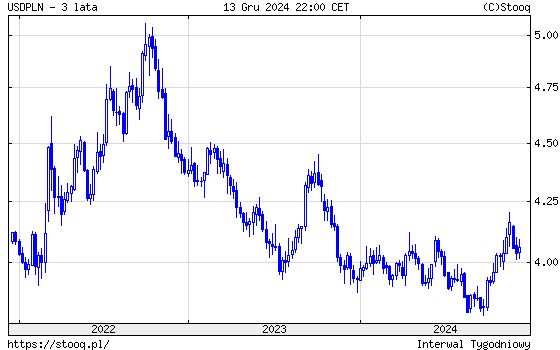

Kurs złotego w dużym stopniu zależy od siły lub słabości dolara. Silny dolar zazwyczaj szkodzi złotemu. Z drugiej strony wysoki poziom stóp procentowych w Polsce może przyciągać kapitał. Na razie więc nie prognozuję skokowego osłabienia złotego do koszyka walut, ale do dolara tak, co będzie wynikało z siły dolara.

Uważam, że w tym roku złoty zakończył okres umacniania się do dolara. Obecnie czeka nas rok, być może dwa osłabiania się złotego do dolara. Spodziewam się, że w przyszłym roku kurs USDPLN osiągnie poziom 4,5.

KupFundusz.pl to nowoczesna, w pełni internetowa platforma do samodzielnego inwestowania w fundusze, wyposażona w unikatowe narzędzia do ich analizy, porównania i testowania. 📈 Oferuje dostęp do ponad 400 funduszy inwestycyjnych krajowych i zagranicznych z 21 TFI oraz do IKE i IKZE. Nie pobiera opłat dystrybucyjnych!

👌 Aby rozpocząć inwestowanie w fundusze, wystarczy się zarejestrować ➡️ https://www.kupfundusz.pl/rejestracja

16.12.2024

Źródło: gopixa/ Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania