Te fundusze najmocniej straciły na obligacyjnej panice. Teraz najwięcej zyskują

Wyniki funduszy dłużnych za ostatnie dni sugerują, które z nich mają największe ryzyko stopy procentowej, ale również - gdzie może tkwić największy potencjał do zarobku w przyszłości.

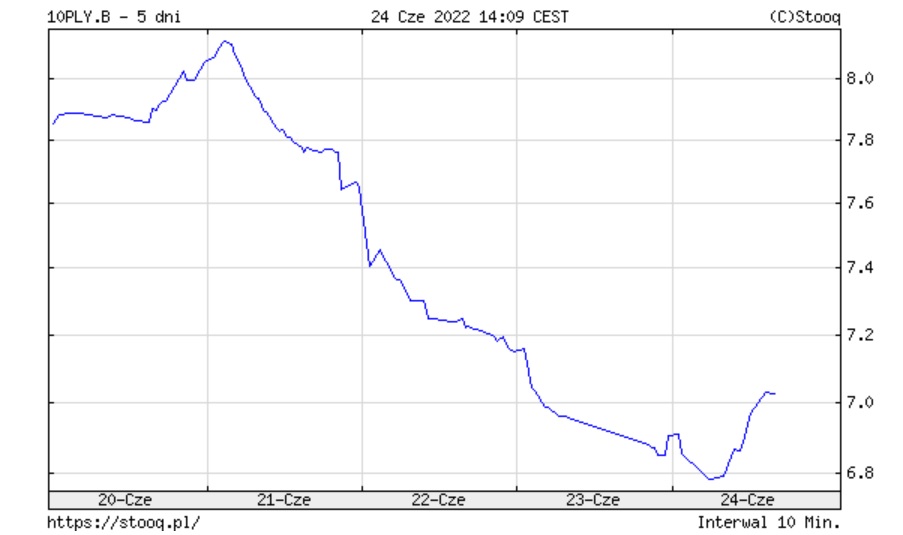

To, co działo się w ostatnich dniach na krajowym ryku obligacji skarbowych, to prawdziwe szaleństwo. Jeszcze we wtorek rentowności przekraczały pułap 8 proc., aby następnie w zaledwie dobę cofnąć się poniżej poziomu 7 proc. w przypadku papierów 10-letnich.

Reklama

- Na rynku stopy procentowej już trzeci dzień z rzędu mocno obniżały się wyceny skali podwyżek stóp procentowych NBP ze względu na narastanie obaw przed recesją (globalną, a w mniejszym stopniu również w kraju). Obecnie rynki wyceniają, że WIBOR 3M za pół roku wzrośnie do niespełna 8 proc., a jeszcze we wtorek wyceniały 8,82 proc. Spadały również rentowności krajowych obligacji, w segmencie 10-letnim poniżej 7 proc. wczoraj vs 8,16 proc. we wtorek - wskazują ekonomiści PKO BP.

Co się wydarzyło? Eksperci wyjaśniają, że rynki błyskawicznie przeszły z trybu inflacyjnego do trybu recesyjnego, a powodem są niepokojące odczyty makro. Obawy o recesję w globalnej gospodarce ograniczyły z kolei oczekiwania na podwyżki stóp procentowych.

- Od poniedziałkowego szczytu polskiej rentowności 10-letniej na poziomie 8,16 proc. jej notowania spadły już przeszło 115 pb. Obawy o globalne spowolnienie gospodarcze w rezultacie bardziej agresywnego nastawienia głównych banków centralnych, zgrały się z niższymi od oczekiwań krajowymi danymi przemysłowymi i z rynku pracy, które wzmocniły narrację NBP odnośnie do rychłego końca cyklu podwyżek stóp. Skutkiem tego zaczęły spadać oczekiwania docelowego poziomu stóp na rynku FRA wyraźnie poniżej poziomu 8 proc., oraz gwałtownie zaczął rosnąć popyt na krajowy dług. Czwartkowa aukcja sprzedaży obligacji Ministerstwa Finansów jedynie potwierdziła te tendencję, przy podaży około 4 miliardów złotych popyt był bliski 6,9 mld zł - zauważają ekonomiści Santandera.

- Poza czynnikami lokalnymi, raz jeszcze skokowym zmianom cen sprzyjały argumenty techniczne (niska płynność rynku) oraz zmiany rynków bazowych. Tylko wczoraj rentowność 10-latki niemieckiej obniżyła się o 18 pkt. baz. do 1,41 proc. - dodają ekonomiści Millennium.

Spektakularne zyski i straty

Przypomnijmy, że po majowej stabilizacji, w bieżącym miesiącu rynek ponownie podniósł oczekiwania co do skali podwyżek stóp procentowych przez Radę Polityki Pieniężnej, co zbiegło się z odczytem inflacji za czerwiec, która wyniosła niemal 14 proc. r/r. W efekcie, do 21 czerwca rentowności papierów skarbowych o stałym oprocentowaniu pięły się w górę (ceny spadały), przekraczając barierę 8 proc.

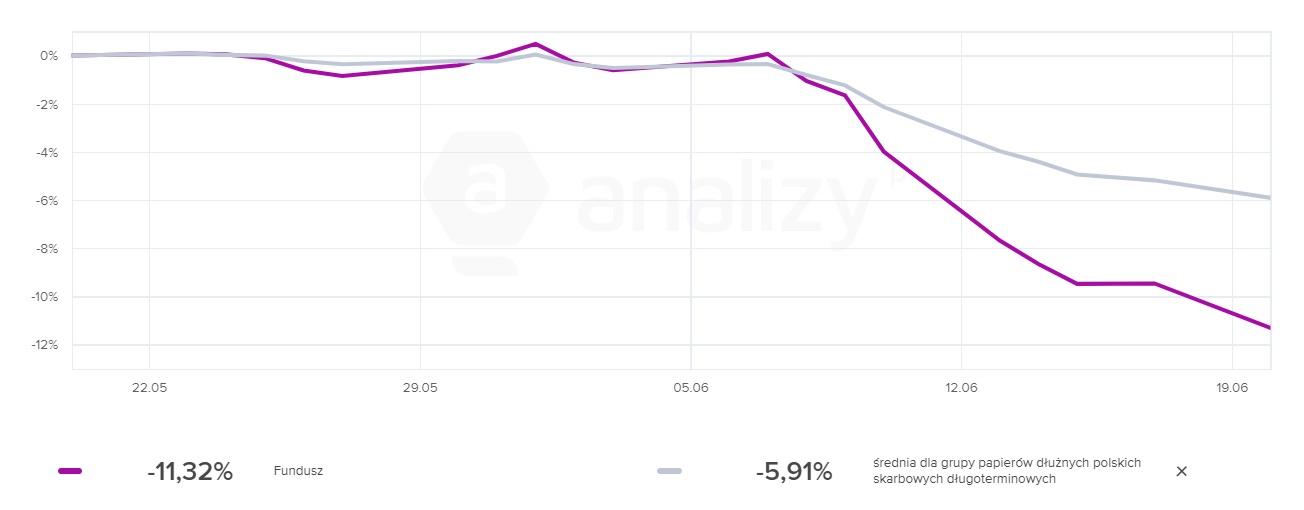

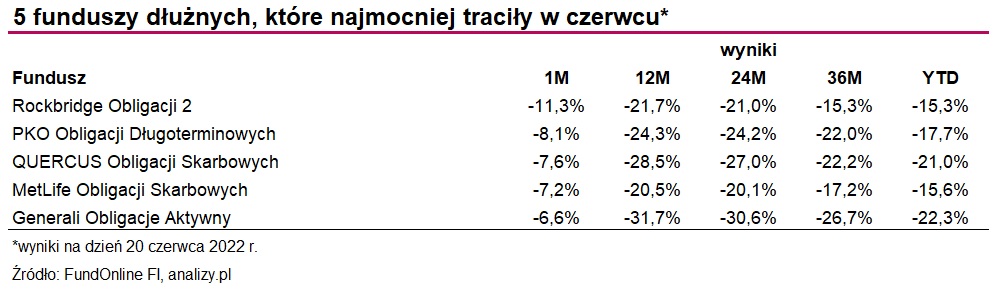

Wydarzenia te znalazły odzwierciedlenie w wynikach funduszy dłużnych, zwłaszcza tych o wysokim duration portfela. Zgodnie z wyceną z dnia 20 czerwca najwięcej w ujęciu średnim w skali ostatniego miesiąca straciły fundusze długoterminowe skarbowe oraz o uniwersalnej strategii: średnio - odpowiednio - 5,9 proc. oraz 4,3 proc. Najmocniej, bo aż o ponad 11 proc., potaniała w tym czasie jednoska uczestnictwa Rockbridge Obligacji 2.

Wycena jednostki uczestnictwa funduszu Rockbridge Obligacji 2 na tle średniej dla grupy funduszy obligacji skarbowych długoterminowych na dzień 20 czerwca 2022 r.

Wycena jednostki uczestnictwa funduszu Rockbridge Obligacji 2 na tle średniej dla grupy funduszy obligacji skarbowych długoterminowych na dzień 20 czerwca 2022 r.

Czerwcową panikę na rynku krajowego długu mocno odczuł także PKO Obligacji Długoterminowych, który na dzień 20 czerwca stracił w skali miesiąca 8,1 proc. Po ponad 7 proc. zanurkowały z kolei QUERCUS Obligacji Skarbowych i MetLife Obligacji Skarbowych, a Generali Obligacje Aktywny skurczył portfel o 6,6 proc.

Wydarzenia na rynku obligacji w czerwcu pokazują zatem wyraźnie, na czym w praktyce polega ryzyko stopy procentowej i w których funduszach dłużnych jest ono relatywnie największe. Podpowiadają także, gdzie może tkwić największy potencjał do zarobku w przyszłości (gdy nadejdzie trwała zmiana trendu), pod warunkiem oczywiście, że zarządzający nie zmienią w międzyczasie strategii.

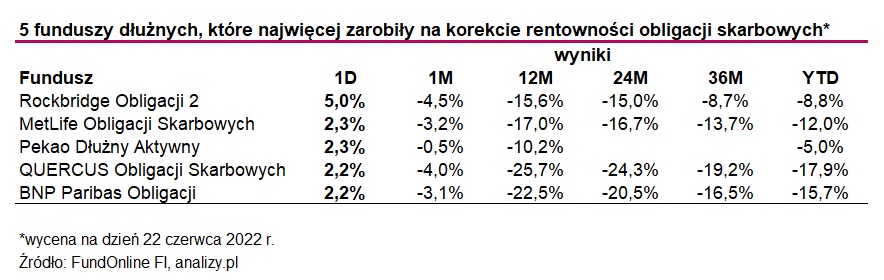

Analiza stóp zwrotu funduszy dłużnych na dzień wyceny z 22 czerwca, a więc uwzględniającej już ostatnią korektę na rynku długu wskazuje, że część funduszy, które najmocniej oberwały na ostatniej obligacyjnej panice, teraz notują spektakularne zyski. Wystarczy powiedzieć, że wspomniany wyżej Rockbridge Obligacji 2 w zaledwie 1 dzień zyskał aż 5 proc. Co jest źródłem takich wyników?

Na koniec grudnia 2021 r. duration portfela Rockbridge Obligacji 2 (niecałe 30 mln zł aktywów), którym zarządza Katarzyna Rokicka oraz Witold Chuść, wynosiło ponad 4 lata. Z najnowszej, majowej karty funduszu wynika natomiast, że stosuje on również dźwignię finansową - zangażowanie w obligacje wynosi bowiem ponad 123 proc. Papiery komercyjne zajmują 24 proc., gotówka, jej ekwiwalenty i pozostałe to -11,5 proc., a obligacje (SBB) -35,94 proc.

Fundusz MetLife Obligacji Skarbowych nie stosuje dźwigni finansowej, ale duration jego portfela jest wyższe, bo przekracza 5 lat. Gros inwestycji stanowią polskie obligacje rządowe (77 proc. na koniec marca) i to one w dużej mierze są źródłem jego wyniku. Obligacje korporacyjne stanowią 22 proc., a środki pieniężne niespełna 1 proc. Jego aktywa na koniec maja wynosiły 76 mln zł.

W przypadku Pekao Dłużny Aktywny mamy do czynienia z bardziej zdywersyfikowanym geograficznie funduszem. Jego zarządzajacy inwestuje bowiem nie tylko w polskie papiery skarbowe, ale także na europejskich rynkach wschodzących (np. Czechy, Węgry). Duration jego portfela przekracza 4 lata. Fundusz ma zaledwie 10 mln zł aktywów.

Zdecydowanie większym, bo dysponującym aktywami przekraczającymi 260 mln zł jest QUERCUS Obligacji Skarbowych. Fundusz również stosuje dźwignię finansową, bowiem na koniec maja jego zaangażowanie w papiery dłużne sięgało niemal 145 proc. Duration portfela jest spore, bo przekracza aż 6 lat. Stałokuponowe obligacje skarbowe stanowią trzon (74,6 proc.), a udział papierów z terminem do wykupu większym niż 5 lat to ponad 46 proc. portfela.

- Quercus Obligacji Skarbowych to fundusz, który podejmuje aktywną walkę o wynik – zarządzający produktem stosuje bowiem szerokie spektrum narzędzi i strategii. Poszukiwanie wartości dodanej i aktywna walka o wysokie miejsca w tabeli przejawia się również poprzez stosowanie dźwigni finansowej, co jest raczej rzadkością wśród konkurentów. Rozwiązanie to można określić produktem dla maksymalistów, którzy chcą wyciskać rentowność z koniunktury panującej na rynku długu skarbowego. Niemniej jednak warto mieć na uwadze, że „dynamiczny” charakter produktu jest okupiony większą zmiennością jednostki - uważają eksperci Analiz Online - Olga Sierakowska i Marcin Różowski, autorzy najnowszej oceny ratingowej funduszu.

BNP Paribas Obligacji to z kolei fundusz, który nieco bardziej stawia na korporacyjny dług (niemal 35 proc. portfela na koniec marca). Duration całego portela nie przekracza 4 proc., a obligacje skarbowe stałokuponowe, których termin do wykupu jest mniejszy niż 5 lat, stanowią ponad 66 proc. W portfelu znajdziemy nie tylko polskie obligacje, ale także zagraniczne.

- Ryzyko (tzw. stopy procentowej) podejmowane w tej części portfela jest na przeciętnym poziomie, co sprawia, że trudno upatrywać w niej przewag konkurencyjnych. W efekcie, to właśnie na części nieskarbowej – jej udział jest wysoki na tle konkurencji – spoczywa ciężar generowanie dodatkowej stopy zwrotu. Choć ten filar zbudowany jest głównie w oparciu o obligacje wyemitowane przez instytucje rządowe, banki i podmioty finansowe, to jednak często gości w nim szeroka reprezentacja deweloperów, jak i mniejszych przedsiębiorstw, co zwiększa rentowność tego portfela. Duża uwaga zarządzających koncentruje się na jego dywersyfikacji, co ogranicza ryzyko związane z upadłością emitenta - wskazują analitycy Analiz Online.

Zdaniem ekspertów ostatnie wydarzenia na rynku długu to raczej korekta, a nie początek zmiany trendu, choć zastrzegają, że ten jest bliski.

- Wychodzimy z założenia, że punkt zwrotny na rynku długu powinien nastąpić na etapie bardzo zaawansowanego cyklu podwyżek stóp procentowych, któremu powinny towarzyszyć pierwsze oznaki łagodzenia presji inflacyjnej. W zasadzie oba te warunki powinny być spełnione pod koniec lata. Przy tak nerwowej sytuacji na rynku nie sposób przewidzieć dokładnie kiedy ten moment nastąpi. Wychodzimy jednak z założenia, że w drugim półroczu powinniśmy mieć do czynienia ze zmianą trendu na krajowym rynku skarbowych papierów dłużnych - przekonuje Mikołaj Stępniewski, zarządzający funduszami Investors TFI.

- Dużą część strat polskie obligacje odrobiły po słabszych od oczekiwań danych makro. Niemniej, pewne spowolnienie jest wysoce prawdopodobne już od jakiegoś czasu, a otoczenie dla obligacji będzie pozostawać wymagające. Rodzimy rynek wciąż jest bardzo płytki, a oprócz lokalnych czynników zmienność będzie podbijana również przez spóźniony EBC próbujący walczyć z fragmentacją strefy euro - dodaje Bartosz Tokarczyk, zarządzajacy funduszami Noble Funds TFI.

24.06.2022

Źródło: Andrey_Popov / Shuterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania