Mocny trzeci filar albo emerytury poniżej 1000 zł

Jeśli nie zwiększymy znacznie długoterminowych oszczędności, przeciętny poziom emerytury w stosunku do ostatniej płacy w Polsce spadnie do 37% już przed połową tego stulecia

Tak wynika z drugiej edycji raportu emerytalnego Avivy „Mind the Gap 2”. Dokument ilustruje z jakimi problemami mierzą się systemy emerytalne w Europie. Dokładnej analizie poddano osiem krajów, w tym Polskę. W raporcie znajdziemy odpowiedź na pytanie, ile dodatkowych oszczędności powinny zgromadzić osoby, które planują przejść na emeryturę w najbliższych 40 latach, tak aby była ona na poziomie 70% ostatniego wynagrodzenia. Właśnie taki uznano za komfortowy zgodnie z definicją OECD.

Z publikacji wynika, że wśród badanych krajów Polska ma najwyższą stopę zastąpienia obok Francji i Włoch. Jednocześnie jesteśmy jednym z trzech krajów, w którym spada ona najszybciej. Polacy, którzy w 2017 r. przechodzą na emerturę otrzymują średnio 54% ostatniego wynagrodzenia. Do 2047 r. ten poziom spadnie do 37%.

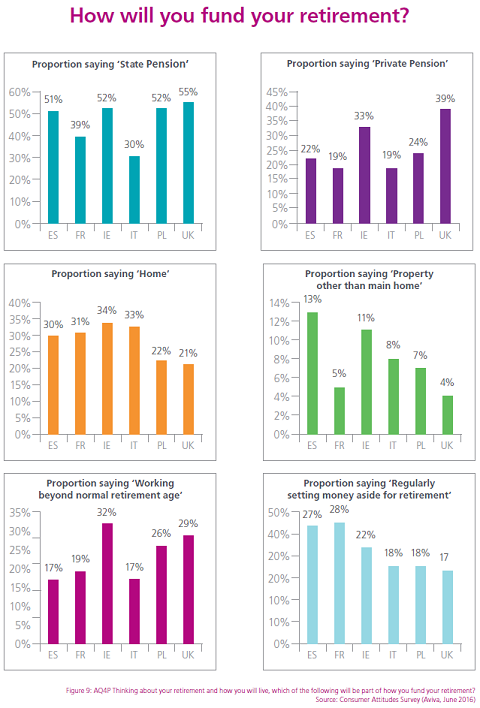

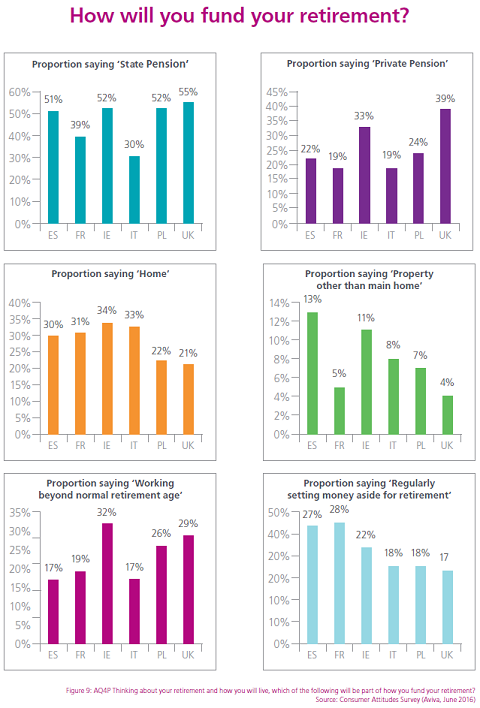

Wnioski nasuwają się same. Jeśli liczymy na to, że na starość będziemy żyć tylko z emerytury państwowej, a tak według raportu sądzi ponad połowa Polaków (52%, patrz wykres poniżej), to musimy się przygotować na głodowe świadczenia. Osobie zarabiającej 2500 zł na rękę trudno sobie wyobrazić życie za 925 zł.

Z drugiej strony osiągnięcie 70-proc. stopy zastąpienia jest w polskich warunkach całkowicie nierealne. – Statystyczny Polak musiałby odkładać dodatkowo średnio 14 tys. zł rocznie, aby utrzymać taki poziom. W zasięgu ręki, jednak wciąż bardzo ambitne, wydaje się 50%. Tu wystarczy już „tylko” ok. 4 tys. zł rocznie – tłumaczy Adam Uszpolewicz, prezes zarządu Aviva TUnŻ.

To daje ok. 330 zł miesięcznie. Prezes towarzystwa wskazuje, że mniej więcej taki poziom oszczędności zostałby realnie odkładany, zakładając przyjęcie się Pracowniczych Planów Kapitałowych, w których składki na emeryturę pracownika odkładałby on sam (standardowo 2% wynagrodzenia) oraz pracodawca (również 2%).

– Wejście w życie tych propozycji włączy do oszczędzania miliony pracujących Polaków. Warunkiem jest szerokie zrozumienie i poparcie społeczne, zwłaszcza ze strony pracodawców i związków zawodowych. Warto rozważyć, aby już od początku tworzący programy mieli możliwość wyboru instytucji, która będzie zarządzać aktywami – mówi Adam Uszpolewicz.

Prezes dobrze ocenia zapis mówiący o automatycznym zapisywaniu pracowników do PPK. Wskazuje, że jest to jedna z dwóch dróg, która może pomóc upowszechnić dodatkowe formy oszczędzania. Drugą jest zapronowanie naprawdę atrakcyjnych ulg podatkowych w produktach trzeciofilarowych. - Obecnie funkcjonujące IKE i IKZE są dobrym rozwiązaniem, ale po pierwsze, można pomyśleć o zwiększeniu rocznych limitów wpłat, a po drugie, przede wszystkim zaznajomić Polaków z korzyściami, jakie za sobą niosą, bo tak naprawdę mało kto, wie że istnieje taka możliwość odkładania oszczędności – mówi Adam Uszpolewicz.

To jednak wciąż wierzchołek góry lodowej. Aby przekonać Polaków do długoterminowego podejścia do tematu emerytury, trzeba zacząć edukację już na poziomie szkoły podstawowej i średniej. – Osobiście uważam, że na maturze powinno znaleźć się kilka pytań dotyczących prostych zagadnień związanych z matematyką finansową, np. ile kapitału muszę zgromadzić, żeby przez 20 lat na emeryturze mógł wypłacać sobie 2000 zł miesięcznie – mówi Paweł Pytel, wiceprezes zarządu Aviva TUnŻ.

Wiceprezes jest zdania, że dyskusja na temat usprawnienia systemu emerytalnego nie może gasnąć. Jego zdaniem ZUS ma narzędzia i jak najbardziej powinien, oprócz prognoz przyszłej emerytury, publikować również zbiorcze roczne raporty, w których komunikowałby ile dzisiejszych 30-, 40- i 50-latków kwalifikuje się do wypłaty minimalnego świadczenia. Być może to zmusiłoby nas do myślenia.

Wojciech Kiermacz

Analizy Online

Wojciech Kiermacz

Analizy Online

Rynek funduszy

Tylko u nas

18.10.2016

Źródło: Creativa Images / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania