Liga Ekspertów w styczniu: ubiegłoroczny maruder ruszył z kopyta

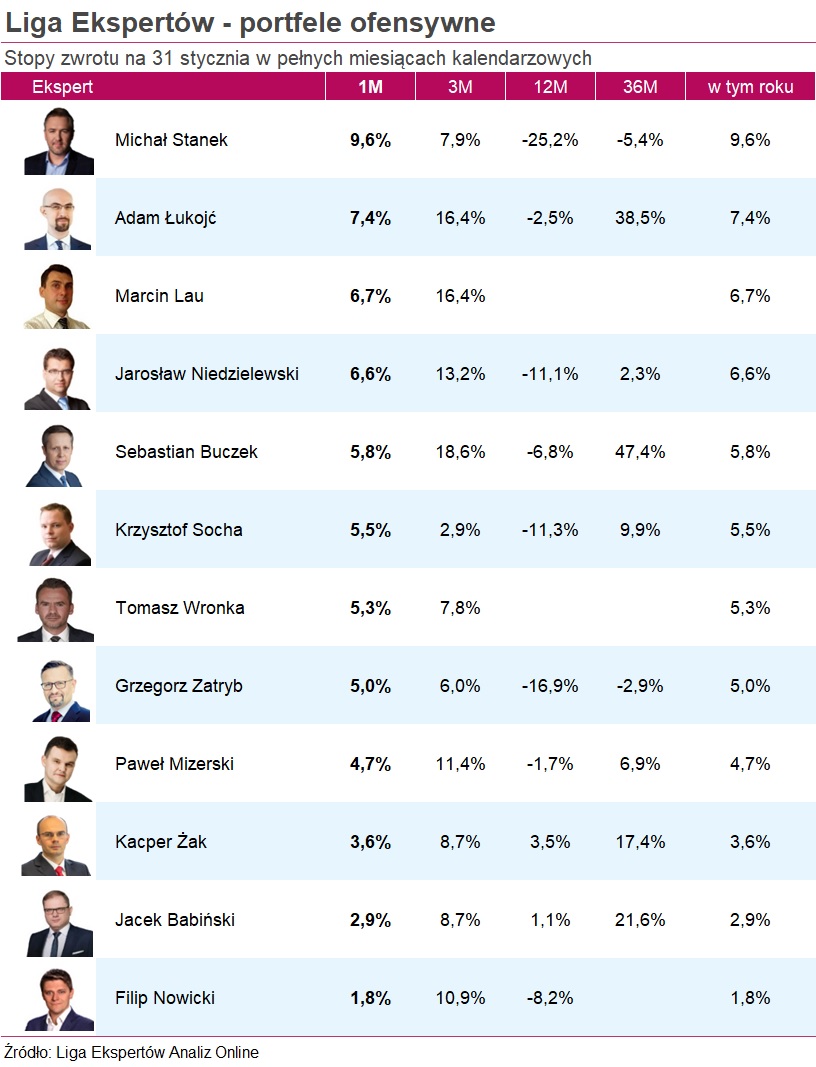

Już dawno w Lidze Ekspertów nie było takich wyników. Wszyscy uczestnicy pomnożyli w styczniu wirtualne portfele, ale dobra passa sprzyjała szczególnie jednemu.

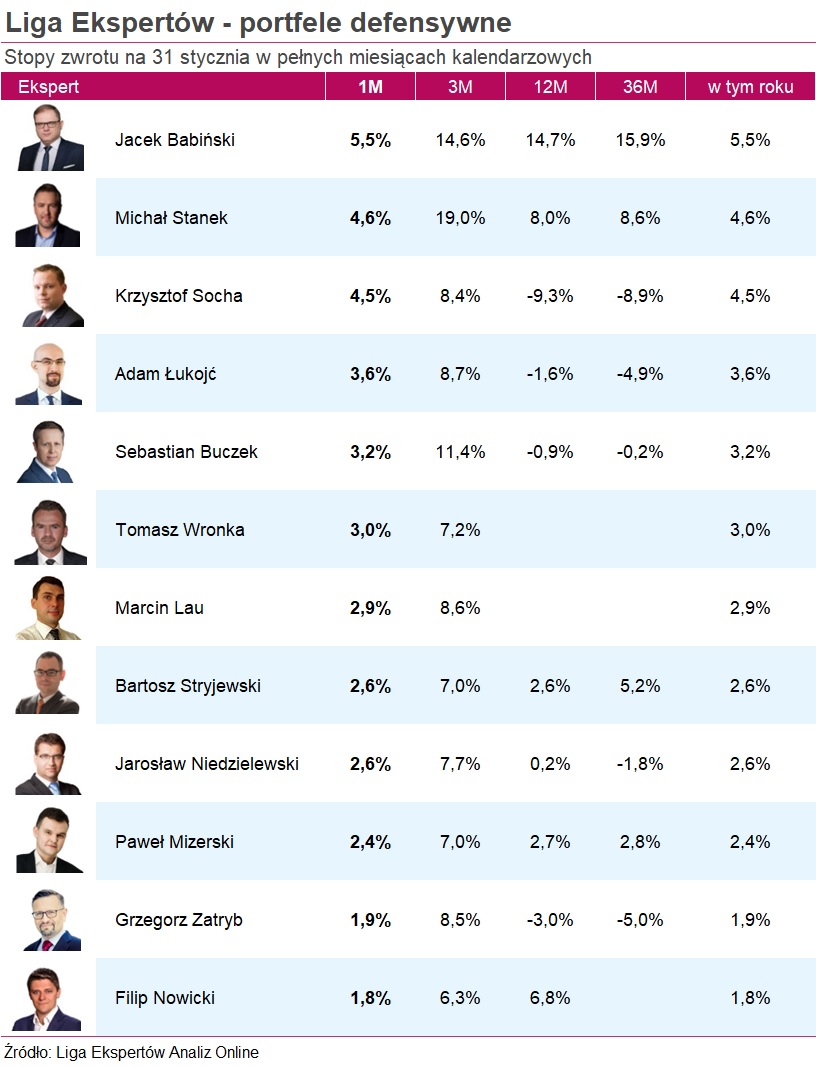

W styczniu nie trzeba było się bardzo natrudzić, aby solidnie zarobić. Inwestorzy wpadli w dezinflacyjną euforię, nabrali apetytu na ryzyko i ruszyli na zakupy. W efekcie drożały zarówno akcje, jak i obligacje, rosły też ceny metali, najbardziej złota i miedzi. W takim otoczeniu wszystkie strategie defensywne i ofensywne przyniosły w styczniu zarobek. Najlepszy i najgorszy portfel agresywny dzieli ponad 7 pkt proc. Rozstrzał w wynikach strategii defensywnych sięga z kolei niemal 4 pkt proc.

Reklama

Maruder wskoczył na podium

Największy, bo ponad 9-proc. zarobek spośród strategii ofensywnych (a więc z większym udziałem akcji) wypracował w styczniu Michał Stanek z Q Value. Dla jego wyników kluczowe było odbicie notowań spółek technologicznych na Wall Street, które zresztą mocno poturbowały jego portfel w ubiegłym roku. Do tego stopnia, że ekspert stracił w rok ponad 40 proc., co było najgorszym osiągnięciem w tej wirtualnej rywalizacji. W styczniu maruder wskoczył na podium.

Portfel Michała Stanka, który nie zmienia się od stycznia 2020 r., jest wrażliwy na sytuację, jaka panuje wśród spółek technologicznych, bo ponad 20 proc. wirtualnych pieniędzy zainwestował w Skarbiec Spółek Wzrostowych. Ten z kolei w 2022 r. stracił ponad 67 proc., a w styczniu zarobił prawie 13 proc.

Spółki technologiczne są uzależnione od wysokości stóp procentowych, a więc od decyzji banków centralnych. Te z kolei, walcząc z inflacją, podnosiły w ubiegłym roku koszt pieniądza, co wywołało ogromną przecenę na giełdach. Z początkiem 2023 r. widać jednak potężne odbicie. Wystarczy powiedzieć, że technologiczny Nasdaq w styczniu wzrósł o niemal 11 proc., a w lutym kontynuuje swój rajd, napędzany oczekiwaniami na rychły piwot w polityce monetarnej.

- Żaden z głównych banków centralnych (Fed w środę, BoE i EBC wczoraj) nie brzmiał gołębio, a jednak tak zostały odebrane. Dlaczego? Bo nie brzmiały bardziej jastrzębio. Poprzeczka do tego, by rynki obstawiały wyższe stopy, jest przy takiej trajektorii globalnej inflacji zawieszona zbyt wysoko, by retoryka banku centralnego mogła tutaj cokolwiek zmienić. Koniec cyklu podwyżek stóp jest na horyzoncie, a za nim – początek cyklu obniżek (i nie ma znaczenia to, że poszczególne banki centralne będą miały przestrzeń wcześniej lub później). Teraz do dopełnienia skrętu potrzebujemy pogorszenia danych z głównych gospodarek, sygnalizującego spodziewaną recesję - oceniają analitycy Pekao.

W portfelu eksperta Q Value znajdziemy także fundusz inwestujący w górników złota (Schroder ISF Global Gold A), który w 2022 r. stracił niemal 11 proc., a w styczniu zarobił już ponad 10 proc. Zyski przyniósł też Ipopema Globalnych Megatrendów, który w ubiegłym roku zanurkował o 50 proc., a z początkiem tego - dał zarobić ponad 8 proc. Można zatem powiedzieć, że Michał Stanek nie zdecydował się na zmianę w obranej strategii, ale - jak na razie - dobrze na tym wychodzi.

Czytaj także: Wyniki funduszy inwestycyjnych (styczeń 2023)

W styczniu, po wielomiesięcznej przerwie, na podium wskoczył Adam Łukojć z Allianz Polska TFI, którego strategia agresywna przyniosła ponad 7-proc. zarobek. Portfel ofensywny tego eksperta zbudowany jest z czterech funduszy, ale największy, bo niemal 30-proc. udział ma Allianz Akcji Rynku Złota, który w ubiegłym miesiącu zyskał niemal 10 proc. Pozostałe trzy fundusze (Allianz Akcji Małych i Średnich Spółek, Allianz Globalny Stabilnego Dochodu oraz Allianz Selektywny) zarobiły od 4 do 8 proc.

Na drugim biegunie wylądował Filip Nowicki z SUPERFUND TFI, którego portfel ofensywny zarobił w styczniu zaledwie 1,8 proc. To efekt inwestycji w cztery fundusze, z czego dodatnią stopę zwrotu wypracowały trzy z nich. Najwięcej, bo 10 proc., zarobił Superfund Alternatywny (fundusz absolute return), a najgorzej wypadł Superfund Silver Powiązany SFIO kat. Standardowa, który stracił prawie 8 proc. na inwestycji na rynku srebra. Pozostałe dwa - Superfund Akcyjny oraz Superfund Spokojna Inwestycja (fundusz dłużny) - powiększyły portfel o - odpowiednio - 9 i 2 proc.

Lider utrzymał pozycję

Na rynku obligacji już od października trwa odwilż. W przypadku polskich papierów 10-letnich, rentowność spadła poniżej 6 proc. W tym czasie dochodowość obligacji amerykańskich obniżyła się do poziomu 3,5 proc., a niemieckich - poniżej 2,3 proc. Żaden fundusz z segmentu dłużnych polskich, których jest ponad 160, nie stracił, co mocno wsparło wyniki strategii defensywnych uczestników Ligi Ekspertów.

Pozycję lidera utrzymuje Jacek Babiński, który w całym ubiegłym roku zarobił ponad 9 proc., co było najlepszym wynikiem wśród wszystkich portfeli bezpiecznych. W styczniu ekspert Pekao TFI kontynuuje dobrą passę, bo w miesiąc zarobił 5,5 proc., co zapewniło mu pierwsze miejsce podium. Jest to rezultat inwestycji w zaledwie jeden fundusz - Pekao Dłużny Aktywny.

Na drugim miejscu podium znalazł się Michał Stanek, który w styczniu zarobił 4,6 proc. Jego portfel defensywny w połowie wypełniają dwa fundusze Rockbridge Lokata Plus oraz Rockbridge Obligacji 2. Drugą połowę wypelnia Investor Oszczędnościowy oraz AGIO Kapitał PLUS. Stopy zwrotu tych funduszy w styczniu sięgały od 1,3 do 8,2 proc.

Po wielu miesiącach bolesnych strat wreszcie zarabiać zaczęła strategia defensywna Krzysztofa Sochy z Esaliens TFI. W ubiegłym roku ekspert stracił ponad 16 proc., co było najgorszym wynikiem w Lidze Ekspertów. W styczniu zyskał 4,5 proc. Portfel eksperta nie zmienia się od listopada ubiegłego roku. Znajdziemy w nim 2 fundusze dłużne Esaliens Globalnych Papierów Dłużnych oraz Esaliens Makrostrategii Papierów Dłużnych, a także 1 fundusz akcyjny - Esaliens Medycyny i Nowych Technologii. Te dwa ostatnie straciły w ubiegłym roku ponad 20 proc. Pierwszy zanurkował o 10 proc. W styczniu wszystkie były na plusie od 2,7 do 6,7 proc.

Najgorzej w styczniu wypadł Filip Nowicki, który zarobił 1,8 proc. W jego portfelu znajdziemy 3 fundusze: Superfund Obligacyjny, Superfund Spokojna Inwestycja oraz Superfund Alternatywny. Ten ostatni pojawił się w nim dopiero w połowie miesiąca. Dla wyniku kluczowe znaczenie miały dwa pierwsze, które w styczniu były niespełna 2 proc. na plusie.

03.02.2023

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania