Liga Ekspertów: w styczniu Filip Nowicki ruszył z kopyta

Aż 19,5 proc. zarobił w miesiąc portfel agresywny Filipa Nowickiego z Superfund TFI. To przede wszystkim efekt inwestycji w fundusz srebra oraz akcji górników metali szlachetnych. Ten pierwszy zniknął z portfela tuż przed styczniowym tąpnięciem.

W styczniu 2026 r. globalne rynki akcji dopisały do trwającej już ponad trzy lata hossy kolejne rekordy, choć skala wzrostów na rynkach rozwiniętych była umiarkowana. S&P 500 zyskał w miesiąc 1,4 proc., a niemiecki DAX jedynie 0,2 proc. Prawdziwym hitem inwestycyjnym okazała się natomiast Polska. Indeks szerokiego rynku WIG wzrósł w styczniu o solidne 6,5 proc., przy czym tym razem wyraźnie lepiej radziły sobie spółki o średniej i mniejszej kapitalizacji. Styczeń przyniósł także kontynuację spektakularnej hossy na rynku metali szlachetnych, choć jej finał okazał się wyjątkowo gwałtowny. W ostatnim dniu roboczym miesiąca doszło do panicznej wyprzedaży: cena srebra spadła jednego dnia o 28 proc., a złota o niemal 10 proc. Impulsem było umocnienie dolara oraz nerwowa reakcja rynku na nominację nowego szefa Fed. Mimo tego tąpnięcia, w ujęciu miesięcznym złoty kruszec podrożał o 10 proc., a srebro o 12 proc.

Reklama

Portfele ofensywne: Nowicki zdecydowanie przed peletonem

Nie dziwi zatem, że na czele stawki w styczniu stanał Filip Nowicki z SUPERFUND TFI, który nie tylko zajął pierwsze miejsce w miesięcznym zestawieniu, ale zrobił to z ogromną przewagą nad konkurencją. Jego portfel agresywny zyskał w styczniu 19,5 proc., podczas gdy kolejni uczestnicy zanotowali jednocyfrowe stopy zwrotu. Do 27 stycznia Filip Nowicki utrzymywał w portfelu agresywnym wysoką ekspozycję na rynek metali szlachetnych, przede wszystkim na srebro, dzięki czemu w pełni uczestniczył w styczniowym rajdzie.

Fundusz Superfund Silver Powiązany SFIO kat. Standardowa od początku miesiąca do momentu sprzedaży przyniósł stopę zwrotu na poziomie 40 proc., a jego udział sięgał niemal 30 proc. wartości portfela agresywnego. Istotnym źródłem zysku był także Superfund Spółek Złota i Srebra, który do 27 stycznia odpowiadał za niemal połowę portfela i w tym okresie zyskał 10,3 proc. Po redukcji pozycji jego udział spadł do ok. 30 proc. Obecnie największą część portfela agresywnego stanowi Superfund Akcyjny (blisko 52 proc.), który w samym styczniu wypracował stopę zwrotu na poziomie 8,7 proc. Uzupełnieniem strategii pozostaje Superfund Obligacyjny Uniwersalny z udziałem ok. 21 proc.

Drugi wynik miesiąca - 6,8 proc. - wypracował Michał Stanek z Q Value, ex aequo z portfelem prowadzonym przez Zespół zarządzających Esaliens TFI. Dalej uplasowali się Jarosław Niedzielewski z Investors TFI (5,2 proc.) oraz Marcin Lau z Phinance (4,9 proc.). Stawkę zamykali Paweł Regulski z Michael / Ström Dom Maklerski i Sebastian Buczek z QUERCUS TFI - odpowiednio - 2,5 oraz 2,6 proc.

Skala przewagi lidera najlepiej widoczna jest jednak w dłuższych horyzontach. Po trzech miesiącach portfel Filipa Nowickiego notuje aż 44,4 proc. zysku, a w skali 12 miesięcy aż 80,7 proc. Dla porównania, drugi pod względem rocznego wyniku Michał Stanek osiągnął 51,9 proc., a zespół Esaliens 31,9 proc.

Przewaga lidera nie jest jednak przypadkowa, lecz wynika z konsekwentnie realizowanej od dłuższego czasu strategii. Kluczowe znaczenie miały trafne decyzje taktyczne, zwłaszcza ekspozycja na rynek metali szlachetnych oraz umiejętność redukcji ryzyka w odpowiednim momencie.

Portfele defensywne: Reczulski liderem miesiąca

Styczeń przyniósł mieszane sygnały dla inwestujących w fundusze obligacji. Rentowność amerykańskich 10-letnich obligacji skarbowych wzrosła do 4,2 proc., co przełożyło się na słabsze wyniki większości funduszy długu denominowanych w dolarze. Odmienna sytuacja panowała na rynku krajowym. Rentowności polskich obligacji skarbowych lekko spadły, a w przypadku papierów 10-letnich obniżyły się do 5,11 proc., wspierając wyceny funduszy krajowych. W efekcie fundusze polskich obligacji skarbowych zakończyły miesiąc ze średnią stopą zwrotu na poziomie +1,0 proc. Dobrze radziły sobie również fundusze obligacji krótkoterminowych i uniwersalnych (średnio +0,9 proc.), a także fundusze papierów dłużnych, które przyniosły inwestorom przeciętnie +0,7 proc.. To z kolei znalazło odzwierciedlenie w wynikach portfeli defensywnych uczestników Ligi Ekspertów, budowanych właśnie z funduszy inwestycyjnych.

Najlepiej w styczniu wypadł Paweł Reczulski z iX Asset Management, którego portfel defensywny zyskał 3,9 proc. Źródłem styczniowego wyniku była wyraźna ekspozycja na obligacje zamienne oraz dług rynków wschodzących, które w pierwszym miesiącu roku zachowywały się lepiej niż klasyczne obligacje skarbowe z rynków bazowych. Największy pozytywny wkład wniósł Schroder ISF Asian Convertible Bond A1 (Acc) (PLN) (hedged), który w styczniu zyskał aż 7,3 proc. Solidnie zachował się także segment globalnych obligacji zamiennych. Schroder ISF Global Convertible Bond (USD) zakończył miesiąc wzrostem o 2,9 proc., a Franklin Global Convertible Securities Fund zyskał 0,8 proc. Uzupełnieniem strategii był Allianz PIMCO Emerging Local Bond, który w styczniu wypracował 2,4 proc. zysku.

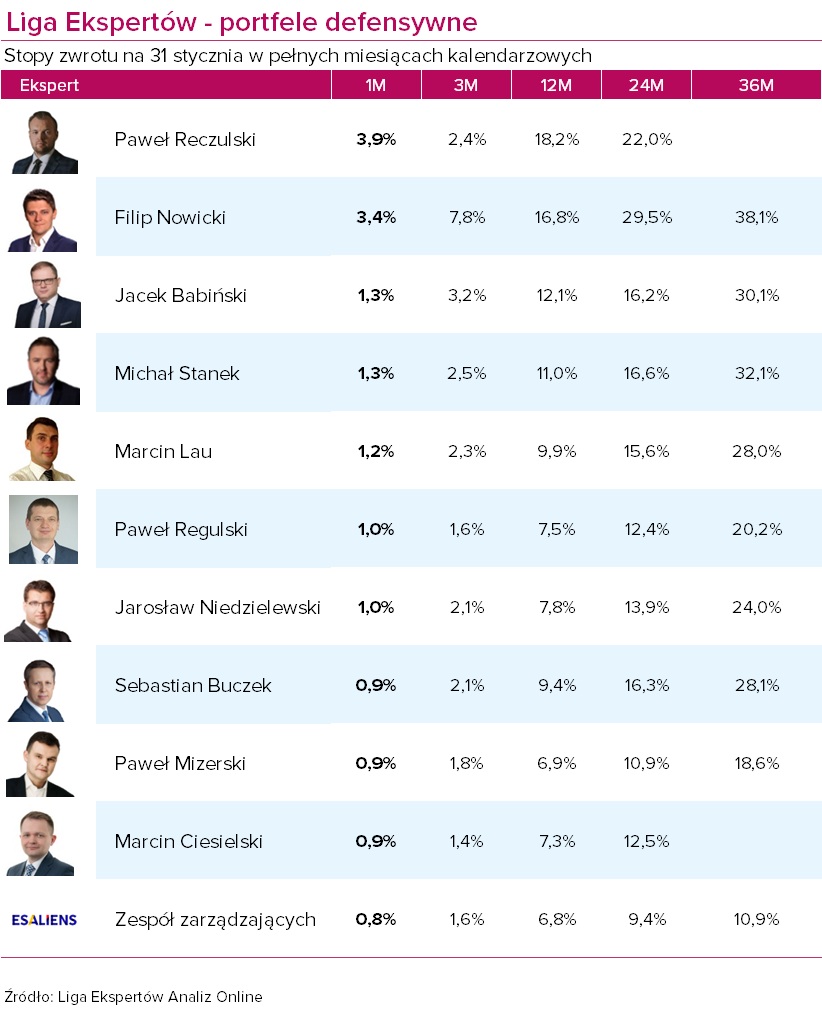

Drugie miejsce zajął Filip Nowicki z wynikiem 3,4 proc., a dalej uplasowali się Jacek Babiński z Pekao TFI oraz Michał Stanek (po 1,3 proc.). Pozostali uczestnicy zanotowali niższe stopy zwrotu, mieszczące się w przedziale 0,8-1,2 proc.

Po trzech miesiącach liderem pozostaje Filip Nowicki z wynikiem 7,8 proc., wyraźnie wyprzedzając konkurencję. W ujęciu rocznym najwyższy rezultat notuje Paweł Reczulski (18,2 proc.), przed Filipem Nowickim (16,8 proc.) i Jackiem Babińskim (12,1 proc.).

09.02.2026

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania