Dla każdego inwestora kluczowe jest pytanie „Jak radzi sobie zarządzający, któremu powierzyłem pieniądze?”. Zwykłe spojrzenie w tabelkę wyników często niestety nie jest miarodajne. Szczęśliwie mamy do dyspozycji inne narzędzia, które mogą pomóc.

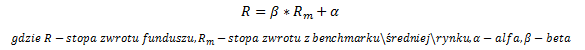

Na początek jednak wzór, bez którego trudno się obejść:

Reklama

To równanie jest w finansach bardzo popularne, ze względu na swoją prostotę i łatwość w interpretacji. Wynika z niego, że wynik danego instrumentu (np. funduszu) zależy od dwóch czynników – wrażliwości na zmiany rynku/benchmarku (o skali informuje wskaźnik beta) oraz wartości dodanej zarządzającego (wskaźnik alfa). To przede wszystkim ten drugi działa na wyobraźnię, dlatego też zajmiemy się nim w pierwszej kolejności.

Alfa

Wskaźnik Alfa dostarcza inwestorom informacji, o ile lepszy od benchmarku (w zadanym okresie) okazał się zarządzający. Ujmując kwestię inaczej - gdyby założyć, że stopa zwrotu z rynku/benchmarku wyniosła 0%, to nasz ostateczny wynik byłby determinowany tylko przez alfę dostarczaną przez menedżera.

Wysoka dodatnia alfa to w przypadku funduszy cecha niezwykle pożądana. Właściwie opiera się na niej cała koncepcja funduszy aktywnie zarządzanych. W zamian za wynagrodzenie zarządzający dąży do tego, aby dostarczyć wynik istotnie lepszy od rynkowego. Gdyby nie to, klient w 9 przypadkach na 10 wybierałby rozwiązania pasywne lub inwestycje bezpośrednie, które wiążą się ze znacznie niższymi kosztami.

Alfa jest prosta w interpretacji – im wyższa, tym lepsza. Jednak wiąże się z nią kilka praktycznych trudności, które mogą utrudnić życie inwestorom bez dostępu do odpowiednich narzędzi. Przede wszystkim jest to wskaźnik szacowany przy wykorzystaniu regresji liniowej – zatem w praktyce bez pomocy arkusza kalkulacyjnego się nie obejdzie. Do tego dochodzą niedogodności natury statystycznej. Nie chcemy tu czytelników zanudzać wycinkami z podręczników od tego przedmiotu, dlatego podkreślimy tylko, że szacunki są wrażliwe na dobór obserwacji (wybrany okres) oraz nietypowe wydarzenia (zawyżone/zaniżone stopy zwrotu). Przykładowo, jeżeli fundusz miał bardzo dobrych kilka miesięcy, to nawet przy pogorszeniu jakości zarządzania, alfa jeszcze przez długi czas może przyjmować zawyżone wartości. Na sam koniec zaś – wciąż niewiele TFI zamieszcza informacje na temat alfy w oficjalnych dokumentach (głównie kartach informacyjnych), przez co inwestorzy są skazani na własne (niełatwe) szacunki.

Beta

Beta określa wrażliwość uzyskiwanych stóp zwrotu na wyniki benchmarku/rynku. Posługując się przykładem – jeżeli beta wynosi 1,1, a wybrany indeks wzrośnie o 10%, to wynik funduszu powinien wynieść 11% (1,1*10%) – plus wartość wynikającą z alfy menedżera.

Trzeba przyznać, że z perspektywy krajowych funduszy beta nie odgrywa tak dużej roli jak alfa. Wynika to z tego, że w większości przypadków wskaźnik ten nie różni się istotnie od jedności – a jeżeli już, to jest od niej mniejszy. To z kolei jest pochodną tego, że na betę znacznie większy wpływ mają decyzje alokacyjne, niż – kluczowy w przypadku alfy – dobór instrumentów. W Polsce menadżerowie portfeli zdecydowanie częściej preferują zarządzać alfą, nie zaś betą – tryumf selekcji nad alokacją. W sporadycznych przypadkach, gdy beta jest wysoka (istotnie powyżej jednego) najczęściej jest to rezultatem wykorzystywania jednej z form dźwigni finansowej (operowania obcym kapitałem) – co przekłada się również na wyższe ryzyko funduszu.