QT – czyli quo vadis, Fed?

Zmniejszenie sumy bilansowej czyli quantitative tightening to odwrotność luzowania ilościowego (quantitative easing) polegającego na skupie obligacji z rynku. Fed od pewnego czasu wyprzedaje obligacje z portfela. Pytanie, jak długo to może robić i jakie będą skutki dla rynku międzybankowego, a więc również dla rynków finansowych. Według mnie duże.

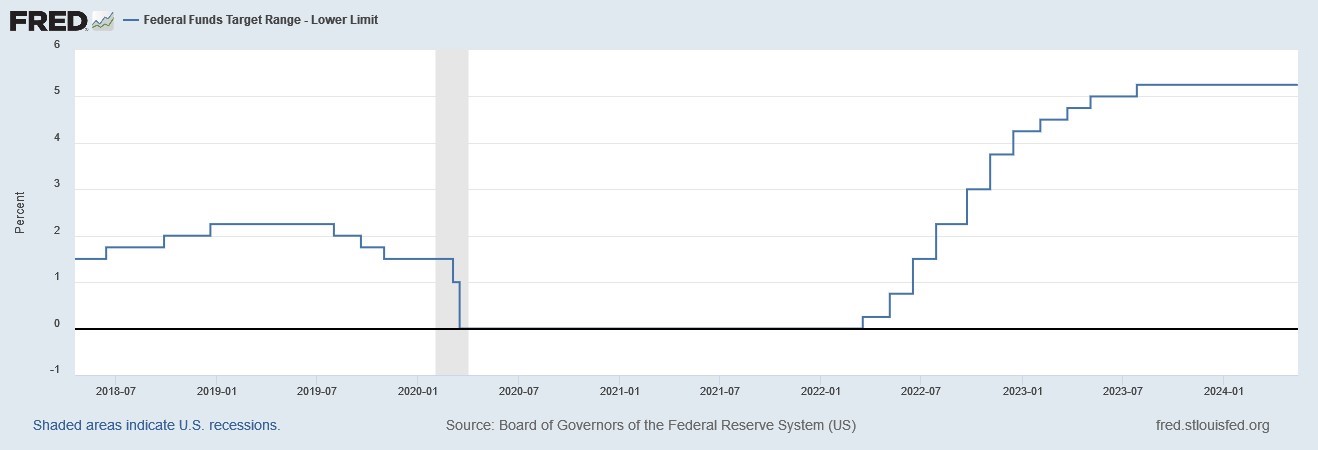

Ostatnia faza normalizowania polityki monetarnej przeprowadzana przez Fed rozpoczęła się w 2013 r. od ograniczenia skupu obligacji, potem było podniesienie stóp, a potem, od 2017 roku, wyprzedaż portfela obligacji, która w 2019 roku omal nie doprowadziła do załamania systemu bankowego w USA. Fed w 2019 r. obniżył stopy procentowe i skończył wyprzedawanie obligacji, a w 2020, po lockdownach, rozpoczął nową fazę QE, przy której ta z 2008 roku wygląda na „drobne wydatki”.

Reklama

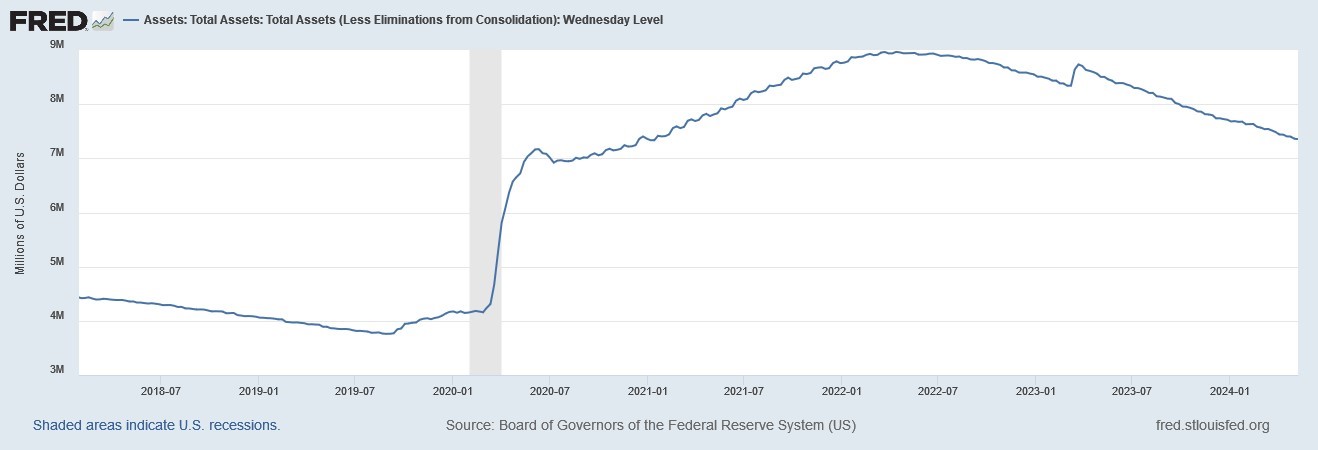

Fed zmniejsza sumę bilansową od drugiej połowy 2022, z małą przerwą w marcu 2023, gdy kryzys banków regionalnych zmusił bank centralny do zwiększenia płynności w sektorze finansowym.

W szczycie w 2022 suma bilansowa Fed zbliżyła się do 9 bilionów dolarów. Od tego czasu zmniejszyła się o 1,6 biliona dolarów, a Fed wyprzedaje co miesiąc obligacje skarbowe o wartości 60 miliardów i obligacje hipoteczne o wartości 35 miliardów dolarów. Od czerwca skala wyprzedaży ma zostać zmniejszona. Fed zamierza sprzedawać obligacje skarbowe o wartości 25 miliardów dolarów miesięcznie.

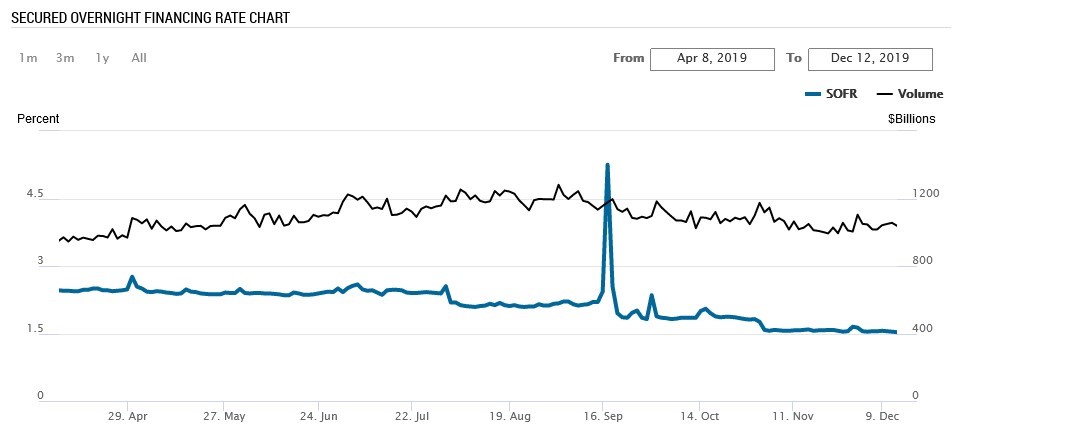

Zwróciłbym uwagę, że we wrześniu 2019 roku Fed nie tylko zaprzestał zmniejszania sumy bilansowej, ale odwrócił ten proces i szybko zaczął zwiększać płynność w sektorze finansowym. To, co się wówczas działo, było bardzo niebezpieczne. 16 września 2019 rynek repo (czyli rynek, na którym banki zapewniają sobie płynność) został wydrenowany. Firmy musiały płacić kwartalne podatki, więc wyjęły te pieniądze z kont bakowych i równocześnie odbyły się przetargi na obligacje skarbowe. W ciągu dwóch dni z rynku międzybankowego zniknęło 120 miliardów dolarów. W konsekwencji 16 września stawki na rynku międzybankowym dla transakcji repo przekroczyły 5% (a chwilowo nawet 10%).

Gdyby Fed nie dostarczył dodatkowej płynności, mogło być naprawdę interesująco. Fed zaoferował bankom 250 miliardów dolarów dodatkowych pożyczek. To uspokoiło sytuację, ale o powrocie do zacieśniania polityki monetarnej nie było już mowy.

Sytuacja była pochodną zmniejszania przez miesiące płynności w sektorze finansowym. Oczywiście dodatkowy drenaż rynku z gotówki wywołał panikę, ale Fed przez QT przygotował do tego grunt.

Wracając do dnia dzisiejszego: sytuacja na rynku międzybankowym na razie nie wygląda źle i trudno mówić, by na dniach mogło zabraknąć płynności, ale zbliżamy się do parametrów, które w 2019 spowodowały radykalną zmianę w działaniach Fedu.

W 2019 Fed rozpoczął obniżki stóp, jeszcze zanim rynek międzybankowy pokazał kłopoty.

Od września rozpoczął również zwiększanie sumy bilansowej, czyli zapewnił dodatkową płynność instytucjom finansowym. Oficjalnie powodem obniżek stóp była słabnąca gospodarka, ale ograniczenie płynności na rynku międzybankowym było rzeczywistą przyczyną zmiany polityki banku centralnego.

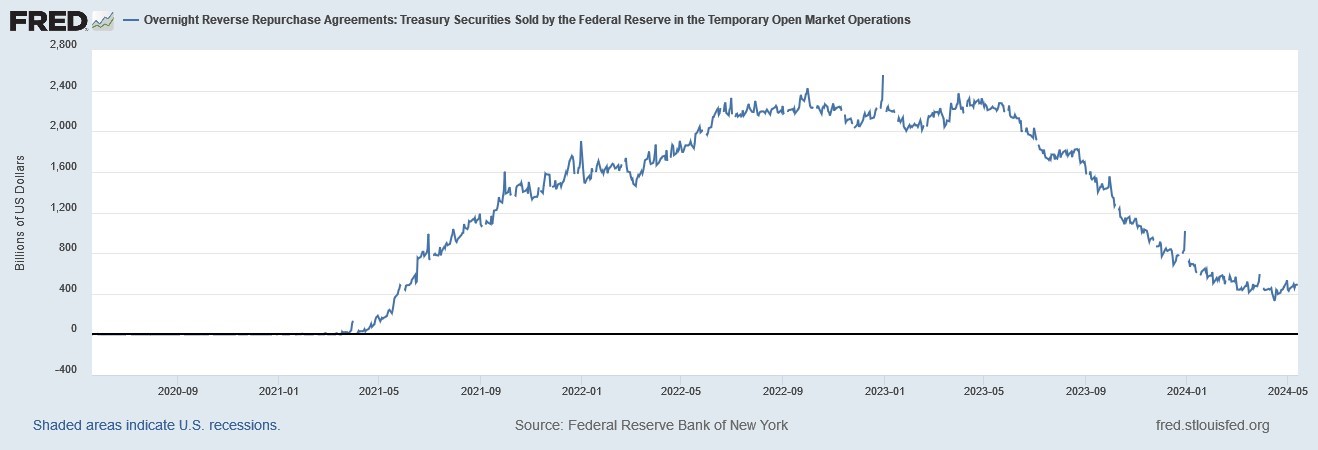

Dziś, przynajmniej na razie, Fed może powstrzymywać się od obniżek stóp, ale powoli zbliża się do momentu, w którym nie będzie mógł zmniejszać sumy bilansowej. To, co pozwalało od ponad roku na pozbywanie się obligacji przez Fed, to nadpłynność sektora bankowego.

Operacje reverse repo to działania Fed, które pozwalają bankom ulokować nadwyżki kapitału na rachunku Fed. Banki zawierają z Fed transakcje, gdzie kupują obligacje z przyrzeczeniem odkupu po określonej cenie i w określonym terminie. To oznacza, że Fed pozbywał się części obligacji z portfela w ramach QT, ale równocześnie banki miały takie nadwyżki kapitałów, że zawierały krótkoterminowe transakcje z Fed, gdzie kupowały od banku centralnego obligacje. Dzienna wartość tych transakcji rok temu przekraczała 2 biliony dolarów. Od tego czasu Fed zredukował sumę bilansową o 1,6 biliona dolarów, a banki ograniczyły transakcje reverse repo do 400 miliardów dolarów dziennie. Można przyjąć, że jeżeli Fed nadal będzie prowadził QT, to wcześniej czy później taki dzień jak 16 września 2019 się powtórzy.

W mojej ocenie Fed zbliża się do końca procesu QT. Fed nie będzie w stanie zredukować sumy bilansowej o więcej niż 300 miliardów dolarów. Co więcej Fed nie będzie w stanie zredukować sumy bilansowej poniżej 7 bilionów dolarów już nigdy. Przy pierwszych zawirowaniach na rynku międzybankowym albo w gospodarce Fed ponownie rozpocznie „luzowanie ilościowe” i zwrot w polityce może być bardzo szybki, tak jak to miało miejsce w 2019 roku.

Inwestycyjnie warto przygotować się na wzrost zmienności i na rynkach akcji, i obligacji już w tym roku i zapewne również w roku przyszłym. I warto uważnie obserwować działania Fedu. To, co będzie się działo w sektorze finansowym na skutek prowadzonego QT, nie oznacza wielkiej bessy na rynku akcji, ale oznacza, że rynek akcji może być podatny na szybkie głębsze korekty, gdy już banki nie będą mogły kupować od Fedu obligacji, wykorzystując gotówkę, którą plasowały w operacjach reverse repo. Zostało im 400 miliardów dolarów.

15.05.2024

Źródło: MDart10/ Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania