Zadłużanie się rządów jest niebezpieczne

Rządy zadłużają się, zawsze znajdując powody, z których to jest konieczne. Idea, by dzięki działaniom rządów możliwe było stabilizowanie koniunktury gospodarczej, już dawno została odłożona do lamusa. Rządy zadłużają się, bo mogą, a pieniądze wydają na konsumpcję, finansowanie systemów emerytalnych i… spłacanie odsetek od zaciągniętego długu.

Jaki poziom zadłużenia staje się niebezpieczny i co się stanie, gdy rządy nie będą w stanie rolować swego zadłużenia?

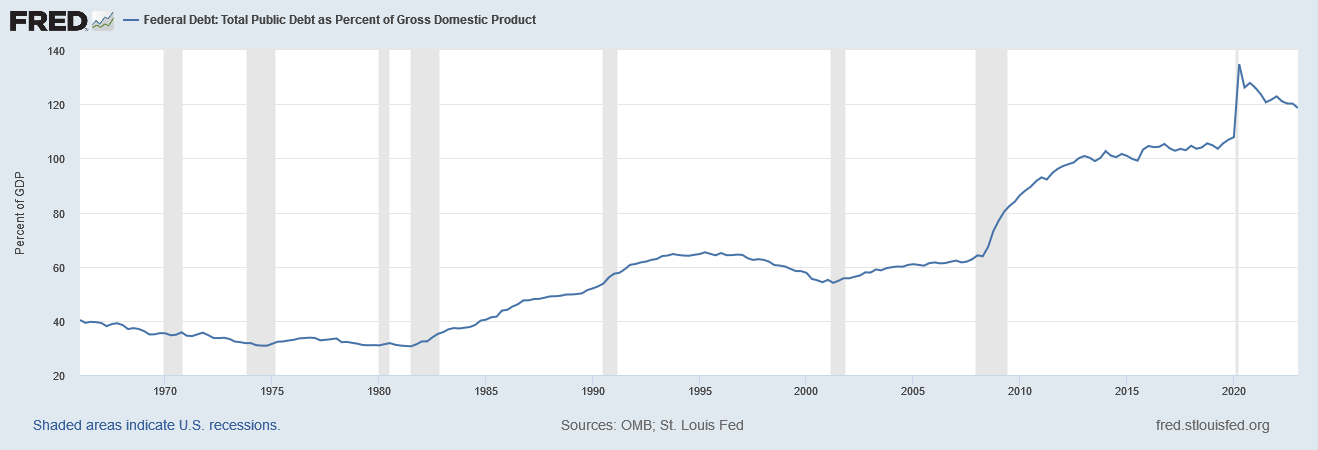

W pierwszym kwartale 1981 roku dług federalny w USA do PKB wynosił 31%. W I kwartale 2023 r. dług urósł do 118 % PKB, a w 2020 roku sięgał nawet 134%.

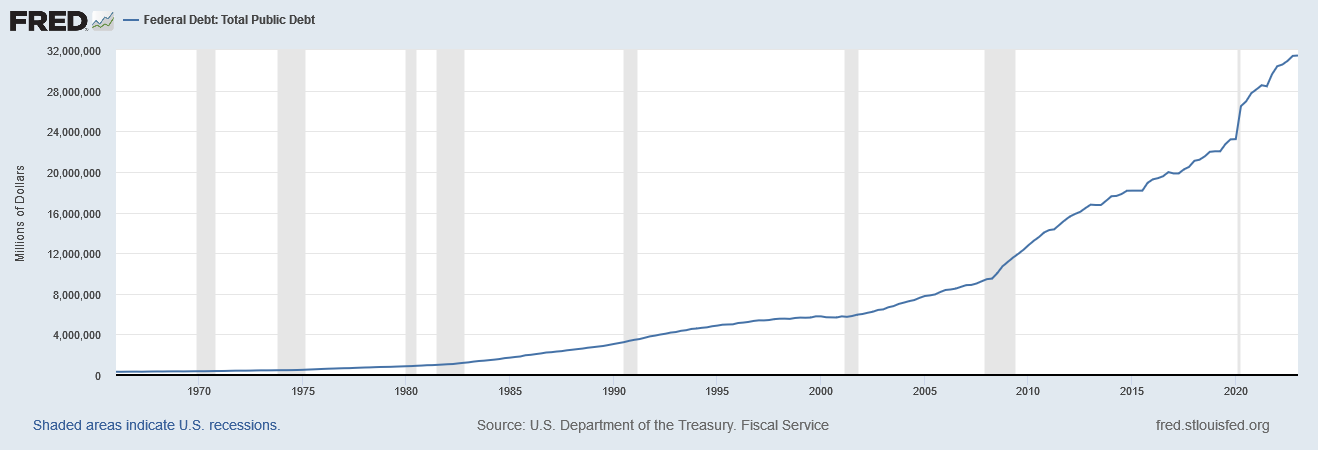

Jeszcze bardziej spektakularny jest przyrost długu w ujęciu dolarowym.

W pierwszym kwartale 1981 roku dług federalny wynosił 965 miliardów dolarów. W pierwszym kwartale 2023 już 31,5 biliona dolarów.

Czy taki poziom długu stanowi zagrożenie dla finansów publicznych? Bez wątpienia tak, choć rządy i banki centralne mają sporo „sztuczek”, które te problemy pozwalają odwlec w czasie. Jednym ze sprzymierzeńców rządów jest inflacja, zwłaszcza dopóki rośnie. W okresie rosnącej inflacji rosną dochody budżetu państwa ze względu na „podatek inflacyjny”. Dodatkowo rośnie nominalny PKB, czyli wzrost cen w gospodarce powoduje wzrost mianownika w ułamku porównującym dług do PKB. W ten sposób również w Polsce mieliśmy spadek zadłużenia sektora finansów publicznych z prawie 57,2% w roku 2020 do 49,1% w roku ubiegłym.

Reklama

Jednak równocześnie bank centralny jest zmuszony do podnoszenia stóp procentowych, co sprawia, że rosną koszty obsługi długu, a spadająca inflacja obniża podatek inflacyjny. Równocześnie zaczyna spowalniać gospodarka, co dodatkowo negatywnie wpływa na dochody budżetu. Tak więc rzeczywistą sytuację budżetu poznajemy dopiero wówczas, gdy zaczyna spadać inflacja, rosną koszty obsługi długu i hamuje gospodarka, czyli w tym i przyszłym roku. Dotyczy to zarówno USA, jak i Polski.

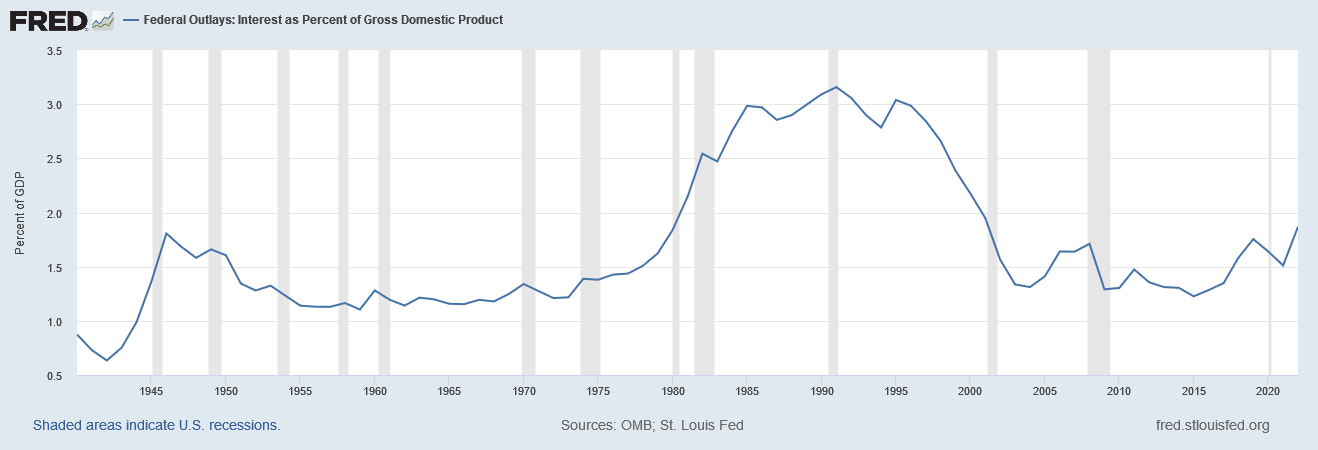

Koszty obsługi długu federalnego w USA w 2021 roku spadły do poziomu 1,5% PKB. Była to pochodna rekordowo niskiego poziomu oprocentowania obligacji i zerowych stóp procentowych. W ubiegłym roku koszty obsługi długu wzrosły do 1,8% PKB. Zakładając, że w przyszłym roku Fed utrzyma stopy procentowe powyżej 5%, a dług w stosunku do PKB nie spadnie poniżej 110%, to można spodziewać się, że koszt obsługi długu szybko zbliży się do 3%, czyli poziomów, które uznano za niebezpieczne w pierwszej połowie lat 90. Jeżeli koszt pieniądza nie spadnie, to Departament Stanu będzie musiał emitować dług z wyższym oprocentowaniem, by spłacić dług już wyemitowany, który miał niższe oprocentowanie. Średnia zapadalność obligacji skarbowych w USA przekracza obecnie 6 lat, co oznacza, że konieczność rolowania tych obligacji będzie następowała stopniowo. To sprawia, że wysokie stopy procentowe nie od razu pogarszają sytuację budżetową.

A jak wygląda sytuacja dla Polski?

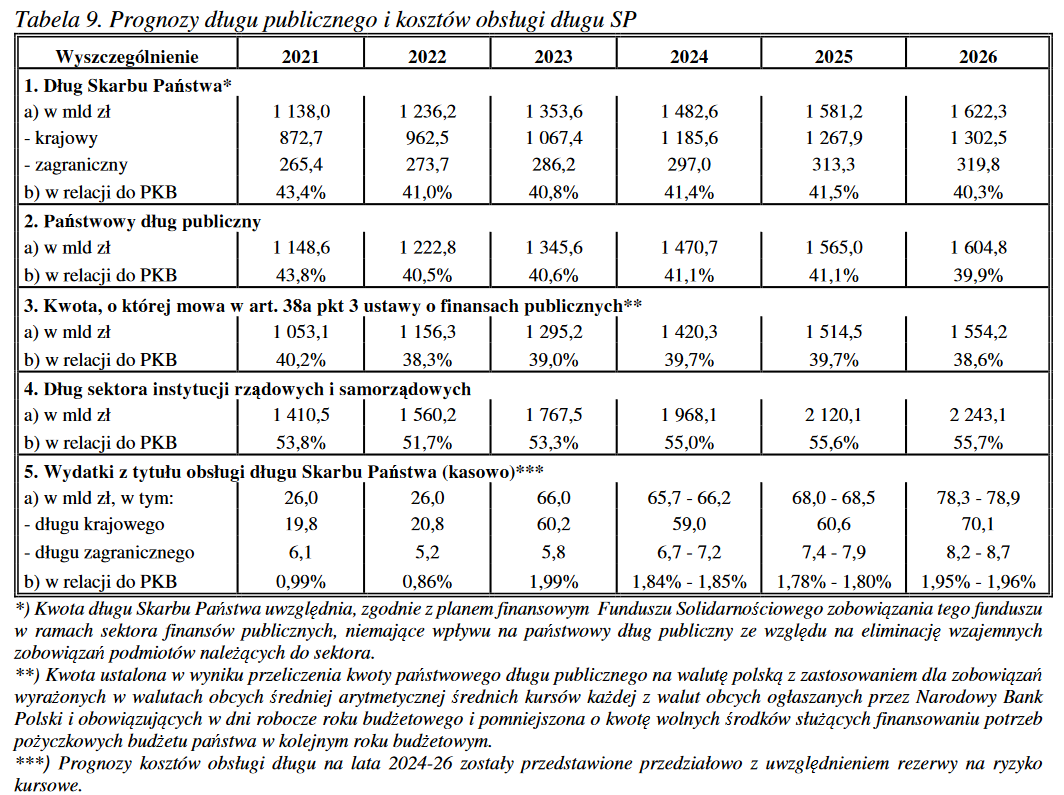

Tabela została opublikowana w raporcie ministerstwa finansów „Strategia zarządzania długiem sektora finansów publicznych w latach 2023-2026”. Zwróciłbym uwagę na koszty obsługi długu Skarbu Państwa w roku 2023 (punkt 5a), który wynosi 66 mld złotych (prognoza budżetowa). To stanowi już prawie 2% PKB. Natomiast jeszcze ciekawiej wygląda prognoza kosztów obsługi długu na rok 2024. Nawet przy bardzo optymistycznych założeniach koszty obsługi długu nie będą na podobnym poziomie jak w 2023. W mojej ocenie w przyszłym roku przekroczą 80 miliardów złotych, a prawdopodobnie zbliżą się do 100 miliardów złotych, co będzie stanowiło prawie 3% PKB. To już są kwoty, które robią wrażenie i mają znaczenie dla stabilności finansów publicznych.

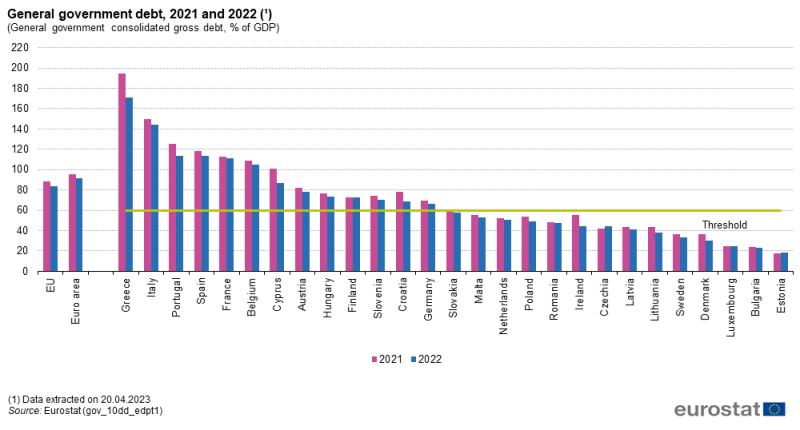

Argument, że Polska ma niski poziom długu publicznego w porównaniu z innymi krajami Unii Europejskiej jest chybiony.

Dane Eurostatu pokazują, że i w 2021, i w 2022 roku poziom długu publicznego do PKB w krajach byłego „bloku wschodniego” był niższy niż w Polsce. Wyjątek stanowiły Węgry, które w mojej ocenie w najbliższych latach będą miały z tego powodu poważne problemy, i nieznacznie wyższy poziom miała Słowacja. Oczywiście poziom długu publicznego Polski w porównaniu z Grecją czy Włochami jest dużo niższy, ale za nami nie stoi Europejski Bank Centralny. Mamy wyższe koszty obsługi długu i w okresie „risk off” EBC nie będzie skupował naszego długu. Jeśli spróbowałby to zrobić NBP, to złoty stanie się walutą „mało pożądaną”. Problemem więc nie jest to, co się dzieje obecnie, a to, co może wydarzyć się w najbliższych latach.

Największym wyzwaniem dla mocno zadłużonych rządów jest rolowanie długu (czyli znalezienie chętnych na nowo emitowane obligacje, by wykupić już wyemitowane obligacje, które kończą swój „żywot”) w okresach pogorszenia koniunktury gospodarczej. Dla Polski nawet obecny poziom długu do PKB (49%) jest już niebezpieczny. Przy pogorszeniu koniunktury uplasowanie emisji obligacji o wartości 200 miliardów złotych (sfinansowanie deficytu plus rolowanie długu) może być wyzwaniem.

Agencja Fitch, która ostatnio obniżyła rating kredytowy dla USA w uzasadnieniu podała między innymi wzrost poziomu zadłużenia (brak konsolidacji finansów publicznych) przy jednoczesnym zacieśnieniu polityki monetarnej (brak obniżek stóp przez Fed do marca 2024). Przy możliwym spowolnieniu gospodarczym, czyli dodatkowym wzroście deficytu, uplasowanie 3 bilionów dolarów obligacji i bonów skarbowych (a może i więcej) będzie trudne.

Poziom zadłużenia sektora finansów publicznych w drugiej połowie poprzedniej dekady i w UE, i w USA, i w Polsce wydawał się bezpieczny. Wynikało to niestety jedynie z rekordowo niskich rentowności obligacji. Ten, a zwłaszcza przyszły rok, to będzie czas ujawniania się ryzyk związanych z wysokim poziomem zadłużenia i nieporównanie wyższymi kosztami obsługi długu. Nie oznacza to bankructw poszczególnych państw, ale oznacza, że rządy z konieczności będą musiały ograniczyć wydatki, bo nie będzie chętnych na dodatkowe emisje długu. To jest ryzyko, które stworzyli politycy, a jak zwykle koszty tego poniosą zwykli ludzie.

08.08.2023

Źródło: DedMitday

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania