Rok 2025 w branży TFI. Rekordy, rekordy, rekordy

Rekordowe wpłaty, rekordowy zysk dla klientów i rekordowe aktywa pod zarządzaniem – tak branża TFI zapamięta rok 2025. To trzeci z rzędu bardzo dobry rok dla funduszy inwestycyjnych i ich klientów. Oto kluczowe liczby minionych dwunastu miesięcy.

Rok 2025 przyniósł branży TFI serię rekordów. Do funduszy popłynęły najwyższe w historii wpłaty, fundusze wypracowały dla klientów rekordowy zysk, a wartość aktywów pod zarządzaniem sięgnęła historycznego maksimum. Oto najważniejsze liczby minionego roku.

36,5 mld zł - tyle łącznie w 2025 r. zarobiły fundusze dla swoich klientów. To nowy rekord

Rok 2025 był trzecim z rzędu bardzo udanym dla klientów TFI. Zdecydowana większość funduszy inwestycyjnych zakończyła rok z dodatnimi stopami zwrotu, często liczonymi w dwucyfrowym, a w wybranych segmentach nawet trzycyfrowym tempie. Szacujemy, że w całym 2025 r. fundusze zarobiły dla swoich klientów łącznie aż 36,5 mld zł, wyraźnie więcej niż w 2024 r. (ok. 13 mld zł) i więcej niż w rekordowym dotąd 2023 r. (27 mld zł). Na tle poprzednich lat 2025 rok wyróżniał się nie tylko skalą zysków, ale także zmianą liderów hossy. Choć globalne rynki akcji zakończyły rok solidnymi wzrostami, tym razem Wall Street nie była głównym źródłem ponadprzeciętnych wyników. Znacznie lepiej radziły sobie wybrane rynki poza USA, w tym warszawska giełda, a prawdziwym fenomenem okazały się metale szlachetne. To właśnie strategie oparte na złocie i srebrze odpowiadały za największą część spektakularnych stóp zwrotu w całej branży. Fundusze dłużne po raz kolejny potwierdziły swoją konkurencyjność wobec lokat bankowych. Jedynym wyraźnym wyjątkiem pozostawały fundusze obligacji amerykańskich, które jako jedyna grupa zakończyły rok stratą w ujęciu średnim.

Zobacz także: w co warto inwestować w 2026 roku

Reklama

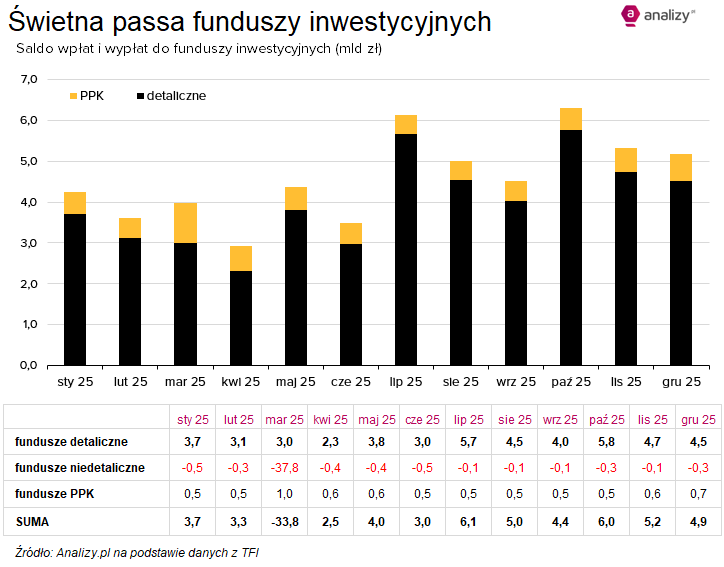

48,2 mld - tyle Polacy wpłacili w 2025 r. do funduszy detalicznych (bez PPK). To rekord

W 2025 r. do krajowych detalicznych funduszy inwestycyjnych napłynęło łącznie ponad 48 mld zł netto (wobec 39,2 mld zł w 2024 r.). To najwyższa wartość w historii polskiego rynku. Po uwzględnieniu napływów do PPK (+7 mld zł), bilans wpłat i wypłat przekracza aż 55 mld zł. Obraz dla całego rynku psują fundusze niedetaliczne, które przez cały miniony rok notowały przewagę wypłat nad wpłatami, które łącznie sięgnęły aż -40,9 mld zł. To w dużej mierze efekt marcowego jednorazowego wykupu z funduszu dedykowanego o wartości aż 36 mld zł.

Za pośrednictwem TFI na rynku długu w segmencie detalicznym Polacy ulokowali w ubiegłym roku rekordowe 44,2 mld zł "świeżego kapitału" (wobec 37,5 mld zł w 2024 r.). Większość tej kwoty zasiliła fundusze polskich obligacji krótkoterminowych (często alternatywa dla lokat), do których klienci wpłacili w 2025 r. łącznie 31,2 mld zł (wobec 28,9 mld zł netto w 2024 r.).

W przypadku funduszy akcji polskich bilans sprzedaży w 2025 r. był na symbolicznym minusie (-36 mln zł), w tym samym czasie do funduszy akcji zagranicznych napłynęło 0,4 mld zł netto. To efekt przede wszystkim ostatnich miesięcy minionego roku. Pierwsza połowa 2025 r. upłynęła bowiem pod znakiem odpływów kapitału z tego segmentu rynku.

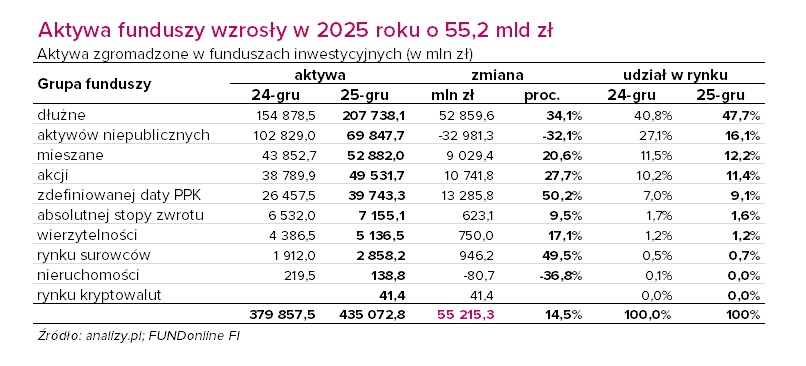

55,2 mld zł - o tyle w 2025 r. wzrosły aktywa pod zarządzaniem krajowych TFI

Na koniec grudnia 2025 r. wartość aktywów pod zarządzaniem krajowych TFI sięgnęła 435,1 mld zł, co oznacza nowy historyczny rekord. W całym ubiegłym roku aktywa powiększyły się łącznie o 55,2 mld zł (+14,6 proc. r/r) jest to rezultat nieco niższy od osiągniętego w roku 2024 (rekordowe 59,1 mld zł). Gdyby nie jednorazowe zdarzenie z marca, tegoroczny wynik byłby wyższy. W marcu 2025 r. aktywa funduszy spadły bowiem o 8,3 proc. m/m, z 393,6 mld zł do niespełna 361 mld zł i cofnęły się do poziomu z czerwca 2024 r. To efekt umorzenia certyfikatów jednego z funduszy zamkniętych Ipopema TFI o wartości 36 mld zł. Zdarzenie to nie odzwierciedlało nastrojów rynkowych ani zachowania inwestorów detalicznych. Już po sześciu miesiącach aktywa nie tylko odrobiły ten spadek, ale ustanowiły nowy rekord. Na ich wzrost w całym 2025 r. złożyły się rekordowe napływy netto (+48 mld zł) oraz rekordowy dodatni wynik zarządzania (+36,5 mld zł).

207,7 mld zł - tyle Polacy mają ulokowane w funduszach dłużnych

W 2025 roku fundusze dłużne umocniły swoją pozycję rynkowego lidera, zwiększając aktywa pod zarządzaniem do 207,7 mld zł (+52,9 mld zł, +34,1 proc. r/r). Fundusze dłużne mają obecnie 47,7-proc. udział w rynku funduszy (kapitałowy i niepubliczny). Dziesięć najpopularniejszych pod względem napływów funduszy w 2025 r. to właśnie rozwiązania dłużne, które pozyskały łącznie niemal 23 mld zł netto. To prawie 48 proc. środków, które w omawianym okresie trafiło do funduszy detalicznych ogółem (48,2 mld zł).

26 mld zł - tyle ma w portfelu największy fundusz detaliczny w Polsce

Bezkonkurencyjnym liderem popularności już kolejny rok z rzędu został fundusz PKO Obligacji Skarbowych Krótkoterminowy, do którego klienci wpłacili aż 10,3 mld zł (wobec 8,2 mld zł w 2024 r.). To największy fundusz detaliczny na rynku – jego aktywa na koniec grudnia 2025 r. przekraczały aż 26 mld zł (o 11,5 mld zł więcej niż przed rokiem), co odpowiada ok. 12,5 proc. aktywów całego segmentu funduszy dłużnych (207,7 mld zł).

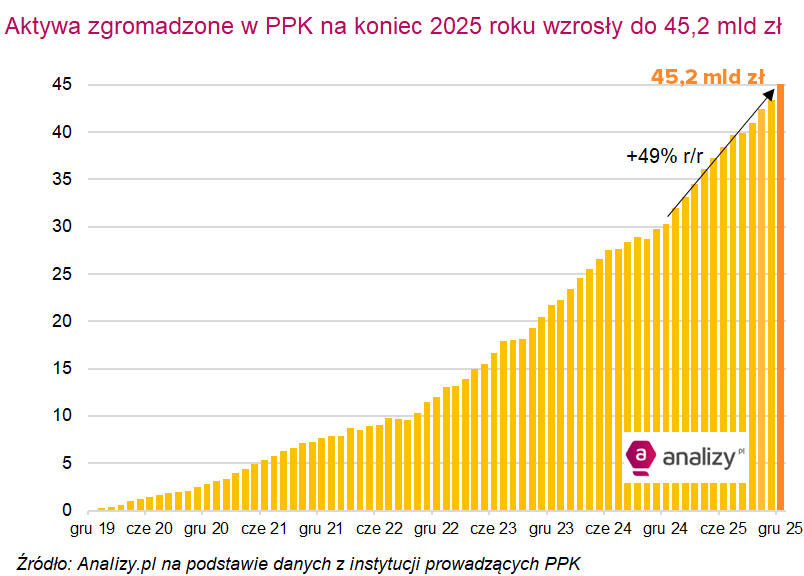

45,2 mld zł - tyle wynoszą aktywa PPK

Łącznie w całym 2025 roku aktywa PPK powiększyły się o niemal 15 mld zł, czyli o 49 proc. r/r. Pokonały tym samym barierę 45 mld zł.

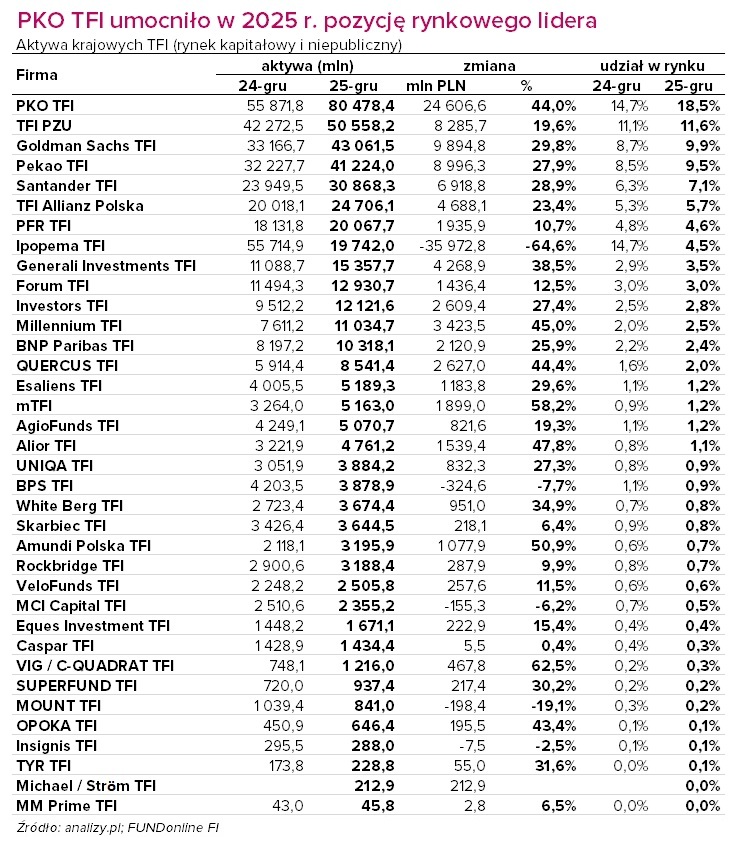

80,5 mld zł - tyle ma pod zarządzaniem największe TFI w Polsce

W 2025 r. większość towarzystw funduszy inwestycyjnych zanotowała wzrost aktywów pod zarządzaniem. I większość utrzymała dwucyfrową dynamikę. Najlepiej w takim ujęciu wypada VIG / C-QUADRAT TFI, którego aktywa w minionym roku powiększyły się o ponad 62 proc. – z poziomu 750 mln do 1,2 mld zł. Solidny wzrost w ujęciu procentowym zanotowały też mTFI (58 proc. r/r), Amundi Polska TFI (51 proc.) i Alior TFI (48 proc.).

W ujęciu nominalnym największy przyrost aktywów miało PKO TFI – aż o 24,6 mld zł (44 proc. r/r). To tyle ile Goldman Sachs TFI (9,9 mld zł), Pekao TFI (9 mld zł) i PZU TFI (8,3 mld zł) razem wzięte. W 2025 roku do funduszy PKO TFI w segmencie detalicznym trafiło na czysto ponad 16,6 mld zł, najwięcej na rynku. Na koniec ubiegłego roku PKO TFI miało pod zarządzaniem łącznie (rynek kapitałowy i niepubliczny) rekordowe 80,5 mld zł aktywów.

Z TFI niepowiązanych z bankiem największy wzrost aktywów (+1,9 mld zł, +45,6 proc. r/r) zanotowały QUERCUS TFI i Investors TFI – po ok. 2,6 mld zł. Quercus miał na koniec grudnia pod zarządzaniem 8,5 mld zł (+44 proc. r/r), a Investors ok. 12 mld zł (+27,4 proc. r/r). Do funduszy Quercusa w 2025 r. napłynęło łącznie 1,7 mld zł netto. W tym czasie Investors pozyskał (1,2 mld zł).

W 2025 r. spadek aktywów netto zanotowało 5 towarzystw, a najmocniej stopniały aktywa Ipopema TFI (-36 mld zł, -65 proc. r/r), co było efektem wspomnianego wyżej jednorazowego wykupu z funduszu dedykowanego. W części detalicznej biznesu Ipopema zanotowała najlepszy rok w swojej historii pod względem napływów netto (+500 mln zł).

16.01.2026

Źródło: Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania