Kończy się udane półrocze – wyniki większości funduszy na plusie

Powoli dobiega końca I półrocze tego roku. Wszystko wskazuje na to, że zdecydowana większość posiadaczy jednostek i certyfikatów funduszy inwestycyjnych zakończy go z zyskiem. Są też fundusze, które rozczarowały inwestorów.

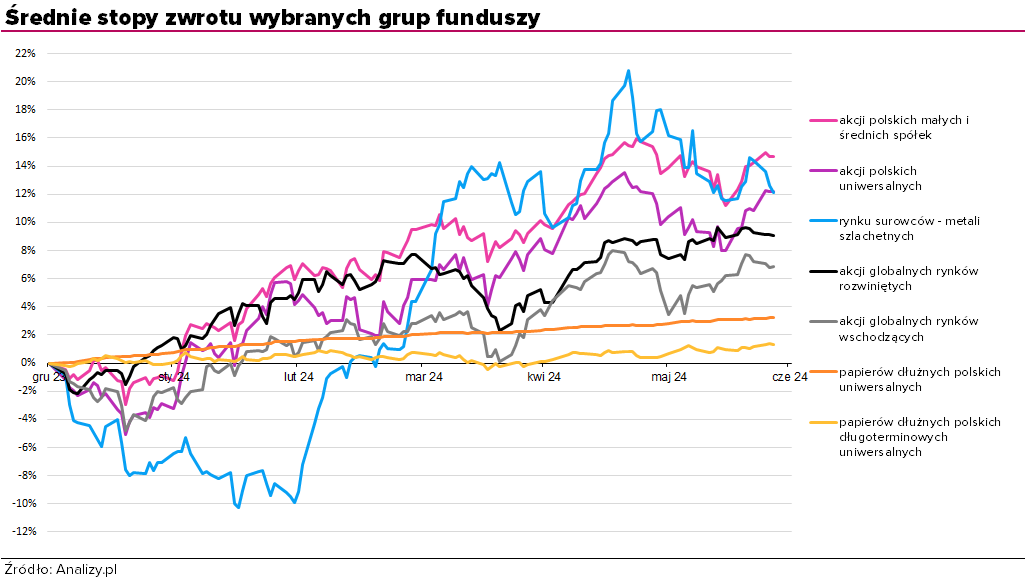

Zestawienie wyników funduszy liczonych od początku roku do 26 czerwca napawa dużym optymizmem. Wszystkie średnie stopy zwrotu wyodrębnionych przez nas grup funduszy są na plusie, a z prawie 700 funduszy inwestycyjnych (głównie otwartych, większość FIZ-ów wycenianych jest raz w miesiącu, a ich wyniki poznamy na początku lipca), zysk notuje 95% z nich. Jeśli na rynkach nie wydarzy się nic niespodziewanego w najbliższych dniach, będzie można uznać I półrocze za bardzo udane dla inwestorów.

Reklama

Liderzy I półrocza

Pierwsze miesiące tego roku przyniosły kontynuację hossy na krajowym rynku akcji i nowe rekordy indeksów. Indeks WIG wzrósł o 12%.

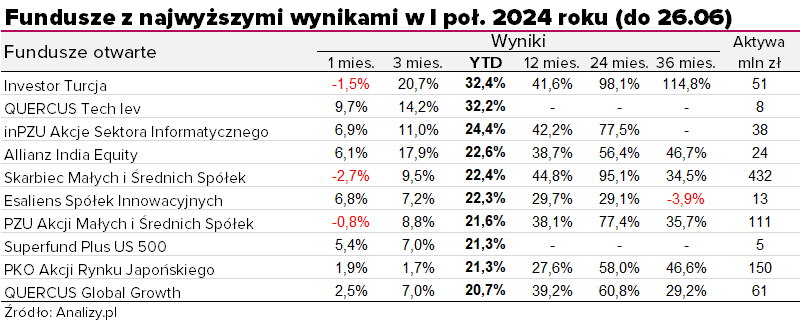

W klasyfikacji wszystkich grup w kończącym się półroczu w pierwszej trójce znalazły się zarówno fundusze akcji małych i średnich spółek, które do 26 czerwca wypracowały średnio 15%, jak i fundusze akcji polskich uniwersalne (ze średnim wynikiem 12%). Najwięcej – po ponad 20% wykręciły Skarbiec Małych i Średnich Spółek oraz PZU Akcji Małych i Średnich Spółek, które trafiły do dziesiątki najzyskowniejszych funduszy I półrocza (licząc do 26 czerwca).

Więcej o funduszach akcji małych i średnich spółek piszemy tutaj.

W grupie funduszy akcji polskich uniwersalnych także przeważały wyniki dwucyfrowe, a w przypadku liderów wyniosły ponad 17% (Esaliens Akcji, UNIQA Selektywny Akcji Polskich). Zaledwie kilku funduszom ta sztuka się nie udała, i choć ich stopy zwrotu są dodatnie, to jednak ich wysokość może być rozczarowująca. Mowa o PKO Akcji Małych i Średnich Spółek (8,8%), a w przypadku funduszy inwestujących szeroko: ALIOR Akcji (5,1%), Franklin Zdywersyfikowany Akcji B (7,7%) oraz trzech funduszach akcyjnych z Rockbridge TFI.

W pierwszej trójce pod względem średnich stóp zwrotu znalazły się jeszcze fundusze metali szlachetnych, które mimo słabszego czerwca w niecałe 6 miesięcy wypracowały średnio 12,1%. To m.in. zasługa drożejącego srebra, które wywindowało stopy zwrotu funduszy oparte na tym kruszcu, jak np. QUERCUS Silver (do 26 czerwca zarobił 19,4%). Fundusze złota zarobiły w tym czasie od 7,1% (PKO Akcji Rynku Złota) do 11,5% (Superfund GoldFuture).

Na wysokie stopy zwrotu mogli liczyć także posiadacze większości funduszy akcji zagranicznych. Ich skala zależała oczywiście od regionu czy sektora, w który fundusz inwestuje. Najwyższy wzrost wartości jednostki wypracował fundusz inwestujący na tureckim rynku akcji – Investor Turcja (32,4%), i to mimo tego, że sam czerwiec kończy na minusie. Powyżej 20% zarobiły także fundusze akcji japońskich (PKO Akcji Rynku Japońskiego, Goldman Sachs Japonia), jeden fundusz akcji indyjskich (Allianz India Equity) oraz kilka funduszy inwestujących głównie w sektorze technologii. Po silnej wyprzedaży z kwietnia akcje spółek technologii informatycznych powróciły na szczyt rankingów sektorowych. QUERCUS Tech lev, którego celem jest uzyskanie ekspozycji na akcje spółek technologicznych notowanych na rynku Nasdaq z efektem dwukrotnej dźwigni, w niecałe 6 miesięcy wypracował ponad 32%.

Rynek długu nieco słabszy

Po świetnym roku dla funduszy dłużnych przyszedł czas kontynuacji zysków, ale w wolniejszym tempie.

Fundusze papierów dłużnych polskich krótkoterminowych systematycznie pną się do góry, ale miesięczne stopy zwrotu spadły z okolic 0,7-0,8% z początku roku do ok. 0,4% obecnie. Fundusze o uniwersalnej strategii, czyli z domieszką papierów korporacyjnych od początku roku zarobiły średnio 3,2%. To wciąż wyniki lepsze od większości lokat oferowanych przez banki. Najlepsze w niecałe 6 miesięcy wycisnęły ponad 4,0%, a Pekao Konserwatywny Plus nawet ponad 5,0%.

Słabiej wypadły fundusze obligacji długoterminowych (polskie skarbowe 0,8%, a uniwersalne 1,3%), ale także obligacji zagranicznych. Szczególnie w I kwartale miały gorszy okres w związku z oddalającymi się obniżkami stóp procentowych i wzrostem rynkowych stóp. Pojawiają się głosy wśród zarządzających, że druga połowa roku może być w tym segmencie lepsza.

Tegoroczni maruderzy

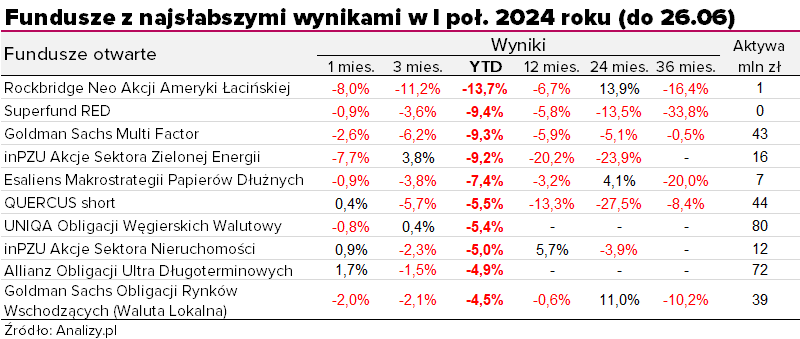

W zestawieniu stóp zwrotu za okres od początku roku do 26 czerwca ok. 5% funduszy odnotowało stratę. Wśród nich największą grupę tworzą fundusze obligacji głównie zagranicznych z Esaliens Makrostrategii Papierów Dłużnych na czele (-7,4%), ale też znalazło się w niej kilka funduszy obligacji krajowych.

Kolejną grupę tworzą fundusze akcji zagranicznych głównie inwestujące w konkretnym regionie – jak Rockbridge Neo Akcji Ameryki Łacińskiej (-14%), wybrane sektory (nieruchomości), czy grające na krótko, czyli tracące wtedy, gdy rynki rosną (z "short" w nazwie).

Wśród funduszy ze stratą mocno rozczarowują te, które co do zasady powinny zarabiać w każdych warunkach, czyli fundusze absolutnej stopy zwrotu. Mowa o Goldman Sachs Multi Factor i Superfund RED, które w 6 miesięcy straciły ponad 9%, sprowadzając ich wyniki zarówno dwu jak i trzyletnie poniżej zera.

27.06.2024

Źródło: media/images

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania