10 najgorszych funduszy w 2022 roku

Najgorsze fundusze inwestycyjne łączy jedno: sympatia do spółek wzrostowych, np. z sektora technologicznego z Wall Street. Te solidnie dały zarobić podczas pandemicznej hossy z 2020 r., ale gdy Fed na poważnie wziął się za walkę z szalejącą inflacją, to właśnie ich akcje najmocniej oberwały.

Ubiegłoroczna koniunktura na rynkach finansowych nie oszczędzała nikogo, ale są w Polsce fundusze, które w otoczeniu wysokiej inflacji i zacieśniania polityki monetarnej przez banki centralne radziły sobie wyjątkowo słabo.

Reklama

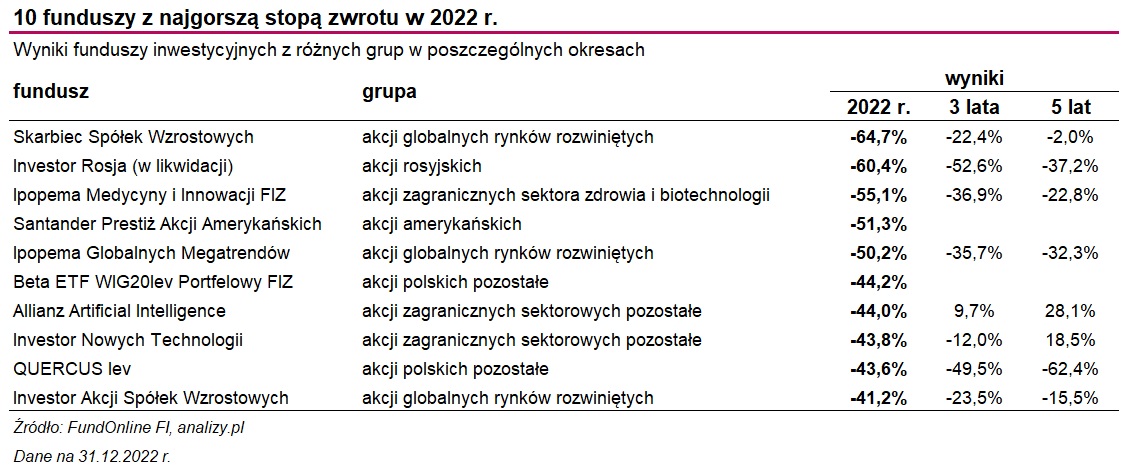

W skali całego 2022 r. najgorzej wypadł Skarbiec Spółek Wzrostowych, który stracił w rok niemal 65 proc., co jest najgorszym wynikiem spośród wszystkich ponad 800 krajowych funduszy inwestycyjnych. W tym czasie technologiczny Nasdaq zanurkował o 33 proc., a MSCI World Growth o niecałe 30 proc., a zatem o połowę mniej. Najważniejszą część portfela funduszu stanowią spółki amerykańskie (powyżej 95 proc.), działające przede wszystkim w szeroko rozumianym sektorze technologicznym związanym z rynkiem oprogramowania, zwłaszcza oferowanego w formule Software as a Service (SaaS).

Ze sprawozdania finansowego na koniec czerwca (najświeższe dostępne dane, bo fundusz nie publikuje składu co kwartał) wynika, że Skarbiec Spółek Wzrostowych zainwestował w akcje zaledwie 24 firm, przy czym największe 10 pozycji stanowiło 45 proc. aktywów netto. Jest to zatem wyraźnie skoncentrowany portfel, a tym samym bardziej ryzykowny.

Spółki wzrostowe poturbowały portfele

Choć bessa przetoczyła się przez większość światowych giełd, to nie we wszystkich segmentach spadki były równie dotkliwe. Wystarczy powiedzieć, że podczas gdy MSCI World Growth stracił w 2022 r. niecałe 30 proc., w tym czasie MSCI All World zanurkował o niespełna 20 proc., co i tak jest jest najsłabszym wynikiem tego indeksu od kryzysu finansowego z 2008 r. To pokłosie podwyżek stóp procentowych. Inwestorzy zaczęli wyprzedawać akcje w obawie, że coraz wyższe koszty zadłużenia (rosnące wraz z podwyżkami stóp) odbiją się na kondycji finansowej firm. Nie jest to jednak zaskoczenie, że zacieśnianie polityki monetarnej w największym stopniu uderzyło właśnie w spółki typu growth, mocno uzależnione od kosztu kapitału.

Spółki wzrostowe, a więc takie, które mają wyróżniać się przede wszystkim wysoką dynamiką wzrostu, były niewątpliwie gwiazdą „covidowej hossy” z 2020 r., kiedy koszt kapitału był rekordowo niski, a głód zysków globalnych graczy - wysoki. Dość powiedzieć, że w tym czasie wspomniany fundusz Skarbca zarobił ponad 120 proc. Inwestorzy, którzy oczekiwali kontynuacji tej dobrej passy również w kolejnych latach, mogą dziś czuć się rozczarowani. W skali trzech ostatnich lat Skarbiec Spółek Wzrostowych jest ponad 22 proc. pod kreską.

Ale nie tylko on "padł ofiarą" gigantycznej przeceny tzw. spółek wzrostowych, czy technologicznych. Spośród 10. najgorszych funduszy 2022 r. w tym segmencie rynku okazji do zarobku poszukują także Allianz Artificial Intelligence, Investor Nowych Technologii oraz Investor Akcji Spółek Wzrostowych. Wszystkie trzy straciły w ubiegłym roku ponad 40 proc., a zatem również dużo więcej niż indeksy giełdowe (np. Nasdaq i MSCI World Growth). W tym czasie Santander Prestiż Akcji Amerykańskich stracił ponad 51 proc. Jego aktywa nie są jednak inwestowane bezpośrednio na rynkach, ale w tytuły uczestnictwa zagranicznego funduszu Santander GO North American Equity (master-feeder). Ten z kolei inwestuje aktywnie w akcje spółek z regionu Ameryki Północnej.

- W ubiegłym roku ofiarą gwałtownego wzrostu inflacji oraz stóp procentowych, a przede wszystkim wysokiego poziomu rentowności długoterminowych obligacji, padły też mnożniki wycen na rynkach akcji. W tym przypadku również można się pokusić o zdefiniowanie narastającej od wybuchu pandemii bańki dotyczącej akceptowanego przez inwestorów poziomu wycen dla wielu spółek. Ten trend, napędzany (w 2020 roku) rekordowo niskimi rentownościami obligacji o dłuższym terminie do wykupu, dotknął szczególnie branże i spółki o wzrostowym oraz technologicznym charakterze - wskazuje Jarosław Niedzielewski, dyrektor departamentu inwestycji w Investors TFI.

Dziś, z jednej strony dzięki spadkom kursów akcji, a z drugiej wypracowaniu przez spółki solidnych wyników finansowych, wyceny wróciły do punktu wyjścia. Dla indeksu S&P500 mnożnik cena do zysku nie różni się już od średniej z minionej dekady. - Można więc uznać, że (w obliczu wysokiego kosztu kapitału) bańka wycenowa pękła i z tej strony inwestorzy nie powinni oczekiwać już w 2023 roku negatywnych niespodzianek. Jedynie kolejna fala wysokiej inflacji wymuszająca dalsze podwyżki stóp i rentowności obligacji, czyli sytuacja rodem z lat 70-tych XX wieku mogłaby jeszcze bardziej obniżyć akceptowany przez rynek poziom mnożników - dodaje Jarosław Niedzielewski.

Czy zatem spółki wzrostowe dadzą zarobić w 2023? - Nawet jeśli uda się uniknąć pełnoobjawowej recesji w USA, to w 2023 roku lepsze powinny okazać się spółki mogące pochwalić się niższymi mnożnikami wycen, silnymi bilansami, niższym zadłużeniem, mające wyższe przepływy gotówkowe, potrafiące utrzymać marże, czyli dysponujące siłą rynkową. Ponownie lepiej powinny radzić sobie spółki typu value niż growth. Jednak zróżnicowanie stóp zwrotu między sektorami nie powinno już tak szokować,

jak w 2022 roku - przewiduje Jarosław Niedzielewski.

Zarządzajacy funduszem Skarbca uważają natomiast, że w przypadku spółek z branży software ważnym momentem jest publikacja wstępnych prognoz na rok 2023, które ujrzą światło dzienne przy okazji wyników za czwarty kwartał, czyli w lutym oraz na początku marca.

- Wielu inwestorów obawia się, że w obliczu recesji spółki podadzą konserwatywne prognozy, które ustawią bezpieczniejszą poprzeczkę oczekiwań i zaadresują utrzymująca się niepewność rynku odnośnie do potencjalnego spowolnienia w biznesie. Będziemy jednak uważnie monitorować najświeższe informacje płynące z wewnątrz branży, aby reagować na potencjalne zmiany otoczenia. Zgodnie naszą filozofią działania, dokonywane zmiany na portfelu były, są i będą zawsze funkcją oceny wyników oraz prognoz pojedynczych spółek - wyjaśniają zarządzajacy funduszami Skarbca Spółek Wzrostowych.

Ich zdaniem, trend digitalizacji przedsiębiorstw, przenoszenia oprogramowania i mocy obliczeniowej do tzw. chmury dopiero się zaczyna, a potencjał jego wzrostu wartości na najbliżej 5-7 lat jest ponad 3- krotny. - Droga i możliwości, przed którymi te firmy obecnie stoją, można porównać analogicznie do np. 2009 roku i ścieżki rozwoju branży e-commerce na świecie. Oczywiście, liderzy rozwiązań w wybranych segmentach prawdopodobnie zyskają jeszcze więcej, a my będziemy się starać wybierać do portfela właśnie tych najlepszych, którzy będą w stanie rozwijać swój biznes w dwucyfrowym tempie niezależnie od ogólnego cyklu gospodarczego - zapewniają.

Czytaj także: Największe funduszowe zaskoczenia 2022 roku

Medycyna nie zawsze jest defensywna

Na liście ubiegłorocznych maruderów znalazł się rownież Ipopema Medycyny i Innowacji FIZ, którego portfel w rok skurczył się o ponad połowę. Zgodnie z przyjętą strategią fundusz inwestuje w firmy z branży medycznej (min. 50 proc. aktywów), zajmujące się produkcja lub dystrybucja leków, urządzeń medycznych, odczynników i testów diagnostycznych, czy świadczeniem usług medycznych. Pozostałe aktywa lokowane są w spółki wzrostowe (growth) rodem z USA, Europy, Chin i Japonii.

Spółki farmaceutyczne (medyczne) nazywane są defensywnymi, bo ich przychody nie ulegają cyklom koniunkturalnym. Z prostej przyczyny: osoba chora musi przyjmować leki bez względu na to, czy jest ożywienie gospodarcze, czy recesja. Tak skonstruowany portfel powinien zatem - przynajmniej teoretycznie - zachowywać się nieco lepiej niż szeroki rynek. Ale sektor medyczny to nie tylko spółki defensywne, ale także biotechnologia i innowacje. Te spółki są typowo wzrostowe, tym samym - mocno uzależnione od kosztu kapitału na rynku, a więc od decyzji banków centralnych.

Rok 2022 był całkiem udany dla spółek defensywnych, które nierzadko mogły pochwalić się dwucyfrowymi dodatnimi stopami zwrotu. W tym samym czasie najbardziej ryzykowne firmy biotechnologiczne reprezentowane przez indeks LifeSci Biotechnology Clinical Trials traciły na wartości nawet 40 proc. W przypadku funduszu Ipopemy akcenty położone są na te drugie spółki. Ze sprawozdania na koniec czerwca wynika, że w jego portfelu znajdowały się akcje 40 firm, głównie amerykańskich. Wśród największych pozycji są przeważnie spółki technologiczne (typu growth), m.in.: Elastic, Atllassian, Cloudflare, Advanced Micro Devices, Doximity, Snowflake, ServiceNow czy Teladoc.

- Fundusz ten statutowo inwestuje co najmniej 50 proc. w instrumenty związane z branżą medyczną, więc część portfela ulokowana jest w szeroko rozumianym obszarze globalnych innowacji, czyli m.in. w akcjach spółek z branży przetwarzania w chmurze, cyberbezpieczeństwa czy też transformacji cyfrowej. W związku z tym portfel funduszu jest złożeniem ekspozycji na branżę medyczną oraz spółki innowacyjne. W części innowacyjnej niestety również obserwowaliśmy dotkliwą przecenę walorów - wskazuje Sebastian Trojanowski, zarządzający funduszami Ipopema TFI.

Co dalej? Jego zdaniem czynniki makro będą w 2023 r. nadal przeszkadzać wielu wycenom w sektorze, chociażby producentom osprzętu medycznego. W drugiej połowie roku powinny mieć one jednak mniejsze znaczenie, co premiuje spółki o obecnie niskich wycenach, dobrym bilansie i czytelnych opcjach wzrostowych. - Takich spółek należy szukać przede wszystkim w segmentach technologii medycznych oraz biotechnologii - dodaje Sebastian Trojanowski. Zaznacza, że rok 2023 będzie obfitował w ważne decyzje FDA (amerykańska Agencja Żywności i Leków) oraz wyniki szczególnie oczekiwanych przez rynek badań klinicznych, których pozytywny odbiór wesprze wyceny całego sektora biotechnologicznego.

- Ponadto, na koniec 2022 roku duże spółki farmaceutyczne będą posiadać na bilansach ponad 200 mld USD, co wespół z niskimi wycenami małych i średnich spółek biotechnologicznych oraz potrzebami przejmowania portfeli projektów lekowych, m.in. z uwagi na konsekwencje Inflation Reduction Act oraz klify patentowe, będzie także czynnikiem wspierającym wyceny w biotechnologii. Tym samym, w mojej ocenie warto starannie wyselekcjonować spółki biotechnologiczne przy atrakcyjnych wycenach z zapasami gotówki na kilka lat badań i wydatków na rozwój - twierdzi ekspert Ipopemy. Zauważa, że nawet przy tak dużym wzroście kosztu pieniądza, jaki dokonał się w 2022 r., spółki biotechnologiczne z udokumentowanymi, pozytywnymi wynikami badań klinicznych nie miały problemu z korzystnym finansowaniem.

Czytaj także: Fundusze medyczne mogą być lekarstwem na giełdową dekoniunkturę

Megatrendy nie dały zarobić, rosyjska giełda również

Na liście najgorszych funduszy 2022 roku znalazł się także fundusz, który profity czerpać ma z tzw. globalnych mega trendów. Są to silne i długoterminowe zjawiska, które nie pozostają obojętne również dla gospodarek i rynków finansowych. Mowa przede wszystkim o zmianach demograficznych i środowiskowych oraz rewolucji technologicznej. Fundusz Ipopema Globalnych Megatrendów ma na tych globalnych tendencjach zarabiać. Na razie jednak wychodzi mu z tym różnie. W całym 2022 roku jest ponad 50 proc. pod kreską, a w skali ostatnich trzech lat stracił ponad 35 proc.

Jeszcze gorzej prezentują się wyniki Investor Rosja, który w maju ubiegłego roku, a więc po zbrojnej agresji Rosji na Ukrainę wszedł w proces likwidacji. Zmiana warunków gospodarczych oraz otoczenia prawno-ekonomicznego uniemożliwia bowiem dalszą realizację polityki inwestycyjnej. W 2022 r. fundusz stracił ponad 60 proc.

Czytaj także: Fundusz akcji rosyjskich będzie likwidowany dłużej

Wśród ubiegłorocznych maruderów pojawiły się także dwa fundusze zarządzane pasywnie i lewarowane: Beta ETF WIG20lev Portfelowy FIZ oraz QUERCUS lev.

11.01.2023

Źródło: Shutterstock / Geo-grafika

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania