Czy fundusze zagraniczne mają szanse na stałe zagościć w naszych portfelach?

Niższe opłaty, szerszy wybór strategii i kilkadziesiąt lat rozwoju na rynkach kapitałowych więcej argumentów za inwestowaniem w fundusze zagraniczne jest sporo, ale nie brakuje też przeszkód

Według szacunkowych danych na koniec 2016 r., w funduszach zagranicznych dystrybuowanych w Polsce było zgromadzone ok. 5,6 mld zł. To niedużo w porównaniu z aktywami krajowych detalicznych funduszy inwestycyjnych (ponad 140 mld zł na koniec kwietnia 2017 r.). Suma ta robi jeszcze mniejsze wrażenie, jeśli weźmiemy pod uwagę, że jeszcze w styczniu 2015 r. w funduszach zagranicznych było zgromadzone o ponad miliard złotych więcej niż obecnie.

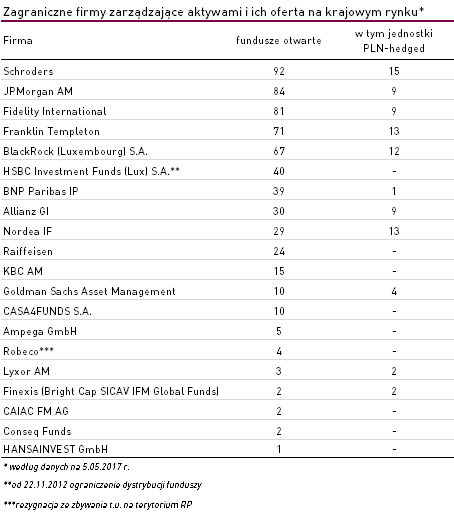

Fundusze zagraniczne nie mogą przebić się do świadomości przeciętnych inwestorów. Jak przyznaje Beata Idem, dyrektor Schroders na Polskę, Czechy i Słowację, większość klientów inwestujących w fundusze zagraniczne to wciąż przede wszystkim osoby zamożne, które poszukują szerszej oferty. Nie zmienia to faktu, że fundusze zagraniczne są już od jakiegoś czasu dostępne szerokiemu gronu inwestorów poprzez wybrane banki, firmy inwestycyjne czy domy maklerskie.

Funduszowy patriotyzm Polaków może zaskakiwać jeśli weźmie się pod uwagę fakt, że zagraniczne produkty są zdecydowanie tańsze od krajowych. Na przykład najwyższa opłata za zarządzanie w zagranicznych funduszach akcji globalnych zarejestrowanych w Polsce wynosi 2,00%, a w wybranych funduszach Franklin Templeton nawet 1,00%. W przypadku rozwiązań oferowanych przez krajowe TFI na porządku dziennym są opłaty na poziomie nawet 4,00%. Z drugiej strony trzeba pamiętać o opłatach dystrybucyjnych, które w funduszach zagranicznych występują. Podobnie jak w przypadku krajowych rozwiązań najczęściej ich wysokość uzależniona jest od wartości wpłaty. Im więcej zdecydujemy się zainwestować za jednym razem, tym mniejszą prowizję pobierze dystrybutor. Średnio jednak w funduszach zagranicznych są one wyższe niż w krajowych. Ponadto, w przypadku tych drugich łatwo można uniknąć opłaty dystrybucyjnej kupując jednostki uczestnictwa przez internet. Mało która zagraniczna firma oferuje możliwość bezpośredniego zakupu online swoich funduszy inwestorom detalicznym. Jednak pierwsze skrzypce, zwłaszcza w długim terminie, gra opłata za zarządzanie. To ona ma największy wpływ na wyniki.

Czytaj również: „Jaki wpływ na wyniki funduszy akcji polskich mają opłaty?”

- Różnica w kosztach zarządzania wynika z kilku czynników – znacznie większych aktywów zgromadzonych w funduszach zagranicznych, niższych kosztach zewnętrznych prowadzenia takiego funduszu i ogólnoświatowego trendu ograniczania opłat za zarządzanie w środowisku niskich stóp zwrotu – tłumaczy Michał Staszkiewicz, członek zarządu Templeton Asset Management (Poland) TFI.

Niższe koszty zarządzania to niewątpliwie atut funduszy zagranicznych, jednak dla wielu przeciętnych inwestorów wciąż poważną barierą są wymagania związane z pierwszymi wpłatami. - Minimalny próg wejścia do funduszy Schroders to standardowo nie więcej niż 5 000 zł lub 1000 dolarów albo euro w zależności od jednostek funduszu – mówi Beata Idem. Z kolei w Franklin Templeton średnio jest to 7 500 zł, a np. w Fidelity równowartość 2 500 dolarów.

To wciąż całkiem spory wydatek, zwłaszcza jeśli chcemy budować zdywersyfikowany portfel. Wytrychem pozwalającym ominąć wysokie progi wejścia może być kupno wybranego funduszu zagranicznego opakowanego w UFK. Jednak wiąże się to z koniecznością poniesienia dodatkowych opłat pobieranych przez towarzystwo ubezpieczeniowe (dochodzi opłata za zarządzanie UFK i inne).

Argumentów za inwestycją w fundusze od zagranicznych powierników nie brakuje. Pierwszy z nich to szerokość oferty. Dostępnych jest wiele strategii, których ze świecą szukać na krajowym rynku. Na przykład z listy zarejestrowanych w Polsce funduszy zagranicznych wynika, że jest 11 produktów z ekspozycją na rynek akcji indyjskich. Podczas gdy krajowych rozwiązań z Indiami w nazwie są tylko dwa i do tego one też bazują na zagranicznych funduszach źródłowych. Takich przykładów można mnożyć.

Druga kwestia, na którą zwraca Beata Idem to stabilność kadry zarządzającej. – W Schroders zarządzający średnio zarządzają funduszami po kilkanaście lat, choć zdarzają się też zarządzający z o wiele dłuższym doświadczeniem, budowanym często wyłącznie w naszej firmie. Na polskim rynku takie przypadki nie zdarzają się często. Inwestowanie z definicji jest procesem na długie lata. Stabilna kadra, przywiązana do firmy i dysponująca długoletnim doświadczeniem w zarządzaniu daną strategią jest w stanie zapewnić inwestorowi długoterminowe, stabilne i co najważniejsze przewidywalne wyniki – mówi Beata Idem.

Według dyrektor Schroders, ta sprawa na razie nie ma dla polskich klientów aż tak dużego znaczenia, bo ich horyzont inwestycyjny jest średnio znacznie krótszy niż inwestorów z rynków rozwiniętych, ale to się prędzej czy później zmieni.

- Już teraz otrzymuję zapytania od dystrybutorów o to, ile lat ma dana strategia inwestycyjna i jak długo jeden menedżer nią zarządza. Moim zdaniem można upatrywać tu szansy na wzrost popularności funduszy zagranicznych w naszym kraju – mówi Beata Idem.

Co jeszcze może pomóc funduszom zagranicznym? Dyrektor Schroders uważa, że wzrost poziomu edukacji inwestycyjnej. - Przywiązanie rodzimych inwestorów do lokat bankowych przy tak niskich stopach procentowych zastanawia. Często jest ono odpowiedzią na unikanie ryzyka, nawet przy realnych stratach powodowanych wzrostem inflacji. A przecież można znaleźć tak wiele przykładów na to, ze dobrze zarządzany portfel inwestycyjny może nam ryzyko inwestycyjne doskonale zabezpieczać jednocześnie wypracowując przy tym zysk na portfelu. Myślę, że edukacja inwestycyjna, to kwestia nad którą wszyscy musimy jeszcze popracować. Wówczas wraz ze wzrostem świadomości inwestycyjnej i większej chęci inwestorów do racjonalnego podejmowania ryzyka zwiększać się będą napływy środków do funduszy zagranicznych – uważa Beata Idem.

Wojciech Kiermacz

Analizy Online

Reklama

15.05.2017

Źródło: allstars / Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania