Fundusze zamknięte na rynkowe zawirowania

Część inwestorów już dawno postawiła na fundusze zamknięte. Sądząc po napływach do tych produktów, uważają je za dobre narzędzie do walki z rynkową zmiennością

Reklama

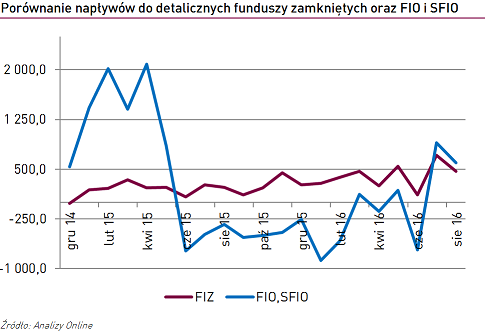

W grudniu 2014 r. po raz ostatni zanotowaliśmy ujemne saldo wpłat i umorzeń do detalicznych rozwiązań zamkniętych. W tym czasie, z funduszy otwartych (FIO) i specjalistycznych otwartych (SFIO) klienci wycofywali netto środki w 11 z 21 miesięcy. Odpływy na dobre zaczęły się w czerwcu 2015 r., czyli w miesiącu po wyborach prezydenckich. Kondycja GPW była na tyle słaba, że nie umknęła uwadze zagranicznych agencji prasowych. Bloomberg poinformował, że rok po wyborze nowego prezydenta, inwestorzy masowo opuszczają parkiet, a wartość akcji firm notowanych na Książęcej spadła w sumie o 50 mld USD. I choć tegoroczne wakacje przyniosły odwilż na polskim rynku (głównie dzięki świetnym wynikom akcji małych i średnich spółek), na horyzoncie wciąż jest sporo zagrożeń i to nie tylko dla krajowego rynku akcji, ale i dla obligacji (niepewna polityka banków centralnych, utrzymujące się niskie stopy procentowe, możliwość obniżki ratingu dla polskiego długu).

W takich warunkach coraz więcej inwestorów wybiera rozwiązania zamknięte licząc na uniezależnienie się od bieżących warunków i większą elastyczność zarządzających. Jakie rozwiązania cieszą się więc największą popularnością? Właśnie te, które charakteryzują się mniejszą korelacją z giełdą – fundusze absolutnej stopy zwrotu, aktywów niepublicznych i sekurytyzacyjne.

Do pierwszej z wymienionych grup, od początku 2015 r. wpłynęło netto +2,3 mld zł. Na wyróżnienie zasługują tu fundusze TFI PZU – przede wszystkim PZU FIZ Forte (+706 mln zł), Altus TFI z rozwiązaniem ALTUS Absolutnej Stopy Zwrotu FIZ Rynku Polskiego 2 (+340 mln zł) i ALTUS Absolutnej Stopy Zwrotu Rynków Zagranicznych (+427 mln zł). Dużą popularnością cieszyły się również rozwiązania Trigon TFI. W tym i w poprzednich przypadkach wysokie napływy idą w parze z bardzo dobrymi wynikami. Według naszego badania skuteczności funduszy absolute return, wyżej wymienione, skutecznie opierają się rynkowej zmienności i systematycznie notują dodatnie wyniki w przesuwanych 12-miesięcznych okresach. Grupa jest jednak bardzo zróżnicowana pod tym względem, warto więc przed inwestycją zapoznać się z naszym comiesięcznym raportem.

W przypadku funduszy absolutnej stopy zwrotu osiąganie dodatnich wyników bez względu na warunki rynkowe jest możliwe dzięki zastosowaniu narzędzi i strategii pozwalających na zarabianie zarówno na wzrostach, jak i spadkach (o metodach wykorzystywanych przez zarządzających, czytaj w artykule „Strategie absolute return, czyli o konsumowaniu zysków łyżeczką”).

Zainteresowaniem klientów cieszyły się również fundusze aktywów niepublicznych. W ostatnich 20 miesiącach wpłynęło do nich prawie +889 mln zł. W tej grupie znajdziemy przede wszystkim rozwiązania typu private equity. Fundusze takie jak MCI.TechVentures 1.0 (od początku 2015 r. pozyskał netto +228 mln zł) inwestują m.in. w udziały spółek z o.o. z perspektywicznych branż, pomagając im finansować dalszy rozwój. Dzięki wsparciu tych podmiotów na wczesnym etapie działalności, potencjalne zyski mogą być znacznie wyższe, niż inwestując w spółki notowane na regulowanym rynku obrotu. Ponadto, wartość udziałów nie jest uzależniona od napływów i odpływów kapitału z polskiej giełdy, więc podatność na rynkowe zawirowania jest mniejsza. Wciąż jednak istnieje duże ryzyko biznesowe, z którego trzeba zdawać sobie sprawę, inwestując w fundusze typu private equity.

Ostatnią grupą produktów, które wybierają klienci chcący choć częściowo uniezależnić wyniki portfela od warunków rynkowych, są fundusze sekurytyzacyjne. Od początku 2015 r. pozyskały netto +940 mln zł. Rynek długów w Polsce systematycznie się rozwija. Jak wynika z raportu InfoDług, łączna kwota zaległych płatności Polaków na koniec marca 2016 r. wyniosła 44,7 mld zł (o +6,2 mld zł więcej niż przed trzema laty). I choć nie jest to dobra wiadomość dla osób i firm, które mają problem ze spłatą kredytu hipotecznego czy inwestycyjnego, to jednak daje okazję do zarobku klientom funduszy wierzytelności. W ostatnich 3 latach oferta zwiększyła się kilkukrotnie i obecnie mamy do wyboru 36 rozwiązań detalicznych. Grupę zdominowały fundusze Trigon TFI z rodziny Profit. Po kilka rozwiązań znajdziemy w AgioFunds TFI, Altus TFI oraz Eques Investment TFI.

20.09.2016

Źródło: dolar

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania