Przepis na sukces funduszu akcji MiŚ

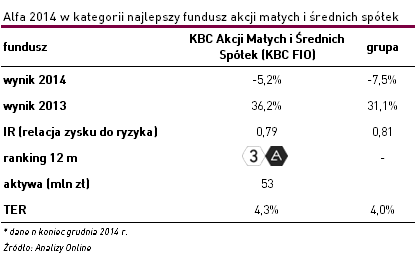

Niewiele jest funduszy inwestycyjnych, które sprawdzają się niemal w każdych warunkach. Takim produktem jest m.in. KBC Akcji Małych i Średnich Spółek (KBC FIO) - laureat nagrody Alfa 2014 w kategorii najlepszy fundusz akcji małych i średnich spółek w 2014 roku.

KBC Akcji Małych i Średnich Spółek (KBC FIO) dzięki dobrym wynikom zdobywa coraz szersze uznanie klientów. Wysokie stopy zwrotu z ostatnich lat to przede wszystkim zasługa dobrze zorganizowanego procesu inwestycyjnego opartego na zespole zarządzających mających wysokie kompetencje, a także trafnej selekcji spółek. W skład portfela wchodzą walory podmiotów z warszawskiego parkietu, a o wartości dodanej mogą stanowić również kontrakty terminowe. W rezultacie zarządzający z powodzeniem walczą z benchmarkiem, jak i średnią w grupie. Fundusz nieprzerwanie od 6 lat plasuje się w dwóch pierwszych kwartylach rocznych stóp zwrotu z swojej grupie.

W jaki sposób budowana jest przewaga wśród konkurentów oraz co stanowi o sile funduszu opowiedział Piotr Lubczyński, zarządzający KBC Akcji Małych i Średnich Spółek (KBC FIO).

- W funduszu dużo uwagi poświęcane jest selekcji spółek. Dodatkowo zamierzamy aktywnie zarządzać alokacją, która zmienia się od 70% do 110% wartości aktywów funduszu. Przekroczenie 100% zaangażowania jest możliwe dzięki użyciu instrumentów futures na indeks mWIG40. Takie elastyczne podejście do alokacji umożliwia wykorzystywanie silnych trendów rynkowych oraz poprawę stopy zwrotu.

O sile KBC Akcji Małych i Średnich Spółek (KBC FIO) decyduje dobra selekcja czyli umiejętność wyszukiwania spółek o ponadprzeciętnych stopach zwrotu. - Modelem wyjściowym jest skład indeksu mWIG40 i sWIG80. Stanowią one benchmark dla funduszu, czyli wzorzec względem którego oceniane są wyniki. Benchmarkowe podejście oznacza, że spółki których skuteczność oceniam nisko są niedoważane lub wręcz usuwane, i odwrotnie. Takie podejście nie wyklucza również zaangażowania w spółki spoza benchmarku- komentuje zarządzający.

Takie podejście do inwestowania w praktyce oznacza, że w portfelu jest sporo spółek, co ogranicza ryzyko. - W mojej ocenie to najważniejsza cecha odróżniająca nas od konkurencji. Z jednej strony pozwala na osiąganie stabilnych, dobrych wyników, a z drugiej pozwala zmierzyć się z największym problemem tego typu funduszy, czyli z kwestią płynności, szczególnie istotną w czasie umorzeń. Dodatkowym czynnikiem wspierającym zarządzanie płynnością jest użycie futures na mWIG40. Dzięki nim możliwe jest dowolne zaangażowanie na rynku akcji i jednocześnie wysoki poziom gotówki – wyjaśnia Piotr Lubczyński.

Zarządzający zdradził także jakie wydarzenia będą miały znaczący wpływ na zachowanie rynku akcji w 2015 r. - Inwestujący w akcje będą mieli powody do zadowolenia w 2015 r. Miniony rok był okresem znacznych umorzeń na rynku funduszy inwestycyjnych, co doprowadziło do znacznej przeceny spółek, zwłaszcza tych małych. Atrakcyjność tych podmiotów została dostrzeżona pod koniec roku. Od początku 2015 r. rynek jest w trendzie wzrostowym, ciągnięty głównie przez małe spółki.

- Uważam, że trend ten jest uzależniony od poprawy wyników polskich spółek. Biorąc pod uwagę sytuację w Europie sądzę że jest to jak najbardziej możliwe. W mojej ocenie gospodarka europejska będzie konsekwentnie wzrastała , a wspierać jej wzrost będzie luzowanie ilościowe oraz mocny dolar. Polskie spółki są silnie związane z rynkiem europejskim. Zatem powinny korzystać na dobrej koniunkturze. Dochodzą także czynniki wewnątrz kraju, takie jak silny rynek pracy, skuteczność w walce z kryzysem na wschodzie Europy oraz zbliżanie się do okresu wykorzystania funduszy unijnych z nowej perspektywy. Dodatkowo rekordowo niskie stopy procentowe mogą skłonić część inwestorów do realokacji środków z funduszy pieniężnych i depozytów na rynek akcji.- komentuje Piotr Lubczyński.

Magdalena Patynowska

Analizy Online

Reklama

08.04.2015

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania