Drogiemu funduszowi trudniej jest osiągnąć lepszy wynik, ale są wyjątki

Średni poziom opłat pobieranych z aktywów netto funduszy polskich papierów dłużnych wynosi 1,4%. W najtańszym funduszu wynosi on 0%, w najdroższym - 2,5%. Koszty to jeden z ważniejszych czynników, które powinniśmy brać pod uwagę przy wyborze funduszu, szczególnie w przypadku funduszy o bezpieczniejszych strategiach.

Opłaty obciążające aktywa mają bowiem bezpośredni wpływ na wynik. Im są wyższe tym generalnie trudniej jest osiągnąć satysfakcjonujący wynik. Jednak doświadczenie pokazuje, iż tani fundusz wcale nie musi osiągać lepszych rezultatów, a "drogi" w zestawieniach stóp zwrotu nierzadko zajmuje czołowe miejsca.

Inwestycja w fundusze wiąże się z dwoma rodzajami kosztów: z opłatami dystrybucyjnymi pobieranymi na początku inwestycji, których wysokość zależy od tego, jaką kwotę inwestujemy oraz z jakiego dystrybutora korzystamy, a także z kosztami działalności funduszu, takimi jak opłaty za zarządzanie. Koszty te są pobierane z aktywów funduszu i naliczane w każdym dniu wyceny, wpływając bezpośrednio na osiągane przez fundusz wyniki. O tym jaki rzeczywisty procent aktywów funduszu pochłonęły w danym okresie koszty o charakterze operacyjnym mówi nam wskaźnik Total Expense Ratio - TER.

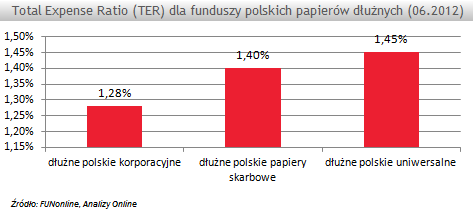

Według danych na połowę 2012 roku średni poziom wskaźnika TER dla funduszy dłużnych polskich uniwersalnych wyniósł 1,45%, dłużnych papierów skarbowych - 1,40%, a polskich papierów korporacyjnych - 1,28%. W ciągu ostatnich 12 miesięcy średni wynik dla tych grup wyniósł odpowiednio +7,99%, +7,96% oraz +7,26%.

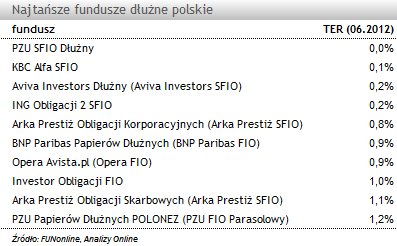

Często jest tak, iż najniższy poziom wskaźnika TER mają fundusze skierowane do klientów instytucjonalnych, bądź nowotworzone, w których koszty mogą być przerzucone na TFI. Do pierwszej grupy należą KBC Alfa SFIO, Aviva Investors Dłużny (Aviva Investors SFIO) oraz ING Obligacji 2 SFIO. W ich przypadku poziom wskaźnika TER nie przekracza 0,3%. W ciągu ostatnich 12 miesięcy, 2 z nich wypracowały wynik lepszy od średniej. Poziom kosztów mierzony wskaźnikiem TER poniżej 1% ma jeszcze 6 funduszy, z których tylko 4 działają ponad rok. W większości ich roczne wyniki były lepsze od średniej, ale znalazł się i taki, który nie zdołał jej pokonać. Jednostka BNP Paribas Papierów Dłużnych (BNP Paribas FIO), funduszu z TER na poziomie 0,9%, w ciągu ostatniego roku zyskała +6,77%, czyli o -1,2 pkt proc. poniżej średniej.

A jak wygląda sytuacja w grupie funduszy "najdroższych"? Najwyższy wskaźnik TER na koniec czerwca tego roku miał fundusz UniObligacje Aktywny (UniFundusze SFIO), gdzie wyniósł on 2,46% (opłata za zarządzanie wynosi 2,5%, ponadto pobierana jest opłata zmienna zależna od wyników). Fundusz ten, mimo dość wysokich obciążeń, nie dość, że w ciągu ostatnich 12 miesięcy pokonał średnią, to jeszcze wypracował najlepszy wynik wśród wszystkich funduszy polskich papierów dłużnych (+16,55%). W takich przypadkach, wysoki poziom opłat nie razi tak bardzo, gdyż płacimy za wysoką jakość. Wśród najdroższych funduszy znalazły się również BPH Obligacji 2 (BPH FIO Parasolowy), BPH Obligacji 1 (BPH FIO Parasolowy) oraz Allianz Obligacji Plus (Allianz FIO), dla których wskaźnik TER wyniósł 2%. Wszystkie te fundusze wypracowały w ciągu ostatnich 12 miesięcy wyniki słabsze od średniej, potwierdzając regułę, iż drogiemu funduszowi trudniej jest osiągnąć lepszy wynik. Nie jest to jednak niemożliwe. Patrząc na zależność od drugiej stron, czyli wynikowej, okazuje się, że w pierwszej piątce funduszy z najlepszym wynikiem, w aż 4 przypadkach, poziom obciążenia aktywów kosztami był w I połowie roku wyższy od średniej.

Wśród funduszy dłużnych polskich zróżnicowanie wskaźnika TER wyniosło w połowie tego roku blisko 2,5 pkt proc. Tymczasem rozpiętość między wypracowanymi wynikami inwestycyjnymi sięgnęła w ciągu ostatnich 12 miesięcy blisko 12 pkt proc. Nie warto więc szukać na siłę najtańszych rozwiązań na rynku. Lepiej postawić na produkty wypracowujące stabilnie dobre rezultaty, zwracając uwagę, by koszty były na umiarkowanych poziomach. Należy natomiast unikać funduszy ze słabymi wynikami i przy tym drogich.

Anna Zalewska, starszy analityk

Analizy Online

Fundusze inwestycyjne

Tylko u nas

17.10.2012

Źródło: Inna Kot /Shutterstock.com

Komentarze mogą dodawać tylko zalogowani użytkownicy.

Przejdź do logowania